Блог им. EdanAltz

Магнит — упасть, чтобы вернуться

- 08 декабря 2023, 11:23

- |

В статье расскажем

— почему Магнит слабее конкурентов

— какая дивидендная политика

— что влияет на котировки

— станет ли Магнит самым дешевым в секторе

— какое будущее у ритейла

— на какие риски нужно обратить внимание

— есть ли у компании перспективы

Магнит — крупнейшая в России розничная сеть продовольственных торговых точек, в том числе магазинов «у дома», супермаркетов, аптек и дискаунтеров, кроме ритейла компания производит продукты питания под собственными торговыми марками (овощи, бакалея, кондитерка).

У Магнита более 28 тысяч магазинов, география присутствия — 67 регионов РФ, 45 собственных распределительных центров.

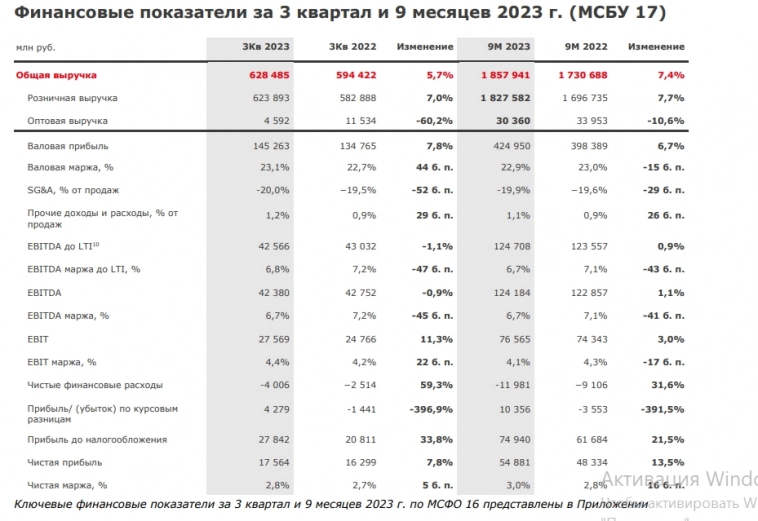

Финансовые результаты за 9 месяцев:

– Выручка: ₽1.86 трлн, +7.4%(г/г)

– Чистая прибыль: ₽49.7 млрд, +12.9%(г/г)

– Скорррек. EBITDA: ₽200.9 млрд, +2.8%(г/г)

– Чистый долг: ₽628.5 млрд, +8% (г/г)

– Чистый долг/EBITDA 2.4х (почти не изменился)

Операционные (LFL) показатели:

– Продажи: +4.6%.

– Клиентопоток: +1.2%

– Средний чек: +3.4%

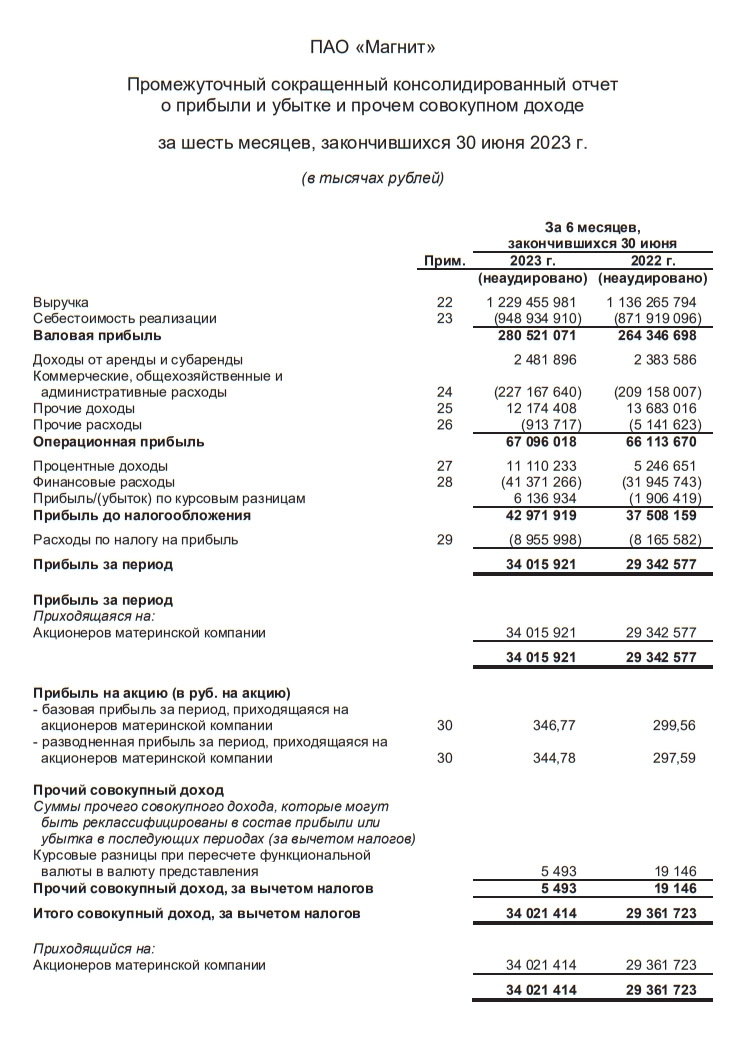

Результаты вышли слабее ожиданий. Операционные расходы выросли на 9% за счет увеличения численности персонала, индексаций зарплат, повышения коммунальных тарифов, арендной платы, затрат на рекламу. CAPEX в III квартале подскочил на 93,5% на фоне проведения редизайна магазинов, а также инвестиций в развитие бизнеса.

Рост расходов негативно повлиял на рентабельность, показатель пока держится на уровне 6%. Чистая прибыль оказалась в плюсе благодаря курсовым разницам, иначе было бы снижение на 17%.

LFL-продажи и средний чек меньше, чем у X5, но выше, чем у Ленты. По итогам года компания должна улучшить финансовые результаты на фоне высокой инфляции и роста клиентопотока в связи с новогодними праздникам.

Дивиденды

У Магнита нет дивидендной политики как таковой. Сумма выплат, обычно, определяется как процент от чистой прибыли по РСБУ, целевой ориентир не установлен. Выплаты два раза в год: за 9 месяцев и финальные по итогам года.

22 ноября СД рекомендовал ₽412.13 в качестве дивиденда на одну акцию, ДД 6.5%, ГOCA 28 декабря. Дата закрытия реестра акционеров — 11 января 2024 года.

Сумма (ниже ожиданий рынка) обусловлена низкой ЧП в 2022 году. За текущий год с учетом выкупленных акций возможна двузначная дивидендная доходность — кэша на балансе холдинга достаточно. Решение будет приниматься не ранее следующей весны.

Акции

С лета прошлого года акции после двух подъемов находились в боковой консолидации. Затем началось снижение, которое ускорилось в мае из-за отсутствия дивидендов и перевода компании в третий эшелон.

Только после осознания руководством, что Магнит может покинуть Мосбиржу, как Детский мир, благодаря публикациям отчетностей, а также принятому решению обратного выкупа бумаг у нерезидентов, акции развернулись.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

– P/E: 16.1/ -0.11/ 15.41

– P/S: 0.26/ 0.61/ 2.52

– EV/EBITDA: 4.04/ 13.91/ 6.83

По мультипликаторам компания оценена справедливо, чуть дороже X5 и Fix Price.

Аргументы за

1. Расширение географии присутствия. Магнит — крупнейшая по количеству продовольственных магазинов розничная сеть в стране. У ритейла самый широкий территориальный охват среди конкурентов благодаря развитой сети «магазинов у дома».

Из последних приобретений — выкуп доли в 33% у компании Дальний Восток Невада магазинов Самбери. Сделку планируют закрыть летом 2024 года. При успешном завершении Магнит получит 31 гипермаркет, 42 супермаркета под собственным брендом, 82 минимаркета и 136 дискаунтеров под названиями «Раз Два» и «Близкий».

Суммарный объем торговых площадей — 211 тыс. м².

2. Повышение уровня листинга. В мае Мосбиржа перевела акции Магнита из первого в третий котировальный список. Причины — нарушения в корпоративном управлении — компания перестала публиковать финансовую отчетность, с прошлого года не проводила годовые собрания акционеров, не собирался Совдир, были приостановлены дивидендные выплаты.

Над ритейлом нависла угроза делистинга с Мосбиржи.

С лета этого года компания стала исправлять допущенные ошибки: вышла отчетность, была изменена структура управления, объявлены дивиденды за 2022 год. После переизбрания Совета директоров риск отсутствия кворума исчезнет.

Принятые меры должны помочь акциям Магнита вернуться в первый эшелон.

3. Выкуп акций с дисконтом. 24 ноября компания сообщила о завершении buyback. За два этапа было выкуплено 29.7% акционерного капитала. В результате доля квазиказначейских акций выросла до 33.4%. Это положительно для ритейла, так как дивиденды, выплачиваемые компанией, будут оставаться на консолидированном балансе Магнита.

4. Рост ликвидности. Поскольку акции выкупались с дисконтом, при обратной продаже это должно помочь компании снизить чистый долг. Кроме этого, для Магнита важен рост капитализации, поэтому продавать выкупленные акции будут частями, чтобы не обрушить рынок. По итогу ликвидность бумаг должна повысится.

5. Возобновление дивидендных выплат. То, что компания вернулась к выплатам, уже хороший знак. У Магнита большой дивидендный потенциал, ограничивать его может только текущий объем денежных средств на балансе материнской компании.

6. Низкая оценка. Если выкупленные у нерезидентов акции будут погашены, это позволит компании стать самой дешевой в секторе.

7. Прописка в РФ. У Магнита российская регистрация — инвестиции в ритейл защищены от внешних блокировок и санкций.

8. Электронная торговля. Этот сегмент еще предстоит развивать (Х5 гораздо продвинутее). Сейчас e-com занимает всего 1.5% выручки. Одним из шагов в направлении онлайн-торговли была покупка KazanExpress. Благодаря этому активы ритейла пополнили свыше 500 пунктов выдачи заказов, наработанный пул из 12 тысяч российских продавцов маркетплейса, а также расширенный ассортимент продукции — порядка 1.5 млн учетных единиц. Платформа будет работать под брендом Магнит Маркет.

Ожидается, что за счет этой сделки, клиентская база будет расти на ~5 млн покупателей ежемесячно. Причем на развитие e-com ритейл затратит меньше времени и средств, чем при запуске созданного с нуля маркетплейса.

Риски

1. Рост обязательств. Чистый долг — ₽628.5 млрд — почти в 1.5 раза превышает рыночную капитализацию компании. Доля долгосрочных кредитов и облигаций (со средним сроком погашения 17 месяцев) составляет 99.7%. Развитие ритейла невозможно без заимствований.

Высокая ключевая ставка осложняет обслуживание обязательств. Сейчас средняя стоимость долга компании — 9%, что существенно ниже КС.

Возможно Магнит перекредитуется за счет флоатеров. Но при слабом росте прибыли увеличение процентных платежей снизит способность бизнеса генерить денежные потоки, что негативно для эффективности компании (ROE ~16.4%, уже ниже чем в среднем по сектору ~39.36%), и может привести к выходу показателя Чистый долг/EBITDA за пределы комфортных уровней, в 2.5х.

2. Увеличение расходов. Магнит ударными темпами наращивает число вновь открываемых торговых точек. Еще компания решила охватить молодежный сегмент за счет концепт-магазинов Дикси. Кроме этого, в планах: открытие кофейных зон, отделов с готовой едой и выпечкой. Все это требует огромных вложений. Дальнейший рост капзатрат и нахождение свободного денежного потока в нулевой или отрицательной зоне неизбежны.

3. Низкие темпы роста. По статистике за 9 месяцев текущего года оборот розничной торговли вырос на 4.7%. Инфляция составила 7.2% в годовом исчислении. Однако на бизнес Магнита рыночная конъюнктура практически не повлияла — LFL-продажи и средний чек низкие. В то время как у конкурентов показатели в разы выше: X5 Retail — 10.2%, у Ленты — 8%. С большой долей вероятности тенденция медленного роста показателей у Магнита сохранится.

4. Отношение к инвесторам. В 2021 году у Магнита сменился крупнейший акционер (ВТБ продал свой пакет акций структуре Александра Винокурова — Marathon Group), но новый Совет директоров официально так и не был избран. Каким образом сейчас принимаются решения, непонятно. Новость о проведении Совдира была опубликована не заранее, а уже после мероприятия.

О дивидендах сообщили еще позже. У ритейла практически отсутствует связь с инвесторами, а поведение менеджмента напоминает замашки госкорпораций. Да, это практически не влияет на бизнес Магнита, компания признала ошибки и готова их исправлять. Однако на эти факты стоит обращать внимание.

Среднесрочный план

С июля этого года бумага торговалась в диапазоне 5300 — 6100.

Перед выходом из этого диапазона, образовалась проторговка 5800 — 6100, теперь ждём плавный ретест к уровням 6000 — 6100 от которых можно искать точку входа в лонг.

Стоп достаточно большой — 5%.

Цели движения: зона 7000, затем 8300 т.е. потенциал движения 13 — 35%.

Это не прогноз движения цены — это план действий.

Резюме

Драйверами роста котировок Магнита остаются улучшение финансовых показателей, промежуточная и годовая отчетность, дивидендные выплаты.

В операционном плане у Магнита показатели хуже, чем у Х5. Компании помогает держаться рост инфляции и расширение масштабов сети, хотя по торговым площадям ритейлеры сравнялись.

Тем не менее с учетом выкупленных акций Магнит теперь оценивается дешевле, а возобновление дивидендных выплат, наведение порядка в корпоративном управлении и возможное повышение уровня листинга — серьезные драйверы для роста акций в среднесрочной перспективе.

*не является ИИР

👍 Если было полезно, поставьте, пожалуйста, лайк)

👉 Обязательно подписывайтесь на мой Telegram-канал «Инвестиций ИСТ» определенной информации нет в открытом доступе.

теги блога Эдан Альтц

- итоги недели

- Alibaba

- AMD

- AstraZeneca

- Charles Schwab

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2024

- OZON

- Polymetal

- softline

- Threads

- Toyota

- Whoosh

- акрон

- акции

- Акции РФ

- акции США

- алроса

- астра

- афк система

- аэрофлот

- башнефть

- Белуга

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- двмп

- Делимобиль

- дивиденды

- Евротранс

- инвестиционная идея

- Индекс МБ

- иностранные акции

- Интер РАО

- интеррао

- иркут

- ЛСР

- лукойл

- м.видео

- Магнит

- Мечел

- мировая экономика

- ммк

- Московская Биржа

- мтс

- МТС банк

- нлмк

- Новатэк

- Новости

- новости акций

- новости сша

- ОАК

- обзор акций

- обзор компании

- обзор отчётности

- обзор рынка

- ОВК

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Пик

- позитив

- полюс

- полюс золото

- прогноз по акциям

- Распадская

- роснефть

- русагро

- русал

- Русгидро

- русолово

- Русская аквакультура

- Русснефть

- рынок США

- самолет

- сбербанк

- Северсталь

- совкомбанк

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- США

- татнефть

- тгк-14

- технический анализ

- тмк

- торговые сигналы

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Цели

- циан

- ЮГК Южуралзолото

- Яндекс