Блог им. Investovization

Магнит (MGNT). Отчёт 1Q 2023. Куда девать деньги?

- 25 июня 2023, 10:30

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.06.23 вышла отчётность Магнита(MGNT) за первый квартал 2023 г. и за 2022 г. Этот обзор посвящён разбору компании и этих отчётов.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Магнит» — одна из ведущих розничных сетей в России по торговле продуктами питания. Лидер по количеству магазинов и географии их расположения.

Компания представлена в более, чем 4 000 населенных пунктах, ежедневно магазины компании посещают почти 16 млн человек. «Магнит» работает в мультиформатной модели, которая включает в себя магазины у дома, супермаркеты, аптеки и магазины дрогери. Компания насчитывает почти 28 тысяч магазинов в России.

Наряду с продажей товаров, Магнит занимается производством продуктов питания под собственными торговыми марками. Компания управляет несколькими предприятиями по выращиванию овощей, производству бакалеи и кондитерских изделий. Магнит владеет тепличным и грибным комплексами, которые являются одними из крупнейших в России. Логистическая инфраструктура компании включает в себя 45 распределительных центров и почти 5,5 тысяч автомобилей.

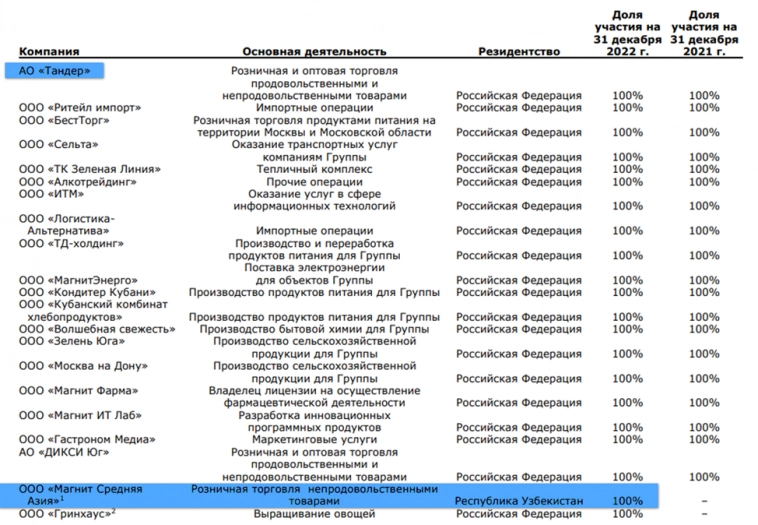

У компании несколько дочек, основная из них «Тандер», которая и управляет розничными магазинами. Также в прошлом году была учреждена иностранная дочка «Магнит Средняя Азия» для розничной торговли непродовольственными товарами в Узбекистане.

Текущая цена акций.

Последний год акции Магнита торгуются в боковике 4000-5600 ₽. Причем в июне была высокая волатильность. Сначала акции падали на нижнюю границу боковика на новостях о том, что Мосбиржа переводит акции Магнита из первого в третий эшелон из-за нарушения стандартов корпоративного управления. Но затем уже на публикации отчетности и новостях о buyback котировки резко отскочили. И на данный момент находятся примерно в середине боковика.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Cам факт публикации отчетности – это уже позитив, т.к. последний отчет по РСБУ был более 6 мес назад, а по МСФО 10 мес назад. И вот 16.06.23 были опубликованы данные за 2022 и 1Q 23.

В пресс релизе 1Q 23 Магнит по традиции представил данные в виде двух стандартов МСБУ 17 и МСФО 16. Нужно отметить, что МСФО 16 – это более новый стандарт, именно по нему Магнит публикует отчетность.

Главное отличие – это то, что в МСФО 16 все договоры аренды признаются в качестве активов. Т.е. Магнит отражает арендованные магазины на своем балансе. В результате, на бумаге уменьшаются арендные расходы за счет роста амортизации и процентных платежей. Из-за этого большая разница в EBITDA по обоим стандартам. По МСФО 16, она раздута и получилась выше на 70% по сравнению с МСБУ 17. Рассматривая результаты 1Q 23 по этому стандарту нужно учитывать этот момент:

- Выручка 597 млрд (+9% г/г);

- EBITDA 60 млрд (-1,5% г/г);

- Чистая прибыль 13,8 млрд (+55% г/г).

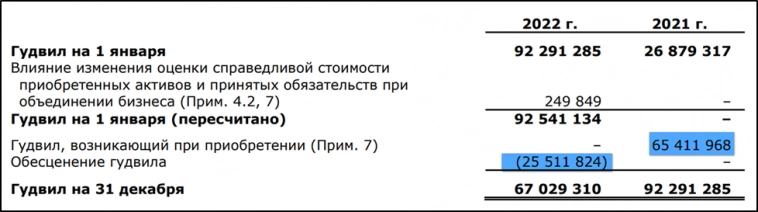

На квартальном горизонте видим, что результаты за первый квартал средние. По выручке и EBITDA они хуже 4Q 22. Но кстати, тогда Магнит зафиксировал убыток в 16 млрд. Так получилось из-за бумажных расходов в 25 млрд, связанных с обесценением гудвила.

Если коротко, то гудвил – это разница между справедливой стоимостью, уплаченной при приобретении компании, и суммой, приобретенных активов. Положительный гудвил показывает, что компания была куплена дешевле, чем справедливая стоимость.

Магнит купил Группу Дикси в 2021 году. И тогда компания отразила на балансе положительный гудвил в размере 65 млрд. А в отчете по итогам 2022 года, компания сообщает, что балансовая стоимость гудвила, возникшая при приобретении группы Дикси, была пересмотрена в результате изменения оценки справедливой стоимости активов и принятых обязательств.

Но это бумажный расход, в реальности, никаких денег компания не потратила. Если скорректировать чистую прибыль на сумму этой переоценки, то по итогам 4Q 22 она составила бы 9 млрд.

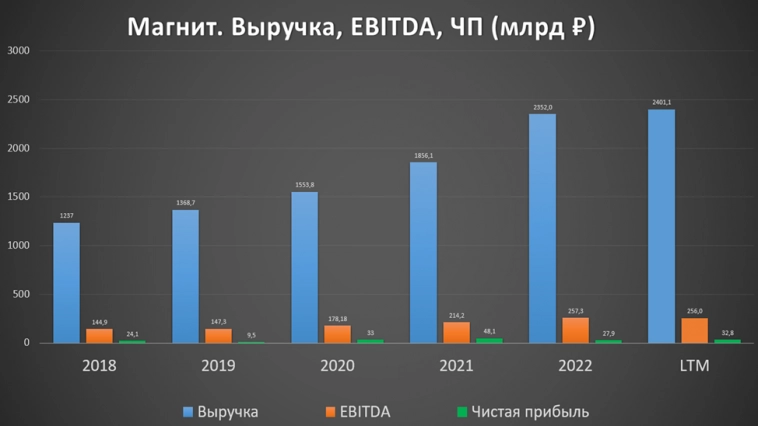

На годовом горизонте видим, что 2022 год был рекордным по выручке и EBITDA. Выручка растет в среднем на 14%, а EBITDA на 12% в год. Если скорректировать чистую прибыль на 25 млрд списания гудвилла, то она была бы также рекордной. Текущие результаты за последние 12 месяцев (LTM) средние.

Операционные показатели.

По итогам прошлого года, а также первого квартала текущего года продолжился рост числа магазинов и общей площади. Общее число магазинов скоро превысит 28 тысяч. Рост в среднем на 10% в год. Правда, в 1Q 23 отмечено снижение темпов роста открытия: плюс 504 магазина, что на 4,5% меньше, чем годом ранее.

Сопоставимые продажи (LFL) увеличились на 6,1% на фоне роста среднего чека на 4,4% и трафика на 1,6%.

Еще компания опубликовала данные по онлайн коммерции. Здесь к позитиву можно отнести рост среднего чека на 25%. Но общий оборот снизился на 5,4%, а количество заказов упало на 24% г/г. Возможно, это связано с тем, что год назад онлайн доставка была более популярна в связи с ковидом.

Дополнительно отмечается, что кроме мягких дискаунтеров, в феврале был запущен формат жестких дискаунтеров. Пока открыто четыре магазина этого формата.

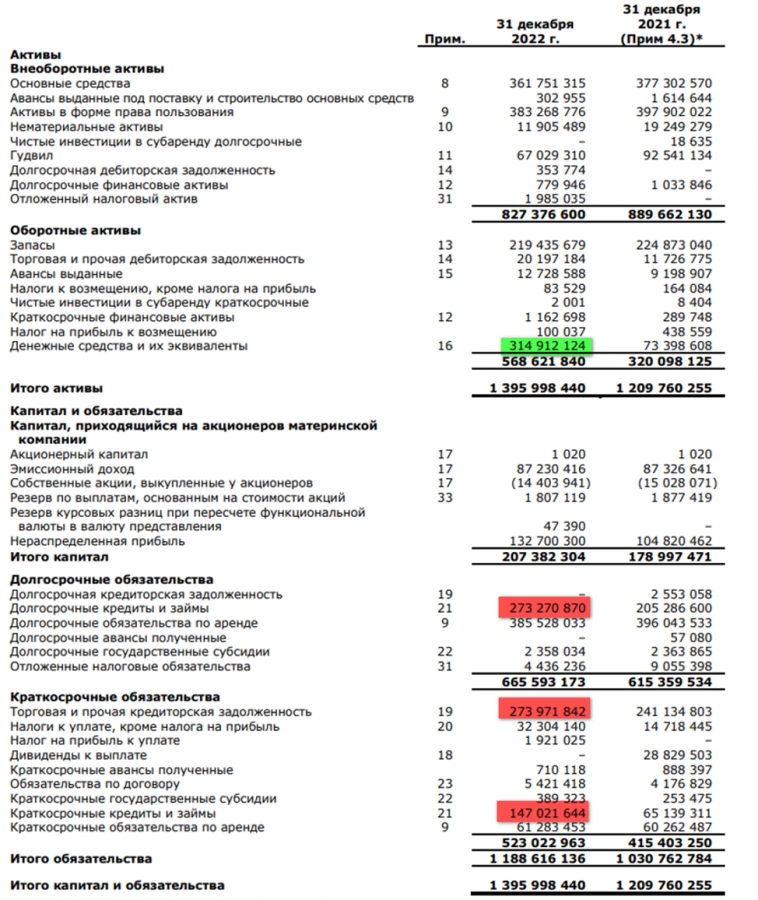

Финансовое положение.

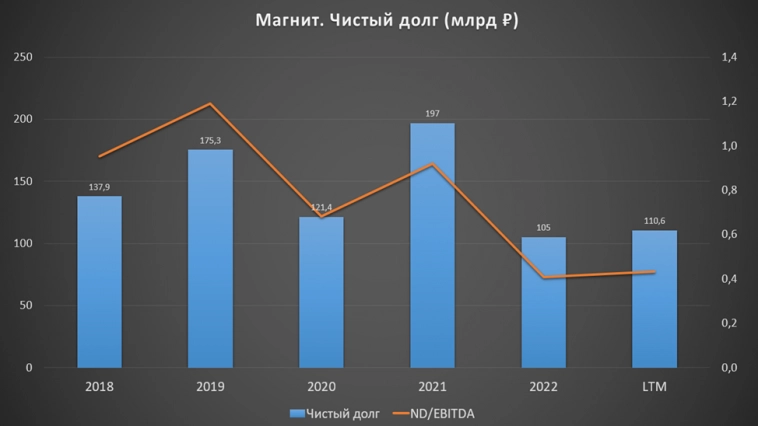

Чистый долг уменьшился на 17% год к году до 566 млрд. Долг кажется огромным, но на самом деле, большая его часть – это обязательства по аренде, которые превышают 446 млрд. Если их не считать, то чистый долг только 110 млрд, а ND/EBITDA = 0,4.

К слову, у компании скопилась большая денежная позиция. На конец 2022 года она составляла почти 315 млрд рублей. Это рост в 4 раза за год, в том числе благодаря увеличению кредитов и займов, а также кредиторской задолженности.

Часть денег пойдёт на обратный выкуп акций, о чем поговорим ниже. Также вероятно, что деньги хранятся под будущие дивиденды, погашение долгов, а также, возможно, копятся под какие-то сделки по слиянию и поглощению, аналогичные покупке Дикси в 2021 году.

Капитальные затраты.

В прошлом году капитальные затраты были сокращены на 13%. В этом году пока тенденция продолжается.

Капитальные затраты в первом квартале сократились почти на 5% до 11,5 млрд рублей. Это обусловлено замедлением программы открытия новых магазинов и других проектов.

Дивиденды и обратный выкуп.

Последний раз Магнит заплатил дивиденды по итогам 9 месяцев 2021 года. На эти цели было отправлено 30 млрд. И вот уже 1,5 года не было выплат.

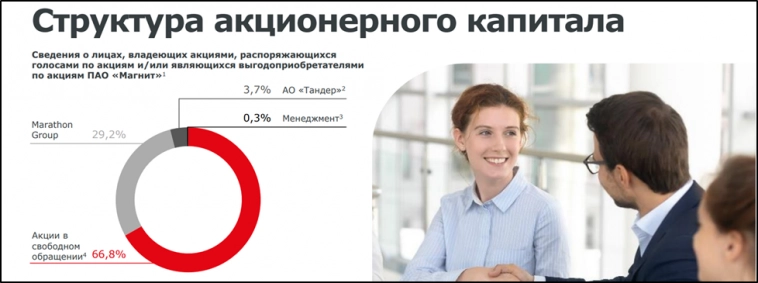

Вероятно, причина в том, что основной акционер, — компания MARATHON GROUP зарегистрирована на Кипре. Поэтому им сейчас невозможно получить дивиденды.

Правда, недавно на сайте «Газпром инвестиций» вышла новость о том, что Marathon Group перевел свои акции на российское ООО «Марафон Ритейл». Но четких подтверждений этому я не нашел. Если это так, то возможно, в этом году Магнит вернется к выплатам.

В дивидендной политике Магнита нет четких указаний о порядке начисления дивидендов. Судя по истории, можно рассчитывать минимум на 300 ₽. А учитывая количество денег на счетах, дивиденды могут быть и в разы выше.

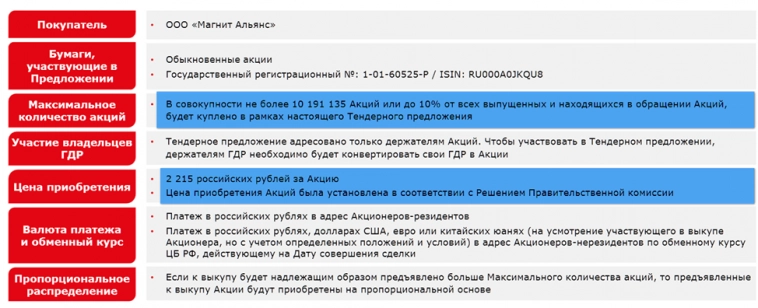

16.06.23 вместе с публикацией отчетности вышла новость о тендерном предложении иностранным акционерам. Магнит намеревается выкупить до 10% от всех выпущенных акций, находящихся в обращении, по цене 2215 рублей за акцию, т.е. в два раза дешевле текущих цен. Решение согласовано с правительством. В итоге, на эти цели может быть направлено до 22,5 млрд. Это позитив и для компании, и для российских акционеров, и для иностранных акционеров, которым дадут выйти из токсичного для них актива.

Вообще при желании, за имеющийся кэш в 315 млрд, компания могла бы выкупить все акции, находящиеся в свободном обращении, но Магнит сообщает, что по завершении Тендерного предложения ожидает сохранение статуса публичной компании с листингом акций на Московской бирже.

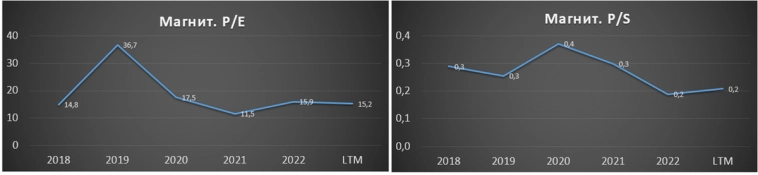

Мультипликаторы.

Мультипликаторы примерно на средних исторических значениях:

- Текущая цена акции = 4900 ₽

- Капитализация компании = 0,5 трлн ₽

- EV/EBITDA = 2,4

- P/S = 0,2

- P/E = 15

- P/E скорр = 8,6

- P/BV = 2,4

Перспективы.

Рынок продовольственного ритэйла еще имеет потенциал для роста. И Магнит старается этим пользоваться, ежегодно открывая тысячи новых магазинов.

Кроме этого, в прошлом году, Магнит открыл первый магазин в Узбекистане, поэтому не исключено расширение сети в некоторых странах СНГ.

Также, как мы говорили выше, вслед за недавней покупкой Дикси, возможно, последуют новые приобретения.

Выводы.

Магнит вместе с Пятерочкой входит в ТОП-2 в российском ритэйле.

Бизнес постоянно расширяется, количество магазинов растет в среднем на 10% ежегодно.

В 4Q 22 был зафиксирован убыток. Во многом, это результат обесценения гудвилла на 25 млрд.

Но в итоге, 2022 год получился неплохим. Выручка, EBITDA и скорректированная чистая прибыль рекордные.

Отчет за первый квартал 2023 года средний.

Из-за иностранной прописки основного акционера, компания приостановила выплату дивидендов. Но возможно, ближайшее время выплаты возобновятся.

Долговая нагрузка умеренная. При этом Магнит скопил 315 млрд кэша на счетах.

Часть средств будет направлено на выкуп акций у иностранцев с дисконтом 50%. Ещё часть, возможно, на повышенные дивиденды. Также, не исключены новые сделки по слиянию и поглощению.

Мультипликаторы средние.

Мои сделки.

Не так давно я уже фиксировал почти 100% прибыли по Магниту. После этого заново начал формировать позицию. К слову, о всех своих сделках пишу в нашем телеграм канале. Текущая средняя в районе 4600 ₽. Если акции вырастут выше 5500, то возможно, буду продавать.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс