Блог им. bondsreview

Золотые облигации Селигдара: лучшая альтернатива для защиты капитала от инфляции?

- 30 марта 2023, 12:09

- |

Селигдар — одна из самых интересных золотодобывающих компаний, которая представлена на российском фондовом рынке. Можно долго говорить о том, что компания входит в топ-10 по объемам добычи, имеет активы в виде добычи олова и разрабатывает один из самых перспективных проектов под названием Кючус — но вместо этого лучше просто посмотреть на график акций.

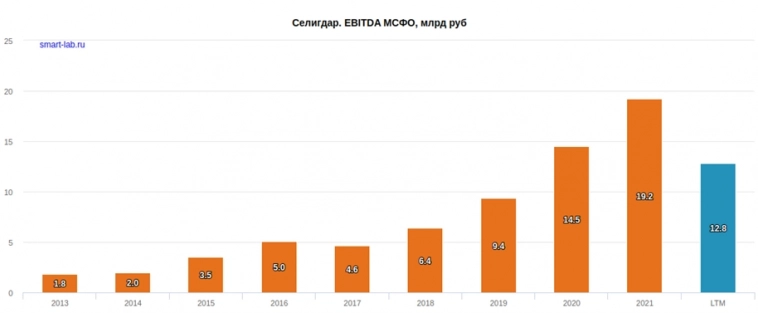

История капитализации компании (за 7 лет рост в 12 раз!), как правило, зависит от роста финансовых показателей — компания их всегда планомерно наращивала.

Ну а так как компания зарабатывает на “золоте”, важны объемы добычи и сама цена золота.

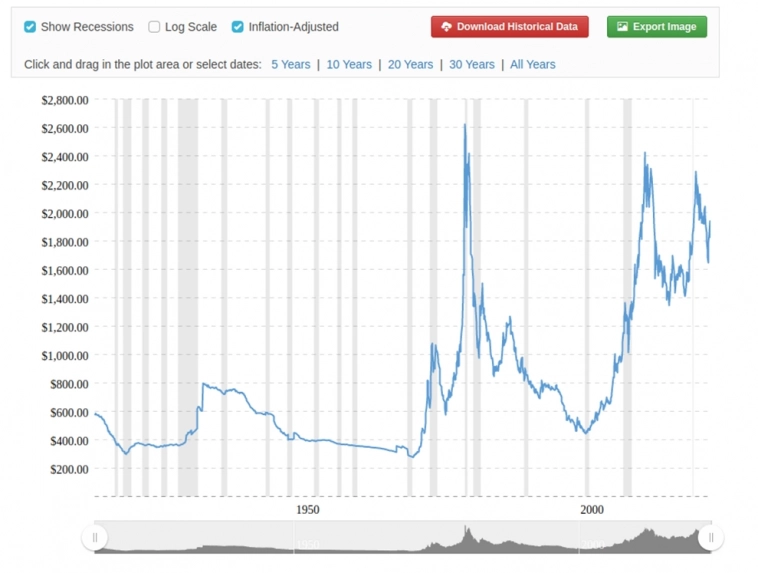

Цена золота в рублях всегда растёт — спасибо девальвации рубля и инфляции в долларах

Вернемся к основной теме — Селигдар собирает заявки на “Золотые” бонды, что это такое?

Интересный продукт, где владельцы получают в виде “тела” облигации эквивалент 1 грамма золота по биржевым ценам. Ориентир Купона при этом 5,5% годовых. Почему это выглядит достойно?

❗️Есть несколько вариантов купить золото и спасти себя от инфляции (в тч мировой в долларах):

👉 Купить золото в слитках или через ОМС (заплатите комиссию + банки с вас будут брать огромный спред в 5-14%), ставка по депозиту ОМС будет в районе 1,75 % при этом, если и будет

👉 Купить золото через ЕТФ на бирже (с вас будут брать комиссию минимум 1% годовых!)

👉 Покупать фьючерс на золото (будете терять на контанго 3-4% годовых в зависимости от безрисковой ставки ФРС) срок инструмента - ограничен до года, при том что инвестиции в золото показывают себя хорошо именно на долгосрок.

👉 Но вместо всего этого получается можно купить золотые бонды Селигдара и ПОЛУЧАТЬ 5,5% годовых в рублях + рост стоимости золота в долгосрочном периоде. Для инвестора это получается наилучший способ купить золото (самый доходный!)

Золотые облигации — инструмент не новый, они уже активно используются в Индии и Турции (причем со ставкой 2,5%).

Доход инвесторов от золотых облигаций будет вычисляться на основе трех компонентов — цена на золота, курс USD/RUB и фиксированный купон (заявлен 5,5% годовых ежеквартально)

Важно понимать структуру стоимости золота — говорят оно впитывает реальную инфляцию (график в долларах)

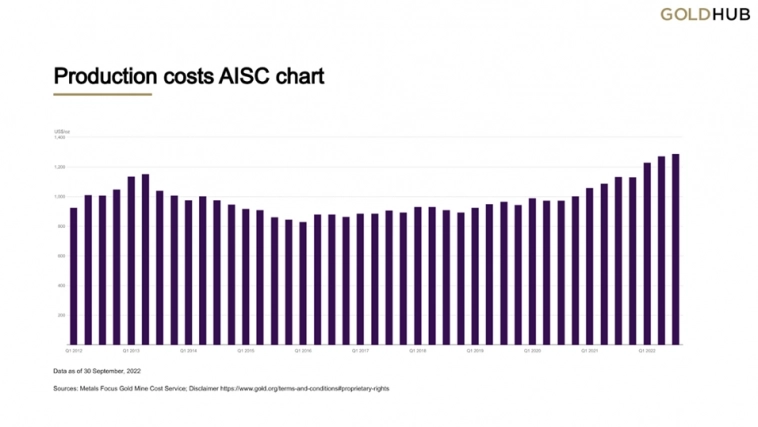

Также золото зависит от себестоимости — текущий AISC (средняя себестоимость по отрасли всех затрат на добычу золота) сейчас 1300$ и ниже этой отметки золото вряд ли упадет (только если упадет золотой метеорит на голову, желательно где-то в Якутии рядом с месторождениями Селигдара)

У Селигдара, кстати, AISC достойный (около 900$ за тройскую унцию) — да и девальвация рубля помогает (его снижает т.к. расходы рублевые), в 2023 году будет получше.

С USD/RUB и так все понятно — текущая геополитическая ситуация и цена на нефть (Urals торгуется по 40-50$) крепкому рублю не благоволит, впрочем как и цены на газ (в Европе уже ниже 400$)

В условиях текущей геополитической неопределенности — иметь “золотые” активы кажется необходимым. Раньше держал золотой ЕТФ + акции Полюса и Селигдара, пожалуй пора добавить золотых бондов — благо фондовый рынок РФ вырос в последнее время и надо “захеджироваться” от новых волатильных чудес.

Итого: покупая золотые облигации вы защищаете свой инвестиционный портфель от:

👉девальвации рубля (которое происходит с лета прошлого года)

👉долларовой инфляции (сейчас составляет 5-6% годовых)

👉встаете в лонг по “золоту” — вечному активу, за который можно купить покупать товары уже несколько тысяч лет.

👉кроме того получаете достойные купоны ежеквартально.

Для диверсифицированного портфеля самое то.

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит

Есть неэфемерный риск получить через пару лет тыкву вместо облигаций.

Наш ЦБ абсолютно не заинтересован в золоте (это очень странно) и компании связанные с золотом находятся зоне риска

"Сейчас множество телеграм каналов и топовые брокеры активно рекламируют золотые облигации Селигдар.

Везде рассказывают о рейтинге RuA+

Облигации номинальной стоимостью 1 грамм золота с предполагаемым купоном 5-5,5% с погашением в 2028 году.

Все рассказывают о том, что компания чудесная, пишут про ее грандиозные планы до 2030 года и как будто намерено везде пропущена информация по 2022, в котором у компании неплохой провал.

Помню, похожая ситуация была с облигациями Делимобиля — вечно убыточной компании, нахваливаемой брокерами под это размещение.

Предлагаю перед тем как участвовать в этом размещении посмотреть на ее отчетность за 2022 году. Пока она есть только за 9 месяцев. Ни в одной хвалебной речи ее нет.

А дело в том, с каждым кварталом 2022 компания ухудшает финансовые результаты. И за 3 квартал уже получила убыток. 9-и месячная прибыль в 2022 году уменьшилась в 3 раза если отбросить курсовые разницы.

Стоит ли участвовать в размещении убыточной компании? Я такие компании не рассматриваю. Вообще не рассматриваю к покупке убыточный бизнес, не видя очевидных положительных изменений. И если хочется купить золото, то сделал бы это через инструмент GLD_RUB.

В размещении облигаций не участвовал бы также по причине серьезной информационной (рекламной) поддержки, т.к. ценник по этой причине может получиться завышенным.

Для покупки этих золотых облигаций для начала полезно было бы посмотреть как изменилась ситуация в 4 квартале и при выправлении спокойно купить на вторичном рынке. Много ли недозаработаете купона за месяц?

И еще смущает тот факт, что годовая отчетность смещена на период после размещения облигаций. Почему? Думаю несложно предположить."

Сейчас идеальное время для эмитента для выпуска подобных облигаций!

и так уже профицит торгового баланса заоблачный — грабят страну по-полной, ничего не ввозя в замен кроме рисованной бумаги (и так потом выводится ).

Вы могли бы привести точные расчеты?

Например, 1. Купили вот эту облигацию Селигдара, вложили 10 000 р.

2. Отдельно купили ETF и обычную облигацию, вложили в них столько же — 10 000 р. В каком соотношении купите? Важно понимать, что мы должны считать доходность на вложенные средства.

3. Исследуем прогнозный доход по облигации Селигдара, учитывая, что купон каждый раз начисляется на новый номинал, за квартал получаем (1+x)(1+y)(1+5.5%/4) где x — процентный прирост курса доллара, y — процентный прирост стоимости золота за период. Две неизвестных, сложно прогнозировать. Монте-Карло?

Там у них на сайте есть калькулятор доходности

goldbond.seligdar.ru/#calc можно поиграться.

Согласен, облигация непростая, я в такие истории не лезу. Выпускают они их не на дне стоимости золота и не на дне курса доллара. Назойливая реклама этих облигаций настораживает. Мы должны спросить себя не зачем это нужно нам, а зачем это нужно им? Почему они не продолжили выпуск простых облигаций? Форма хеджирования обязательств, когда расходы зависят от выручки, так как и выручка зависит от стоимости золота. Предыдущий непогашенный выпуск простых облигаций — 10 млрд, про этот пишут, что будет 3 млрд. Эксперимент? Посмотрим.