Блог им. ugfx

Регуляторы сделали большинство финансовых институтов для акционеров токсичными и это реальность...

- 27 марта 2023, 09:20

- |

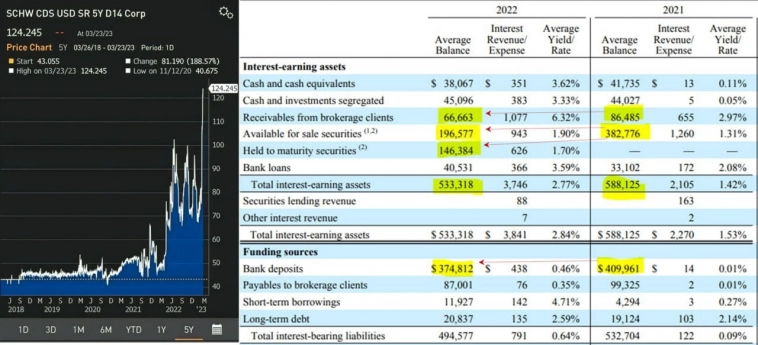

На прошлой неделе к компании «взлетающих CDS-ников» присоединился Charles Schwab – один из крупнейших брокеров в США, пятилетние дефолтные свопы которого взлетели до 124. Объем клиентского инвестиционного портфеля брокера в общем-то огромен – активы $7.4 трлн и 34 млн клиентских счетов, но банковских счетов все же в 20 раз меньше 1.7 млн. Банковский сегмент бизнеса здесь совсем иной, по итогам 4 квартала активы составляли $533 млрд и сократились за год на 9.3% м $588.1 млрд. О них я уже писал в комментариях...

Баланс у них столь же ущербный как и у других банков: активы размещены в облигациях (в основном ипотечных ), т.е. с большой дюрацией), депозиты короткие. Но они заявили уже что около 80% депозитов застрахованы, т.е. бежать если и будут — то может не так агрессивно.

Депозиты сократились с $410 млрд до $375 млрд, облигации: было $383 млрд в 2021 году, осталось $343 млрд в 2022 году, причем за год $146 они срочно перепарковали в Held to maturity (чтобы не признавать переоценку и не доформировывать резервы. Уже в 2022 году они вынуждены были нарастить дорогое рыночное фондирование с 4 до 12 морд, но это небольшая часть баланса.

Так как бумаги у них подходят под программу Bank Term Funding Program, то они смогут привлечь ликвидность от ФРС при необходимости (это программа как раз для таких). Учитывая, что у них 34 млн клиентов в общей сложности — с большой вероятностью их будут либо спасать, либо поглощать, если ситуация начнет становиться неуправляемой.

Очевидно, есть риски серьезного ухудшения финансовых показателей, если им придется привлекать дорогое фондирование на фоне оттока дешевых депозитов, а тем более если сокращение позиций на рынке акций (значительная часть дохода идет от маржинального кредитования). Но, зато, есть возможность привлечь ликвидность даже при активном бегстве депозитов пока открыты программы ФРС и FHFA по ипотеке, т.е. с возможностями возврата средств все более-менее неплохо в ближайший год, если нет каких-то невидимых скелетов в шкафу. Хотя, конечно, с такими организациями массового сегмента всегда есть риски массового же бегства миллионов клиентов, если панику разгонят.

Рост CDS фактически означает риски для акционеров и инвесторов, за счет которых теперь принято решать все проблемы. В общем-то регуляторы сделали большинство финансовых институтов для акционеров токсичными и это реальность... Вот в какой мере эта токсичность для инвесторов и акционеров может трансформироваться в токсичность для клиентов и контрагентов – это вопрос интересный. Кейс Credit Suisse как раз из этой области.

@truecon

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- втб

- Германия

- госдолг США

- денежная масса России

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- ЕС

- ЕЦБ

- золото

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- натуральный газ

- недвижимость

- нефть

- облигации

- отчеты РСБУ

- ОФЗ

- пошлины США

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- сбербанк

- ставка

- ставка фрс сша

- ставки

- США

- торговые войны

- Турецкая лира

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- Эльвира Набиуллина

- юань

- Япония