Блог им. Investovization

Сбербанк (SBER).Отчёт за 12.2022. Считаем дивиденды.

- 20 января 2023, 16:47

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 17.01.23 вышел отчёт за декабрь 2022 г. компании СБЕРБАНК (SBER). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Оригинал статьи опубликован на Дзене

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Сбербанк — это самый крупный банк в стране. Безусловный лидер рынка. Количество частных клиентов превышает 106 млн. Также более 3 млн корпоративных клиентов. У компании самая большая сеть отделений. Год назад Сбер был крупнейшим банком в Европе. Кроме банковского бизнеса, последние годы Сбер развивает свою экосистему.

Санкции.

В 2022 году против Сбербанка были введены самые жёсткие ограничения. В частности, в апреле компания была включена в SDN лист. Это означает прекращение любых взаимоотношений со всеми американскими компаниями и сокращение валютных транзакций. В июне банк был отключён от системы SWIFT, что существенно осложняет проведение международных переводов. А в июле ещё и Евросоюз включил Сбер в свой санкционный список.

Текущая цена акций.

Конечно все произошедшие события неминуемо сказались на котировках акций. Падение с максимумов годичной давности на текущий момент составляет примерно 60%. Но с февральских минимумов акции отскочили уже на 70%. И пробили уровень сопротивления в 145 рублей. Давайте разберёмся, почему так происходит, и стоит ли сейчас покупать акции Сбербанка.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.—

Как известно, в марте 2022 года, по решению Центрального банка, кредитные организации приостановили публикацию финансовой отчётности. Но Сбербанк начиная с октября возобновил ежемесячную публикацию сокращенных результатов по Российским стандартам бухгалтерской отчётности.

Итак, откроем последний, даже не отчёт, а пресс-релиз.

Выручка кредитных организаций состоит из чистого процентного и чистого комиссионного доходов. Если по-простому, то чистый процентный доход – это разница между всеми доходами по кредитам и расходами по депозитам. А комиссионный доход, — это соответственно, доход за различные комиссии, например, за переводы, платежи и так далее.—

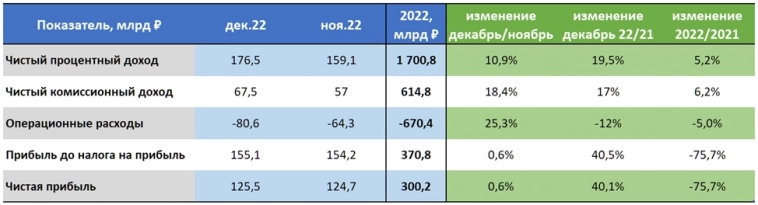

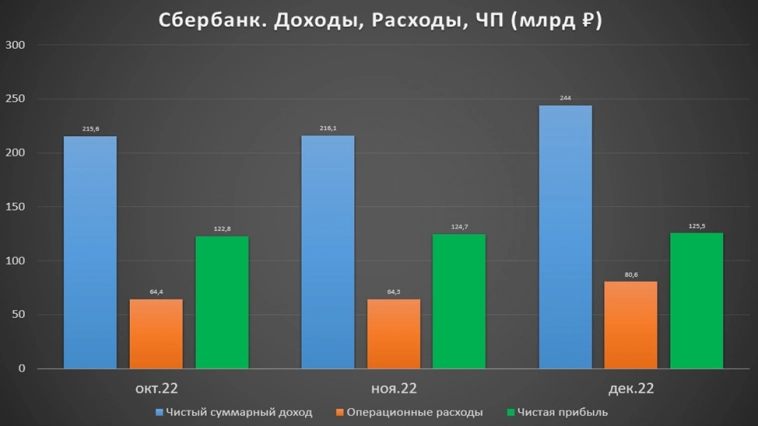

Исходя из опубликованных данных, в плане доходов у компании всё очень даже неплохо.

Данные за декабрь существенно лучше аналогичных результатов за 2021 год: чистый процентный доход выше на 19,5%, а комиссионный доход увеличился на 17%. В итоге, чистая прибыль оказалась выше аж на 40% и составила почти 125,5 млрд за месяц.

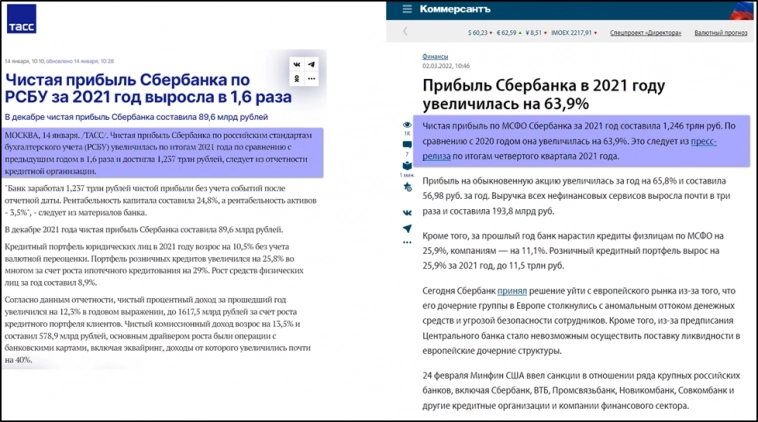

Данные за прошедший год в части доходов также показали небольшой рост. Чистый процентный доход увеличился на 5,2%, а комиссионный доход на 6,2%. Но чистая прибыль всего 300 млрд, что на 75% меньше, чем год назад. Из опубликованных данных не понятны точные причины такого падения. Но очевидно, что это произошло из-за возможных списаний, в частности по причине ухода с Европейского рынка, конфискации активов в Европе, и роста расходов от создания резервов.

В начале сентября, Греф сообщил, что объем создания резервов в августе вернулся на докризисный уровень, что говорит о том, что ключевые проблемы решены. Доля просроченной задолженности остается стабильной.

Результаты декабря оказались даже немного лучше ноябрьских данных, а те в свою очередь были лучше октябрьских. Разве что операционные расходы декабря выросли на 25% за месяц. Но скорей всего, это обычное декабрьское увеличение, которое объясняется бонусами и премиями персонала. Таким образом похоже, что худшее позади, и банк выходит на стабильные операционные показатели и устойчивую прибыльность.

В релизе отмечается, что результаты достигнуты без использования послаблений Банка России для кредитных организаций (таких как фиксация валютного курса, стоимости ценных бумаг, льготное резервирование по кредитам отдельным компаниям и прочие). Сбербанк с запасом выполняет все нормативы, установленные Наблюдательным советом в декабре 2021 года.

Дополнительно, банк активно работает над оптимизацией расходов. И по итогам года они сократились на 35 млрд или на 5%.

В частности, были закрыты более 860 отделений. И проданы доли в некоторых непрофильных убыточных активах, таких как Ситимобил, delivery club и других. Здесь же отметим, что Сбер для защиты продал или возможно, правильней сказать, переписал, активы своей экосистемы на недавно образованную компанию «Новые возможности».

Также сравним данные по МСФО и по РСБУ. Например, видим, что прибыль за весь 2021 год была примерно одинаковой по обоим стандартам, в районе 1,24 трлн. Т.е. можно сказать, что данные по РСБУ достаточно точно отражают общую картину.

Как же так получилось, что вроде Сбер попал под самые жесткие санкции, а данные за четвёртый квартал 2022 года получились даже лучше рекордных результатов 2021 года? По словам главы Центробанка России, это происходит за счёт роста кредитования, которое отвечает возросшим потребностям экономики. Вероятно, это следствие запрета компаниям кредитоваться за рубежом, которые теперь вынуждены брать займы в России.

Динамика выручки и прибыли по годам.

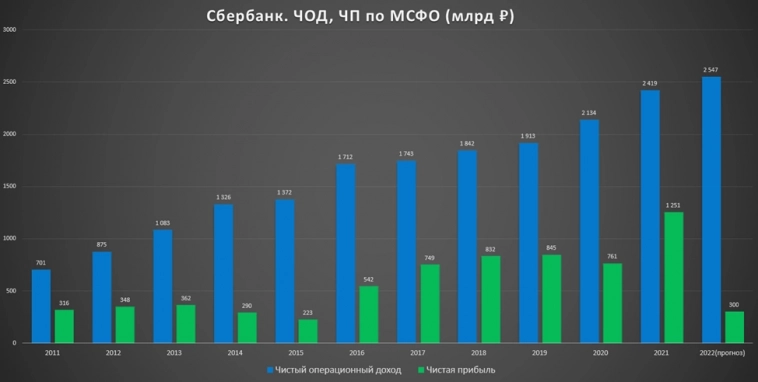

Годовая динамика суммы чистого процентного и комиссионного доходов показывает непрерывно растущую тенденцию. Правда, ежегодные темпы роста за последние 5 лет составляют в среднем около 8%.

Динамика чистой прибыли менее равномерна, год на год не приходится, но в целом видно, что это прибыльная компания.

Так как Сбер опубликовал сокращенные данные по РСБУ, а на диаграмме представлены данные по МСФО, поэтому значения за 2022 год здесь указаны прогнозные.

Кредиты и депозиты.

Кроме информации по доходам и прибыли, Сбербанк опубликовал сокращённые данные по кредитам и денежным средствам клиентов на текущих счетах и депозитах. Кредиты юридическим лицам за месяц выросли на 0,5%, а физическим лицам на 1,7%. А с начала года рост обоих показателей превысил 12%. Это данные без учёта валютной переоценки.

Драйвером роста кредитов физических лиц стала ипотека. В декабре был зафиксирован рекорд — 382 млрд ипотечных займов. Этому есть простое объяснение, клиенты спешили оформить ипотеку до конца декабря, т.к. с 2023 года ухудшались условия по льготные ипотеке от государства и заканчивались около нулевые ипотеки от застройщиков.

Качество кредитного портфеля юридических лиц остается стабильным. Доля просроченной задолженности ниже уровня конца 2021 года и составляет 2,2%.

Средства на счетах юридических лиц за месяц выросли на 0,8%. А у физических лиц на 8,2% за счёт выгодных сезонных вкладов. По итогам года юридические лица снизили объем денег на счетах и вкладах на 0,7%, а физические лица увеличили на 8,2%.

Отмечается, что клиенты конвертировали сбережения из валюты в рубли. Физические лица сократили долю валютных вкладов в 2 раза. А юридические лица на 18%.

Данные по кредитам и депозитам указывают на то, что собственные средства банка не должны были сильно уменьшиться, а даже скорее наоборот, выросли.

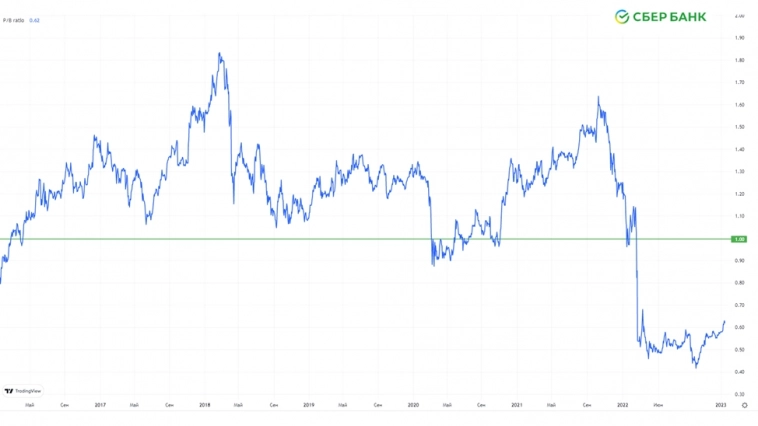

Но так как свежих данных нет, посмотрим на график мультипликатора Price to Book, который показывает отношение текущей капитализации компании к балансовой стоимости ее чистых активов по итогам 2021 года. Всё что ниже единицы указывает на недооценку компании. И на данный момент видим, что Сбер торгуется на уровне 62% от капитала. Что говорит о недооценке акций.

Дивиденды.

Сбербанк ранее платил неплохие дивиденды, ежегодно стараясь увеличивать долю прибыли, направляемой на них. Но несмотря на рекордную прибыль за 2021 год, владельцы акций так и не получили дивиденды. Т.к. согласно рекомендациям Центробанка, акционеры приняли решение их не выплачивать.

И вот в начале ноября 2022 года, Греф заявил, что Сбербанк сумел преодолеть кризисный период и не видит препятствий для выплаты дивидендов в 2023 году. Также за выплату дивидендов выступает Минфин.

Поэтому вероятность дивидендов достаточно высокая. Учитывая, что согласно дивидендной политике, Сбербанк должен выплачивать 50% от чистой прибыли, дивиденд может составить 6,6₽ на акцию. Это примерно 4,5% годовых по текущим ценам. Конечно, это не так много, но если учесть непростые обстоятельства прошлого года, то выплата любых дивидендов – это уже большой позитив.

Тем более, теоретически, может быть направлено и больше. В частности, если будет частично распределена прибыль за 2021 год. Тогда дивиденды могут быть и двузначными. Также, если экономическая ситуация не будет сильно ухудшаться, то текущий год может быть снова довольно прибыльным. Учитывая динамику за последние три месяца, чистая прибыль за 2023 год может быть даже выше, чем в рекордном 2021 году. В этом случае дивиденд превысит 26₽, т.е. доходность более 17% к текущей цене акции.

Риски.

Как мы говорили выше, большая часть негатива уже реализовалась. Но осталось несколько моментов, которые стоит иметь ввиду.

Например, по некоторым данным, у иностранцев заморожено более 300 млрд долларов в российских ценных бумагах. А в акциях Сбера на март 2021 года было более 44% нерезидентов. Конечно часть из них успела продать акции. Но в любом случае высокий процент иностранных акционеров сохраняется. Поэтому в случае разблокировки доступа, они могут массово начать продавать акции, что сильно надавит на котировки.

Также финансовые результаты Сбербанка зависят от экономики страны. И недавно глава Центробанка призвала быть готовыми к ухудшению ситуации. И это на фоне продолжения структурной перестройки. Да и вообще, пока продолжается специальная военная операция и мировой финансовый кризис, возможны самые различные, в том числе и негативные сценарии. Например, проблемы будут усиливаться при проведении новых волн мобилизации.

Выводы.

Итак, подытожим по Сбербанку. Капитализация компании 3,4 трлн. Это крупнейший банк в России. Половина акций принадлежит государству, что практически гарантирует ему поддержку, при необходимости. У Сбера стабильный, консервативный бизнес и большое число клиентов. Это качественная компания, которая всегда генерировала отличную операционную прибыль.

Финансовые результаты за декабрь, да и за весь 4 квартал 2022 года отличные. Несмотря на санкции и тяжелый год, компания показала рекордную квартальную прибыль.

Сбер уже в этом году планирует вернуться к выплате дивидендов. Но вероятней всего они не будут большими. В случае позитивного сценария, по итогам 2023 года дивиденды могут превысить 17%.

Также у компании есть перспективы дальнейшего роста за счёт развития экосистемы и искусственного интеллекта.

Возможные риски связаны с выходом нерезидентов и ухудшением экономической ситуации.

Акции с октября уже выросли на 50%, но потенциал дальнейшего роста в этом году сохраняется. Вообще ожидаю, что котировки вырастут в два раза за полтора года.

Мои сделки.

На Московской бирже торгуются обыкновенные и привилегированные акции. Последний раз обыкновенные акции сбербанка я продавал на максимумах примерно по 325 рублей. А купить получилось на самых минимумах, ниже ста рублей. Но большая позиция у меня в привилегированных акциях, потому что по ним выше дивиденды. Я их также продавал в районе 320 рублей. Далее при падении я покупал лесенкой. Текущая средняя по ним около 170 рублей.

На данный момент доля Сбербанка в моём портфеле акций около 14%. Но на коррекциях, возможно, буду докупать ещё. По соотношению риск/доходность акция остаётся достаточно интересной.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

- 20 января 2023, 16:50

- 20 января 2023, 17:27

- 20 января 2023, 17:55

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс