SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

ВТБ и Black Rock: разобрал аналитические отчеты на 2023 год

- 04 января 2023, 08:24

- |

Статья подготовлена на основе отчета ВТБ «Взгляд на рынки капитала» от декабря 2022, вспомогательные данные получил из отчета BlackRock «2023 Global outlook». Материал сопровождается моими комментариями, акцент сделан только на тех направлениях, которые касаются моего портфеля и моей стратегии управления личным капиталом.

*** Инфляция ***

- ВТБ ожидает инфляцию по итогам 2023 года в России на уровне 5,7% и ключевую ставку в районе 7,5%, опасаются, что инфляция будет выше.

- BlackRock ожидает, что высокая инфляция сохранится на долго, в частности из-за старения населения, таким образом, отдают предпочтение инфляционным бондам

We see long-term drivers of the new regime such as aging workforces keeping inflation above pre-pandemic levels. We stay overweight inflation-linked bonds on both a tactical and strategic horizon as a result.

Источник: BlackRock

Мое примечание: ЛГБТ-бесие только усугубит эту проблему на десятилетия вперед. Старение рабочей силы окажет долгосрочное негативное влияние на рост экономики США.

Обращаю внимание, что наблюдаемая инфляция (определяется опросом населения) обычно выше ожидаемой инфляции:

Источник: отчет ВТБ «Взгляд на рынки капитала»

*** Китай ***

- Послабление ковидных ограничений (равно рост спроса на нефть и металлы);

- Сдержанный рост экономики, ориентация на самообеспеченность энергией, технологиями, продовольствем;

- Жесткая позиция по отношению к Китаю пользуется двухпартийной поддержкой в США;

*** Новый мировой порядок ***

BlackRock настроены пессимистично:

Geopolitical fragmentation is likely to foster a permanent risk premium across asset classes, rather than have only a fleeting effect on markets as in the past. Market attention is likely to stay fixated on geopolitical risks. All this will likely contribute to the new regime of greater macro and market volatility – and persistently higher inflation.

Источник: BlackRock

- Географическая фрагментация повысит премию за риск (равно доходность);

- Внимание рынков на геополитике;

- Рост макроэкономической и рыночной волатильности;

- Высокая инфляция сохраняется на долго.

*** Нефть ***

- США сворачивают программу высвобождения нефтяных резервов, что усиливает дефицит на рынке;

- ОПЕК+ могут сократить добычу нефти, США может поднять добычу не более чем на +0,5 млн баррелей в сутки;

- ВТБ ждет снижение дисконта на Urals;

- BlackRock считает вероятным рост дефицита нефти, но топят за инвестиции в зеленую энергетику.

*** Российская экономика ***

Урезанная табличка от ВТБ с интересными для меня макропоказателями:

Источник: отчет ВТБ «Взгляд на рынки капитала»

Мое примечание: лично я не ожидаю позитивных оценок по курсу рубля и даже на базовый сценарий смотрю с прищуром, все же «пирамида» РЕПО, дефицит бюджета, лобби экспортеров, восстановление импорта — все это негативные факторы для рубля.

*** Российские облигации ***

Источник: отчет ВТБ «Взгляд на рынки капитала»

Мое примечание: сам я не держу рублевые облигации, отдавая предпочтение депозитам для коротких денег в целях диверсификации рисков инфраструктуры аналогичных приостановке торгов в феврале — марте 2022, на бирже среди консервативных инструментов отдают предпочтение ЗПИФ недвижимости и фондам денежного рынка для краткосрочного размещения ликвидности.

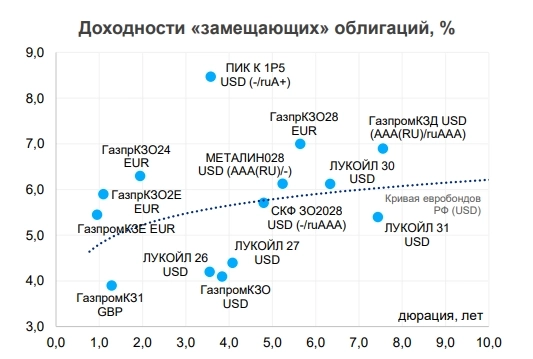

Валютная экспозиция доступна через покупку золота и замещающих облигаций, доступна диверсификация по валютам USD, EUR, GBP:

Источник: отчет ВТБ «Взгляд на рынки капитала»

Мое примечание: инструмент интересный, но цены выросли, если реализуется позитивный сценарий по курсу рубля, подумаю, чтобы набирать, пока успел только сформировать позицию в замещающих облигациях ПИК.

*** Российские акции ***

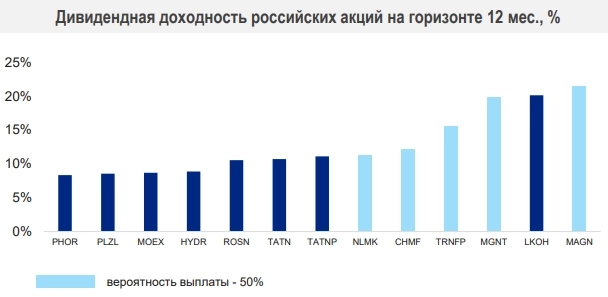

ВТБ в позитивном сценарии рассчитывает, что индекс ММВБ вырастет на 49%, я полагаю наоборот, что для нас — маленьких инвесторов, позитивный сценарий — это падение индекса, так как пока мы еще активно работаем, нам выгоднее дешевые цены. Но к сожалению или к счастью маленькие инвесторы это редко понимают.

Источник: отчет ВТБ «Взгляд на рынки капитала»

В целом раздача призов продолжится. А вот для компаний это не выгодно: стоимость привлечения долгового капитала сильно меньше стоимости привлечения акционерного капитала.

Источник: отчет ВТБ «Взгляд на рынки капитала»

Как говорится «на эти 2% и живу»:

Источник: отчет ВТБ «Взгляд на рынки капитала»

Волнительный хит-парад:

Источник: отчет ВТБ «Взгляд на рынки капитала»

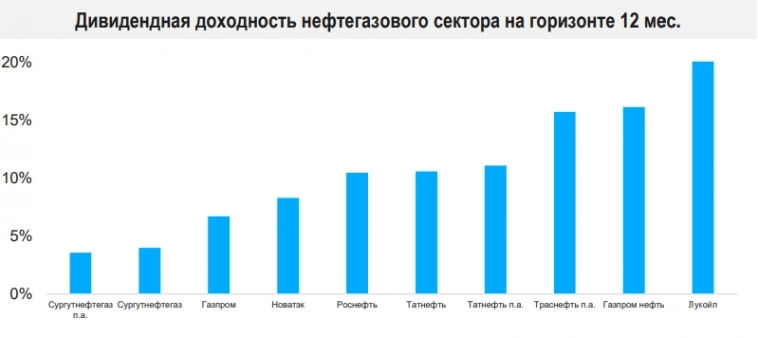

*** Нефтегазовый сектор ***

- Увеличения налоговой нагрузки на нефтегазовый сектор — ключевой риск;

- Падение цен на нефть возможно в результате вероятной глобальной рецессии;

- Падение объемов производства может привести к росту дисконта Urals к Brent и / или снижению объемов добычи;

- Нормализация дисконта Urals к Brent — ожидание аналитиков ВТБ, спред в 4кв. 2022 рос на росте стоимости фрахта;

- Дивидендная доходность сектора упадет с 14% до 12% (как теперь жить).

Источник: отчет ВТБ «Взгляд на рынки капитала»

С экспортом Газпрома все не очень понятно, но точно понятно, что понадобится расширение инвестиционной программы для переориентации потоков газа в Китай.

Источник: отчет ВТБ «Взгляд на рынки капитала»

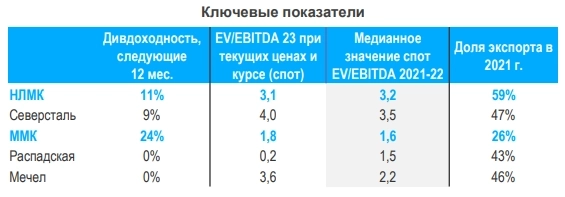

*** Металлы ***

Не знаю, нужны ли комментарии, по-моему все ясно и понятно. А как там на самом деле будет — поглядим.

Источник: отчет ВТБ «Взгляд на рынки капитала»

Источник: отчет ВТБ «Взгляд на рынки капитала»

*** Банковский сектор ***

Сбербанк не воспользовался регуляторными послаблениями, возможен возврат к выплате дивидендов (но это не точно). По остальным банкам интересной аналитики нет.

Источник: отчет ВТБ «Взгляд на рынки капитала»

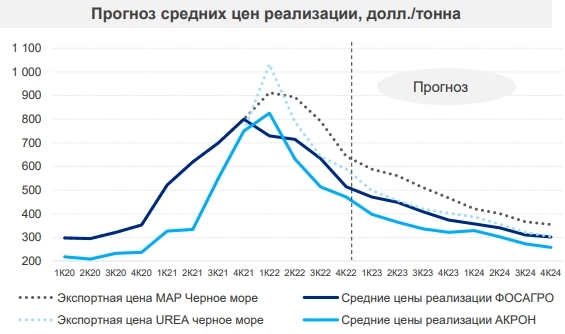

*** Удобрения ***

ВТБ смотрит на сектор удобрений как на… сектор, в котором цены на продукцию будут падать. Но я продолжу держать Фосагро и КуйбышевАзот, но и докупать, вроде, не планировал по текущим ценам.

Источник: отчет ВТБ «Взгляд на рынки капитала»

*** Электроэнергетика ***

- Рост тарифов с декабря 2022 на 9% (позитивно);

- Компании ГЭХ перешли на выплату дивидендов на уровне 50% от ЧП;

- Интер РАО, похоже, продолжит платить 25% от ЧП;

- РусГидро повышает свою рентабельность.

Источник: отчет ВТБ «Взгляд на рынки капитала»

Всем желаю разумных инвестиций и решений, принятых с холодной головой.

*** ПРЕДУПРЕЖДЕНИЕ ***

Все сказанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией.

3.5К |

Читайте на SMART-LAB:

Запускаем новый формат на Смарт-Лабе

Привет! На связи Сергей Алексеев (основатель Лайв Инвестинг Групп) и Иван Кондратенко (трейдер и ведущий Трейдер ТВ).

Мы временно...

10:57

Пересмотр бюджетного правила станет фактором решения по ключевой ставке ЦБ

Банк России 20 марта рассмотрит изменение параметров бюджетного правила, а Минфин приостанавливает операции по покупке и продаже иностранной валюты...

17:59

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

У меня в блоге есть обзор фонда Парус-СБЛ, механика по Парус-озн и Парус-нордвей аналогичная, делать обзор по ним рано, там пока окончательно не принято решение о сохранении кредитного плеча.