Блог им. superdet

Рейтинг АО им. Т. Г. Шевченко - rlAA+

- 23 августа 2022, 16:54

- |

Уже сложилась традиция и, если не вековая, то многогодовая однозначно, считать, что все аграрии убыточные. Однако, вспоминая русскую поговорку «В семье не без урода», можно предположить, что и у аграриев есть компании, которые сильно отличаются на фоне других. Относится ли АО им. Т. Г. Шевченко к упомянутым уродам, или нет?, поможет выяснить анализ финансовой деятельности предприятия за 2021 год. А так же попытаемся выяснить, насколько выгодно вкладываться в аграриев в разгар экономического кризиса?

Общие сведения

ИНН: 2358006710

Полное наименование юридического лица: Акционерное общество им. Т. Г. Шевченко

ОКВЭД: 01.11.1 — Выращивание зерновых культур

Сектор рынка по ОКВЭД: Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО им. Т. Г. Шевченко

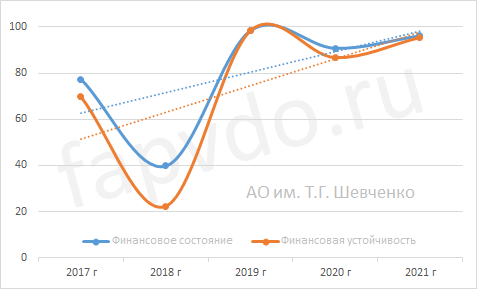

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Динамика финансового состояния и финансовой устойчивости

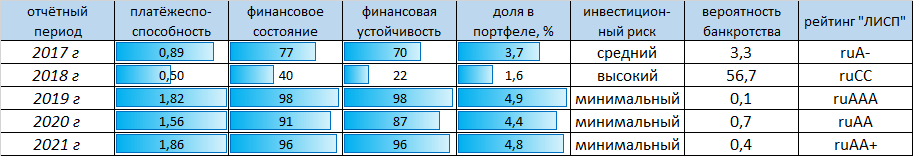

Рост уровня финансового состояние к концу отчётного периода составил — 6%, рост уровня финансовой устойчивости — 10%. Сбалансированность финансовых показателей улучшилась.

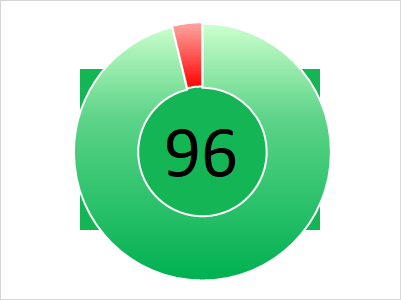

Уровень финансового состояния

Финансовое состояние — 96 баллов, абсолютное

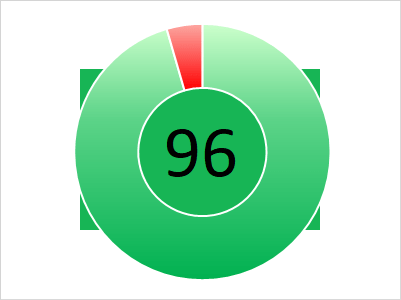

Уровень финансовой устойчивости

Финансовая устойчивость — 96 баллов. Очень низкий риск банкротства.

Платёжеспособность

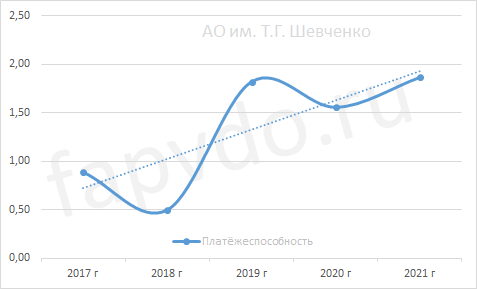

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности АО им. Т. Г. Шевченко

Платёжеспособность предприятия на конец отчётного периода — 1.86.

Стабильный рост платёжеспособности с 2018 года. Рост платёжеспособности за отчётный период — 20%.

Финансовые результаты

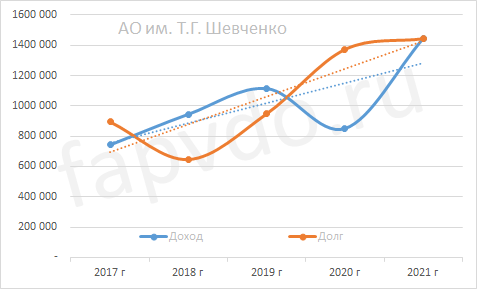

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО им. Т. Г. Шевченко

За отчётный период, доход предприятия составил 1.45 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 0.9-1 млрд рублей — оправдался

Заёмный капитал к концу периода вырос на 5% и составил 1.44 млрд рублей.

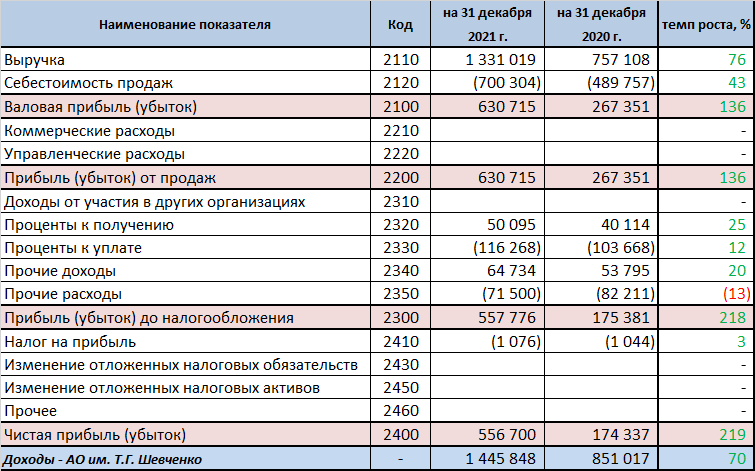

Финансовые результаты

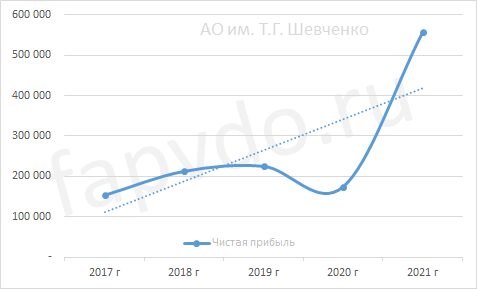

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли АО им. Т. Г. Шевченко

Чистая прибыль предприятия нестабильна. Возможно резкое снижение в 2022 году. Рост чистой прибыли за отчётный период составил — 219%. Прогноз чистой прибыли к концу финансового года, 350-400 млн рублей — опрадался

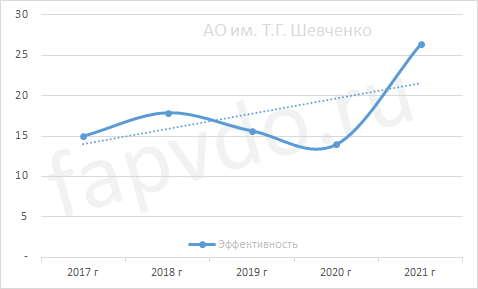

Эффективность

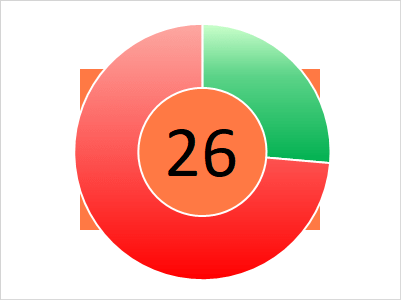

Динамика общей эффективности

Общая эффективность предприятия — высокая. Рост общей эффективности предприятия в отчётном периоде составил — 89%.

Уровень общей эффективности

Общая оценка эффективности предприятия — 26 баллов. Предприятие эффективное.

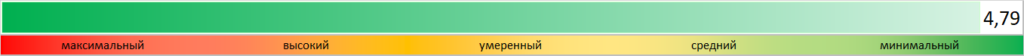

Инвестиционный риск

Уровень инвестиционного риска АО им. Т. Г. Шевченко

Уровень инвестиционного риска — минимальный. Доля облигаций АО им. Т. Г. Шевченко, от общей доли активов инвестиционного портфеля, может достигать4.79%

Облигации АО им. Т. Г. Шевченко

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- АО Т.Г.Шевченко-001Р-01 — 27.1/13.5

- АО Т.Г.Шевченко-001P-02 — 15.14/13

Общий облигационный долг: 0.8 млрд рублей

Средняя доходность эф./купон., %: 21.12/13.25

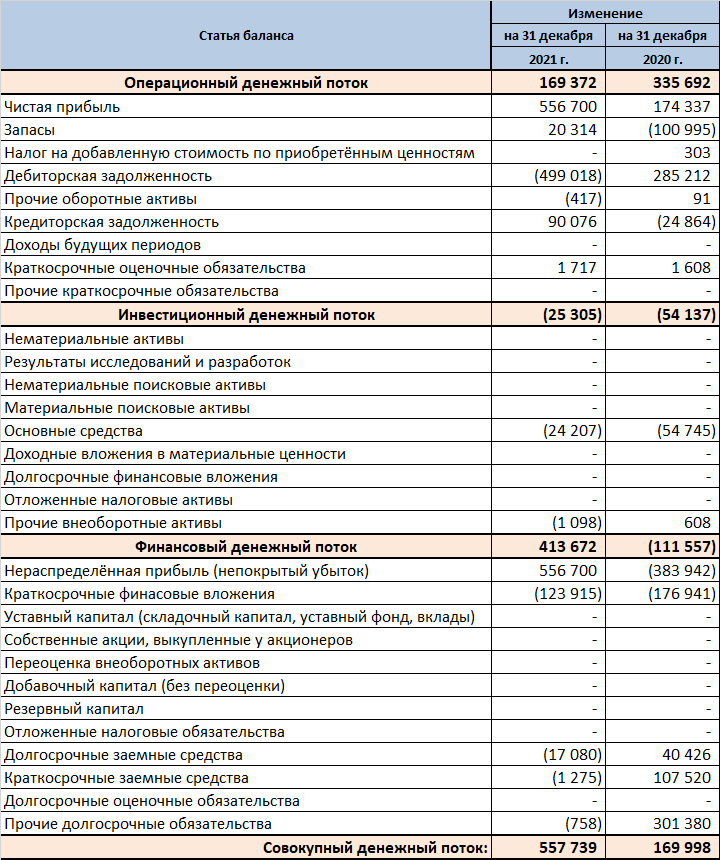

Денежные потоки АО им. Т. Г. Шевченко

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 169 млн рублей

- Инвестиционный — отрицательный — 25 млн рублей

- Финансовый — положительный — 414 млн рублей

- Совокупный: — положительный — 558 млн рублей

Денежные потоки АО им. Т. Г. Шевченко

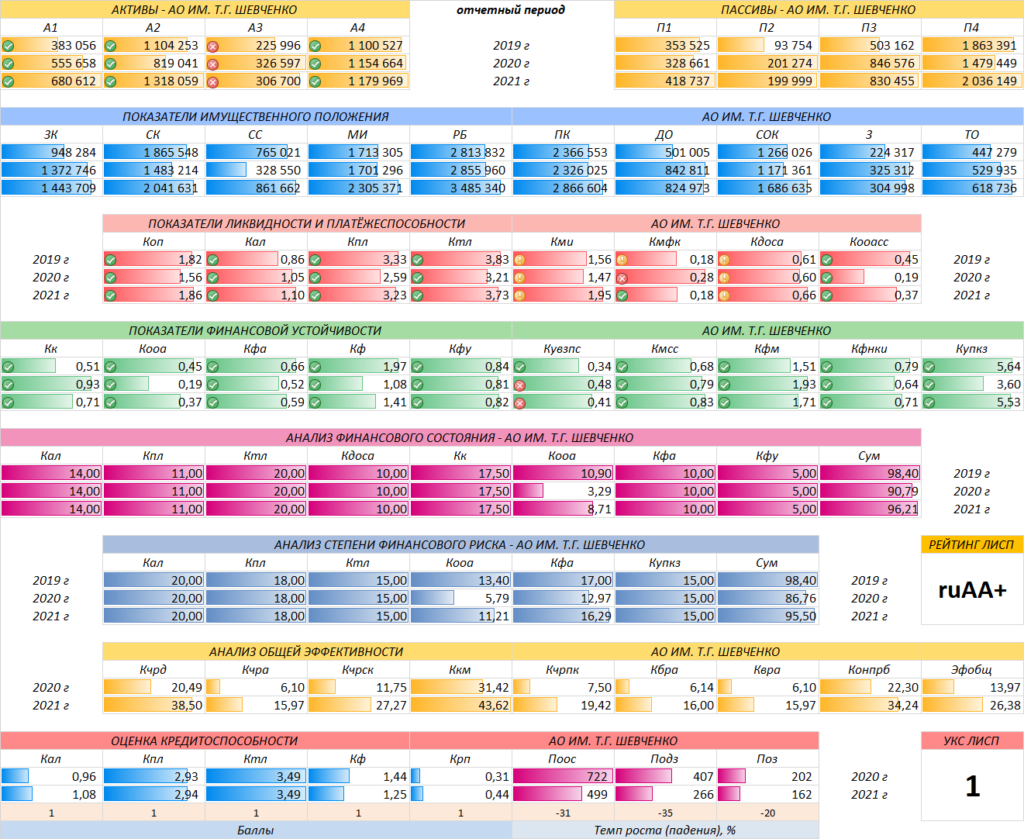

Кредитоспособность АО им. Т. Г. Шевченко

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- ✔ 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг АО им. Т. Г. Шевченко

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО им. Т. Г. Шевченко был присвоен рейтинг ЛИСП на уровне rlAA+ по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB{ru}

Индекс Финансового Риска RusBonds:11

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ АО им. Т. Г. Шевченко — финансово устойчивое, незакредитованное, достаточно ликвидное, кредитоспособное и эффективное предприятие.

Собственный капитал больше заёмного в 1.4 раза. Заёмный капитал полностью обеспечен собственными резервами. Текущие обязательства в отчётном периоде выросли на 17% и по объёму составляют 76% от долгосрочных обязательств, или в общей сложности — 619 млн рублей, которые придётся погасить в 2022 году. Смогут ли?

Ликвидность компании высокая и позволяет погасить, как срочные, так и краткосрочные обязательства только за счёт высоколиквидных активов. К тому же у компании есть менее ликвидные активы в виде дебиторской задолженности на сумму в 1.32 млрд. Вместе с высоколиквидными активами, компания способно закрыть всевозможные обязательства, вместе взятые. Дебиторская задолженность выросла, но динамика предыдущих лет говорит о том, что со временем она погашается партнёрами в нужных для компании объёмах.

Собственный (оборотный) капитал и доля собственных средств в обороте растут. Это заставляет полагать, что в будущем, у компании должны генерироваться достаточные по объёму денежные потоки, что необходимо для успешного ведения бизнеса.

Операционная деятельность компании положительная за счёт высокой прибыли предприятия — 556 млн рублей. Это позволило снисходительнее отнестись к «замороженным» в дебиторской задолженности 500 млн денег. Компании удалось в отчётном периоде временно сэкономить на невыплаченных 100 млн кредиторской задолженности. Как итог, операционный денежный поток составил 169 млн рублей в плюсе.

Финансовая деятельность компании складывается из погашенных 19 млн рублей долгосрочных и краткосрочных денег, а так же из краткосрочных вложений на сумму в 124 млн. Кроме того, компания вложила 24 млн в основные средства. В долг компания, в отчётном периоде, не брала.

Денежные потоки компании сбалансированы. Компания не имеет лишних заёмных денег и не испытывает недостатка в собственных денежных средствах.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 0.4%

Статистическая вероятность банкротства: 0.3%

Целесообразность инвестирования: +12

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

✔ надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО им. Т. Г. Шевченко выше риска потери инвестиций.

ЛИСП-2.1 — безубыточное инвестирование

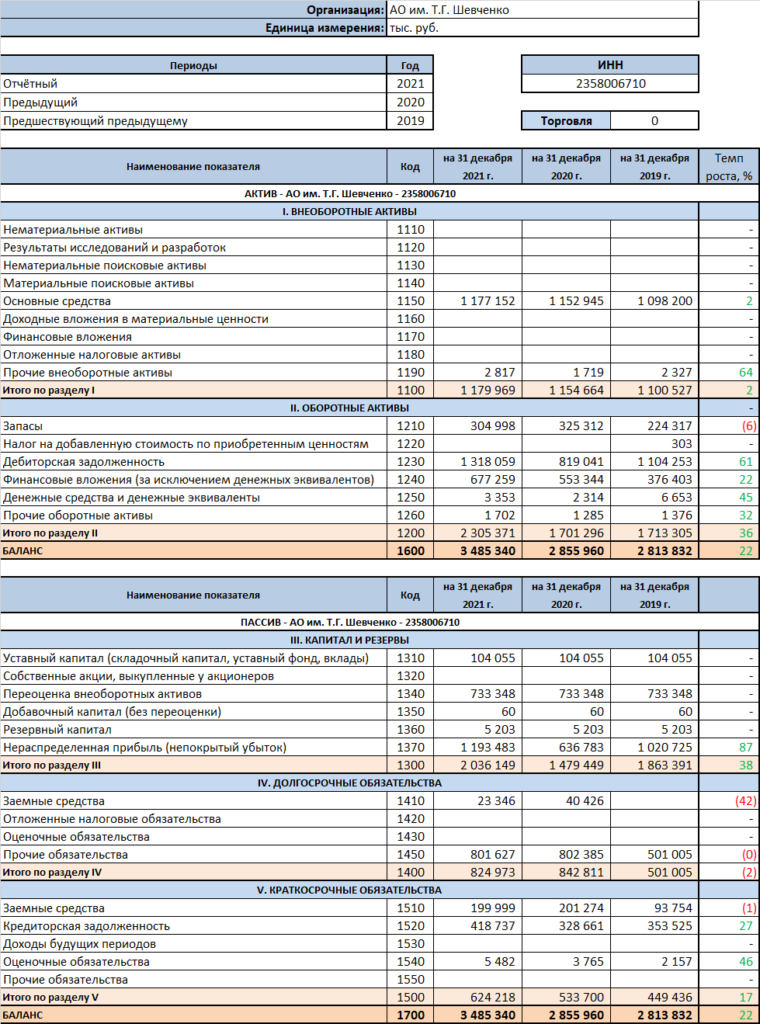

Баланс АО им. Т. Г. Шевченко

Баланс АО им. Т. Г. Шевченко

Финансовые коэффициенты АО им. Т. Г. Шевченко

Финансовые коэффициенты АО им. Т. Г. Шевченко

Финансовые коэффициенты АО им. Т. Г. Шевченко Предыдущий финансовый анализ АО им. Т. Г. Шевченко

Другие эмитенты ВДО

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК

Однако, в первую очередь следует рассматривать наиболее вероятные события, такие как невозврат средств контрагентами, оплата долгов и налогов и т.д.