Блог им. Serega_807

Отчет по моему портфелю спустя 11.5 месяцев инвестирования, продолжаю показывать свой скромный опыт.

- 01 июня 2022, 12:35

- |

Вступление (немного истории + закончу про биографию)

Всем привет, люблю я подводить итоги, считать аналитику, всякие отчеты и т.п., вот и сегодня хочу подвести итог за 11,5 месяцев инвестирования (тут будет часть материала, основное видео с комментариями я выкладываю на Ютубе и Дзене чуть позже).

Сначала я не хотел делать этот отчет, и подождать 2 недели до годовых итогов, но так получилось, что остались некоторые фактов обо мне и моей стратегии, которые я не хочу писать в каждом отчете.

Таким образом «вода» закончится здесь, годовой отчет будет чисто по цифрам и планам.

— «14.06.2021 я можно так сказать стал инвестором. Открыл брокерский счет в Сбербанке, потом спустя 2 недели перешел в ВТБ, а в марте этого года после санкций, ВТБ перевел меня в «Альфа Инвестиции». Отсюда я не стал уходить, хотя такая возможность была. Пусть 2 акции «GAP» в итоге заморожены, зато не будет теперь прыжков со счета на счет.

Напомню — я не миллионер, родился и вырос в самой обычной семье, не избалован большими доходами в семье. Я не бизнесмен, а простой госслужащий. Зарплата около 50.000 руб., повышения редкие и не значительные. Поэтому не стоит писать плохие комментарии о небольшом размере моего инвестиционного портфеля, лучше сразу переходите на канал какого-нибудь инвест-шоу, где покупают активы каждый день, без какой-либо цели, а лишь бы «хайпануть» и получить просмотры.

Этот блог для меня, чтобы не потерять историю. И может быть какому-нибудь начинающему инвестору будет интересно читать и следить за моим скромным опытом и ошибками.

До пенсии по выслуге лет еще 10-ка. Хочу за это время накопить миллионный капитал, чтобы потом я мог хоть как-то развернуться на рынке, параллельно работая на гражданке, но уже получая пенсию. Поэтому я никуда не тороплюсь, инвестирую сколько могу (стараюсь 10% от дохода, иногда больше).

У меня нет экономического (финансового) образования, я закончил Юрфак.

Обо мне все, надеюсь комментариев с критикой стоимости портфеля станет меньше».

11,5 месяцев в цифрах

Внесено* — 69.800 рублей.

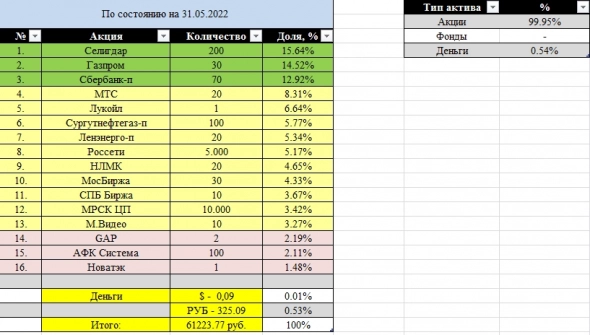

Стоимость портфеля – 61223.77 рублей ( — 12,28%или -8576.23 руб)

Дивиденды* : — 521,76р. = 0,747%

Комиссия за сделки* – 588.65 руб. = 0,843%

Налоги* (на доход, дивиденды РФ, дивиденды иностранных компаний) = 348,99 руб. = 0,499%

*за все время инвестирования

**процент считаю от общей внесенной суммы

Моя стратегия +правила

Не могу назвать себя фанатом стоимостного инвестирования, но в начале я придерживался именно этого пути. Сейчас, после известных событий, мультипликаторы не несут особой информации. Отчеты начали скрывать, оценивать бизнес стало труднее.

Выбор компаний в «долгосрок» — тут я в первую очередь смотрю на бизнес, спрос на продукцию, конкуренцию, перспективы развития компании, политические риски.Большая часть моего портфеля именно в долгосрок.

Выбор спекуляций – тут я смотрю на новостной фон, например недавние СД по дивидендам в различных компаниях, вдруг образовавшийся повышенный спрос на услуги компании = разгон от разных ТГ каналов. Спекуляции редкие, но периодически присутствуют в моем портфеле.

Ниже часть моих правил, исключения бывают, но редко. Главное дисциплина к себе.

1. Стабильное ежемесячное пополнение счета (зарплата, подарки, премии и т.п.) — со всех поступлений небольшой процент закидывать на брокерский счет;

2. На данный момент инвестирую только в акции РФ и фонд от ВТБ «Ликвидность» (это мой кэш, так как деньги хранить на БС опасно);

3. Максимальная доля одного эмитента – 40%, по отраслям без ограничений;

4. Не продавать в убыток (редкое исключение – если с компанией совсем беда или убыток меньше 5%);

5. Не выводить деньги с брокерского счета (только на пенсии).

Ошибки

Основные ошибки – часто совершал сделки (кормил брокера комиссией), потому что слушал других инвесторов-блогеров (всякие ТГ каналы, «Пульс» и прочее). Бывало такое – куплю компанию, потом изучу другую, подумаю что она лучше и продаю первую ради второй. Это было глупо, сейчас я стараюсь увеличивать позиции по компаниям, а не собирать в свой портфель 30 и более компаний. Идеал 8-12 компаний в портфеле.

Комментарий по портфелю

Список компаний есть на фото, тут разделю по группам + в 2-х словах по причине покупки/продажи. Список актуален на дату публикации, каждый отчет буду корректировать этот момент:

1. «Держу и немного набираю позу + продавать в ближайшие год-два не планирую»

— Селигдар (рост цен на золото и олово);

— МосБиржа (не знаешь, что купить в казино? — купи фишки казино);

— АФК Система (раскрытие стоимости, по 30-40р задумаюсь о продаже, хотя многие пишут про цену в 75р));

— Ленэнерго-п (стабильный скучный бизнес, дивиденды, пенсионный портфель-?);

— Новатэк (нравится бизнес модель);

— Лукойл (юизнес+дивы);

— МРСК ЦП ((стабильный скучный бизнес, дивиденды, пенсионный портфель-?);

2. Держу, без фанатического набирания позы + могу продать за интересную цену

— Газпром (вся идея только в жирных дивах, могу на приличном росте продать актив);

— Сбербанк-п (народный банк + экосистема, сейчас похоже снова просто банк (доберу до 100 акций и пока остановлю набор, продавать не планирую);

— МТС (бизнес+дивы, продажа башенного бизнеса = гашение долга (затянулось);

— НЛМК (бизнес + дивы (раньше);

— Сургутнефтегаз-п (денежная «кубышка», дивы).

3. Ловлю цену на продажу актива в безубыток

— Россети (дивы в тариф, сейчас хочу минимизировать энергетиков в портфеле);

— СПБ Биржа (было много планов, сейчас драйвер — выход на Гонконг, в виду маленькой позы и больших рисков, лучше заменить);

— М.Видео (бизнес+дивы, замена);

4. Заморозка = продажа после

-GAP (народная бред одежды в США, брал спекулировать, в итоге из-за нее перешел из ВТБ в Альфу).

Всем спасибо за внимание, удачи в инвестициях!

p.s. Жду всех в моем ТГ канале — DomInvestora2022

Следующий пост ~ 14.06.2022 (итоги года)

теги блога Дом_Инвестора

- VTBM

- акции

- Акции РФ

- анализ

- инвестиции

- инвестиции в акции

- инвестор

- итог месяца

- итоги

- итоги года

- Итоги месяца

- мобильный пост

- Облигации

- Облигации РФ

- портфель

- Портфель акций

- портфель инвестора

- прогноз 2024

- Тинькофф Инвестиции

- трейдинг

- фондвый рынок

- фондовый рынок

- фондовый рынок

- фондовый рынок РФ

- фонды

- частный инвестор

1. Три компании ещё реально усреднить при сильном падении. Больше — уже нет. Даже 5 это перебор.

2. Регулярные покупки при заходе на вершине рынка — плохой сценарий.

Если не покупать а просто аккумулировать средства, а затем покупать в подходящий момент, на отсечках, плохих новостях и тд — можно ускорить накопление капитала.

3. В условиях отказа от дивидендов половиной компаний — облигации смотрятся весьма неплохо. Например ФСК ЕЭС решила не платить дивиденды, а вот купоны по облигациям будет платить как миленькая.

Небольшой размер портфеля в такой кризис — это счастье. Счастье не увидеть виртуальные минусы исчисляемые миллионами.