Блог им. AntonStupin

Кризис ликвидности

- 03 мая 2022, 13:30

- |

В данной статье мы поговорим о понятии ликвидности и о сопутствующих этому феномену проблемах. Т.к тема достаточно глубокая и тесно связана с проблемами существующей финансо вой системы, мы косвенно затронем некоторые из них и разберем кризис ликвидности на примере банковского сектора.

Что такое Ликвидность?

Предположим, у вас есть какой-то актив (что угодно). Вы хотите быстро продать этот актив по цене, близкой к рыночной. Скорость вашей продажи и получения денежных средств за актив и называется термином ликвидность.

Ликвидность — это возможность обмена актива (чего-либо) на деньги. Чем быстрее можно получить деньги за тот или иной актив, тем выше его ликвидность.

Ликвидность создается фундаментальным законом рынка — спросом и предложением. Чем выше спрос и предложение на актив — тем выше ликвидность.

Так как у нас тематический канал, разберем тему ликвидности, в том числе, на финансовых рынках.

Определение остается то же — как быстро можно продать тот или иной финансовый актив и получить за него деньги (по цене, близкой к рыночной).

Какие самые ликвидные активы в мире мы знаем?

Во-первых, это, конечно, валюты (самая ликвидная из них — американский доллар). Во-вторых, надежные ценные бумаги: облигации (американские трежерис, в особенности, короткие). В третих, акции первого эшелона, второго и т.д. Далее идут драг. металлы.

Ликвидность на финансовых рынках определяется количеством сделок. Чем выше количество сделок в том или ином активе за определенный промежуток времени, тем он ликвиднее.

Т.к деньги (американский доллар) являются наиболее ликвидным и основополагающим активом, то далее мы будем рассуждать, по большей части, в этом контексте.

Ликвидность банковской системы.

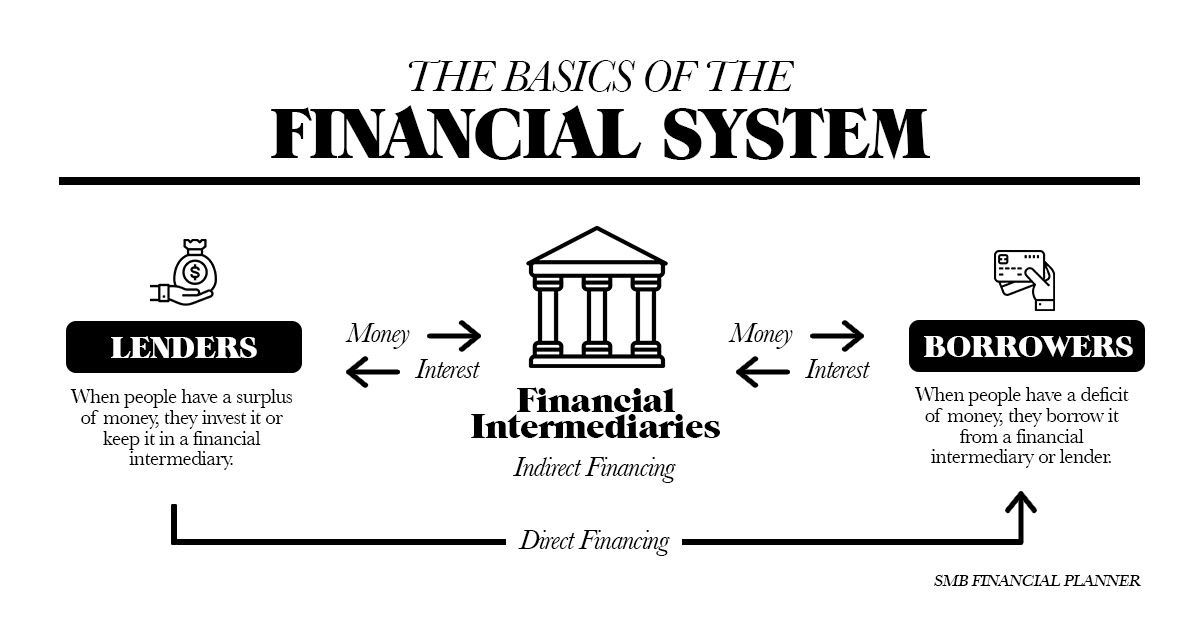

«SMB FINANCIAL PLANNER»

«SMB FINANCIAL PLANNER»«Цель банка, как коммерческой организации, это получение прибыли».

«Банк может распределять полученные деньги на свои инвестиционные проекты».

«Короткий кредит дешевле, чем длинный».

С понятием ликвидности в банковской системе связано очень многое. По сути, это одно из центровых понятий современной экономической системы.

Есть обратиться к определению, ликвидность банка — это способность банка вернуть деньги всем клиентам, которые в него вложились, т.е быстро и своевременно выполнить все принятые на себя обязательства. И тут возникает вопрос: способны ли банки вернуть в один момент все средства, которые в него вложили? Ответ очевиден, и как раз он создаёт ту самую «дырку» финансовой системы. Как мы знаем, периодически в мире случаются некоторые ситуации, которые провоцируют людей бежать в банк и требовать свои кровные вложенные деньги обратно. Все бы ничего, но возникает одно маленькое «НО» — у банков в моменте нет бОльшей части всех клиентских денег..

И тут настало время пробежаться по принципу работы банковской системы:

Чтобы понять, почему у банков в моменте нет клиентских денег, разберемся с термином «банковские резервы».

Банк, в первую очередь, коммерческая организация, которая заточена под получение прибыли. Соответственно, деньги, которые принесли клиенты, банк может активно использовать для своих инвестиционных проектов (кредитования и др.). Но, чтобы не попасть в просак и «обезопасить» себя, банковская система придумала правила (нормы), обязывающие банки иметь определенные запасы, которые должны удовлетворять ситуационный спрос клиентов на свои деньги. Речь как раз про банковские резервы и нормы резервирования банков.

Условно, когда банк получает деньги и хочет пустить их дальше «в работу», он, по своим нормам резервирования, обязан направить часть из них в свой резерв, а остальную долю в праве перераспределять на свои инвестиционные идеи. Так, например, банковский депозит клиента распределяется на кредитование других клиентов и др.

Также, немаловажный фактор — это разница стоимости короткого и длинного кредитования, на котором строится работа системы. Короткие займы дешевле, т.к являются менее рискованными. А основная часть доходов банковского сектора строится за счет дорогих (высокодоходных для банка) долгосрочных кредитов. Разница между стоимостью краткосрочных и долгосрочных займов также используются банками для получения прибыли. Банк может взять краткосрочный дешевый займ и перераспределить эти деньги на свои более долгосрочные и дорогостоящие инвестиции. А с разницы получить доход.

Описанная выше цепочка предполагает, что обязательства (период, на которых банк получил деньги) и банковские инвестиции (период времени, на который банк вкладывает полученные деньги) имеют разные сроки исполнения. Система, в нормальных экономических условиях, старается выглядеть достаточно сбалансированно. Банки пытаются просчитывать разницу в сроках погашения, использовать нормы резервирования и т.д, чтобы в нужный момент получить деньги от инвестиций и выплатить все обязательства. Но возникают ситуации, когда система дает сбой.

Когда, по тем или иным обстоятельствам, идет резкий спрос на деньги, а банки не могут удовлетворить все текущие обязательства, возникает несоответствие и шок в финансовой системе. Как вариант, при возникновении подобной ситуации, банки вновь ищут более дешевые пути финансирования, берут краткосрочные займы и закрывают свои обязательства.

А где банк может получить тот самый кредит? Введем еще одно важное понятие:

Межбанковское фондирование (займы) — один из источников получения денег банком. Один банк (А) может попросить в долг у второго банка (Б) и инвестировать эти деньги. А что, если денег у банка (Б) нет, но идея занять банку (А) уж очень интересна? Он может обратиться к банку ©, чтобы занять деньги для своей инвестиционной идеи (в банк (А))… А тут у нас появляется целая цепочка горизонтального межбанковского кредитования, в которой один из элементов может отказать давать кредит, а другой не сможет заплатить по своим долгам.

А что будет, если рефинансирование будет дорогое?

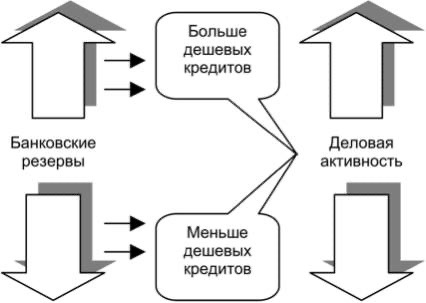

Как мы поняли выше, у банков есть постоянная необходимость заниматься рефинансированием. Брать деньги взаймы под маленький процент (краткосрочные займы) и давать эти деньги в кредит на длительный срок, где доходность выше. А что, если при очередной необходимости взять краткосрочный кредит, он станет дороже? К примеру, поднимут ключевую ставку. Доходы банка начнут уменьшаться и возникнут трудности.

На этом месте нужно сделать небольшую ремарку:

Система горизонтального межбанковского рынка, которая описана выше, активно развивалась до кризиса 2008 года (она же его и вызвала). Но это обширная тема для целой отдельной статьи. Поэтому, зафиксируем основную идею: после кризиса ликвидности 2008 года, банки резко сократили насыщение деньгами экономики. Глобально, рынок кредитования начал сокращаться, что само собой дало большие предпосылки к кризису ликвидности (т.е к острой нехватки денег в те моменты, когда они крайне необходимы).

Теперь, по методу индукции (логический переход от частного к общему), перенесем проблему от разбора конкретного примера банка на банковскую систему и на всю экономику. Поскольку рынки и отрасли в экономике взаимосвязаны, то шок (сбой) какого-то элемента системы вызывает цепную реакцию по взаимозависимым областях.

Кризис ликвидности.

Финансовая система — как костяшки домино, каждый элемент будет сыпаться один за другим»

«Из-за взаимной закредитованности и перераспределения кредитов в инвестиции с разным сроком погашения, система начинает разрушаться» «Существующая экономика — это экономика долга, движущей силой в которой является кредит»

Весь современный экономический рост (суть капиталистической системы) сильно зависит от потока ликвидности и кредитов для финансирования своих нужд. Что, если во всей системе возникает проблема несоответствия сроков погашения и исчезает возможность перефинансирования?

Что такое кризис ликвидности? Это те моменты, когда резко растет спрос на ликвидность, а предложение со стороны всех финансовых учреждений уменьшается. По сути, все хотят денег, а их быстро не достать. Это является базой для кризиса ликвидности всей финансовой системы. Можно выделить перманентную проблему нехватки ликвидности из-за длинной цепочки, в которой активы неоднократно перезаложены и к ним нет быстрого доступа.

По сути, все мировые финансовые кризисы сводятся к нехватке ликвидности. Из-за сбоя в цепочках взаимного финансирования системы, останавливается поток денег и работа механизма затухает. В ситуации «шока» финансовые и иные предприятия включают «сберегательный» режим и останавливают выдачу денег. Компании, которым здесь и сейчас необходимо рассчитаться по своим обязательствам, не могут этого сделать — и так далее.

Что, если добавить к этому острую необходимость экономики подсушивать ликвидность в системе из-за растущей инфляции? В системе, которая и так перманентно испытывает проблемы с ликвидностью и имеет огромные долги, начинать повышать ставку и запускать процесс QT (quantitative tightening — обратный процесс QE). Учитывая то, что за последние пару лет долги экономики значительно выросли, это может привести к серьезным последствиям.

Больше ликвидности требует бОльшего долга в качестве обеспечения, а большой долг требует бОльшей ликвидности для его рефинансирования. Сокращение ликвидности затруднит обесцвечивание долгов.

Острая необходимость ликвидности, которую мы наблюдаем сейчас, и которая будет набирать свои обороты в ближайшем будущем из-за вектора движения мировой экономики, спровоцирует начало нового мирового финансового кризиса. В эту проблему будут втянуты не только целые сектора, но страны и их экономики. Повышаются ставки, растут нормы резервирования, а активы, которые захотят продать, будут резко терять в цене (т.к растет их предложение на продажу).

Система начинает трещать по швам…

- 04 мая 2022, 12:41

теги блога Антон Ступин

- Aalibaba Group

- Alibaba

- Alibaba Group

- BABA

- Bonds

- FAANG

- gazp

- GAZP Газпром

- Gazprom

- Hang Seng

- Hang Seng Index

- IMOEX

- NASDAQ

- NVTK

- RGBI

- RTSI

- S&P500

- Sber

- sberbank

- spx

- SPX 500

- VTBR

- Xiaomi

- Xiaomi Inc

- акции

- Акции РФ

- акции США

- алибаба

- аналитика

- банки

- бонды

- Бонды США

- газ

- Газпром

- Ганн

- германия

- гонконгская биржа

- гособлигации

- гособлигации РФ

- гособлигации США

- дивидендная политика

- ЕС

- ЕЦБ

- ЕЦБ гособлигации

- золото

- Илон Маск

- инверсия

- инверсия кривой доходности

- индекс RTSI

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс РТС

- Индекс ртс прогноз

- инфляция

- инфляция в США

- Китай

- китайские акции

- Китайский фондовый рынок

- кризис

- Маск

- металлурги

- металлургический сектор

- ММВБ

- ММВБ Акции

- МосБиржа

- насдак

- Новатэк

- Облигации

- облигации США

- офз

- полюс

- Полюс Золото

- рецессия

- Рецессия в США

- Россия

- РТС

- РФ

- санкции

- сбер

- сбер преф

- сбербанк

- Сбербанк преф

- Северсталь

- сша

- твиттер

- технический анализ

- технологические компании

- тинькофф банк

- торговые сигналы

- трежериз

- трежерис

- трежерис США

- трейдинг

- форекс

- фьючерс mix

- фьючерс ртс

- Яндекс