Блог им. Tape_Reading_Analysis

Фундаментальный анализ компании ДВМП (FESH)

- 08 февраля 2022, 21:42

- |

Никаких рассказов руководства, никаких красив карт с маршрутами, никаких красивых фотографий судов и поездов, только сухие цифры, а точнее анализ фактов.

Просто дилетантский разбор финансовых отчетов за последние 10 лет.

Ниже личное мнение автора, никаких рекомендаций.

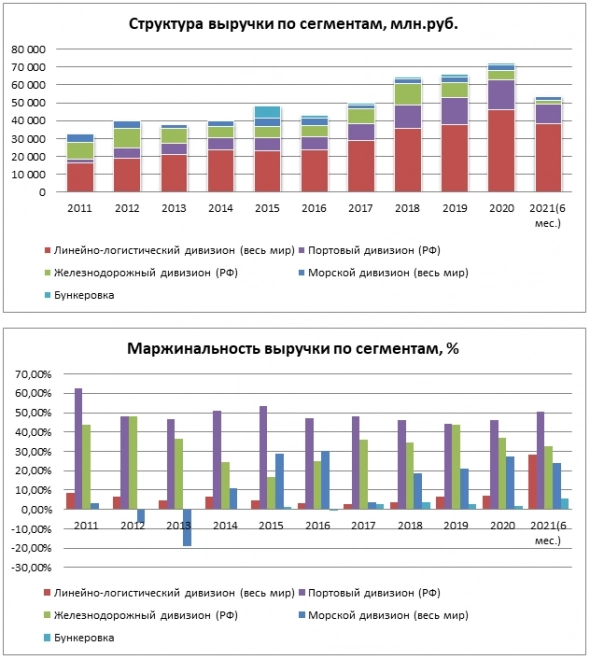

Анализ выручки.

Анализ без учета данных за 6 мес. 2021 года:

Из структуры видно, что преобладают линейные перевозки и транспортно-экспедиционное обслуживание как контейнерных, так и навалочных грузов, в то же время средняя маржинальность этого вида деятельности 5,5%. Начиная с 2016 года, доля выручки от портовой деятельности растет, при этом этот вид деятельности является самым маржинальным (среднее 49%). Доля сегмента железнодорожных перевозок(в том числе в качестве оператора и агента) последнее время снижается, хотя его средняя маржинальность составляет 34,5%. Так же видно, что доля морских перевозок в выручке незначительная, имея при этом среднюю маржинальность 34,5%.

Выводы:

Необходимы действия на повышение маржинальности самого крупного сегмента в выручке, линейно-логистического дивизиона (что видно из первого полугодия 2021 г.), либо сокращения низко-маржинальной деятельности и увеличение объемов по более маржинальным секторам.

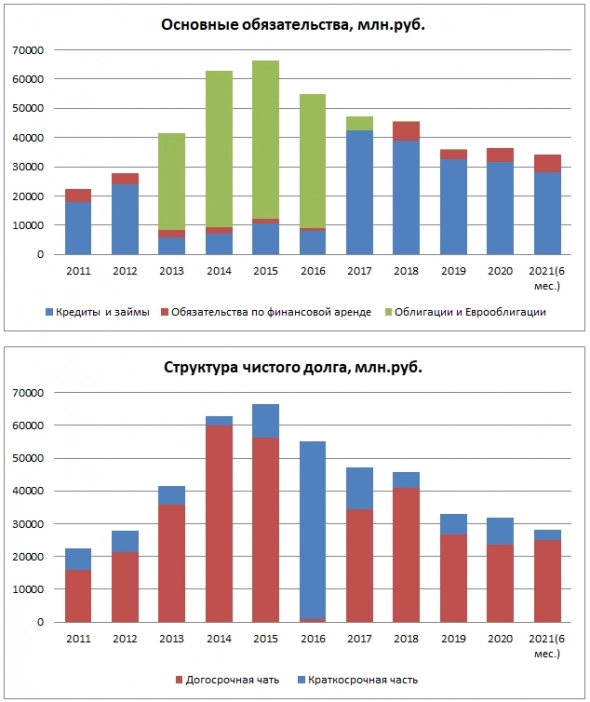

Анализ долговой нагрузки.

Цепочка основных событий, которая привела к текущим долгам:

2012. В декабре 2012 г. выдан кредит на сумму 16 402 млн. руб. для финансирования приобретения новыми акционерами.

2013. Выпуск облигаций. Денежные средства, привлеченные в ходе размещения облигаций, были направлены на рефинансирование задолженности, возникшей в ходе приобретения компании в декабре 2012 г. новыми акционерами.Сроки погашения: Еврооблигаций в 2018 и 2020 г. Облигаций в 2016 г.

2014. Сумма долга по облигациям возросла из-за значительного изменения обменного курса.

2015. Группа частично выкупила облигации и Еврооблигации по цене ниже номинала. Передала их банку в качестве обеспечения.

2016. Группа не выплатила купон по Еврооблигациям. Так же Группа отложила выплаты по купону и основному платежу по российским облигациям. Как следствие обязательства в размере 44 340 млн. руб. были классифицированы как краткосрочные. Ведутся переговоры по реструктуризации.

2017. Группа завершила процесс реструктуризации в отношении Еврооблигаций. Реструктуризация проводилась с использованием заемного капитала. Реструктуризация рублевых облигаций профинансирована средствами, полученными от продажи пакета акций и ГДР ПАО «Трансконтейнер» и финансирования, предоставленного российским банком.

Новый кредит номинирован в рублях и долларах США, подлежит погашению в течение 2019-2023 годов и имеет плавающую процентную ставку, привязанную к ставке LIBOR и Центрального банка РФ.

2018. Группа частично выкупила рублевые облигации по цене ниже номинала.

2021. Получение кредита на сумму 25 840 млн. руб. для рефинансирования существующего долга. В результате получены более комфортные условия по долгу. Срок погашения продлен до 2027 г.

Средний объем финансовой аренды (лизинга, т.е. той части, что может приносить доход) в общем объеме долгов составляет 8,7%.

Выводы:

Практически все долги, что имеет компания, не имеют отношения к деятельности компании, а относятся на главных акционеров.

На данный момент долговая нагрузка у компании снижается, что является положительным моментом.

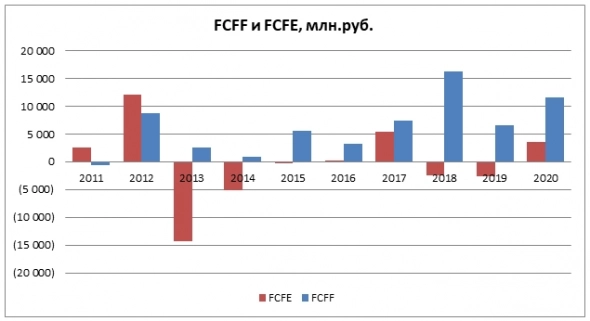

Анализ денежных потоков.

FCFF — деньги, которые не требуются для финансирования операционной деятельности и развития фирмы. Т.е. это деньги, которые могут быть выплачены собственникам и кредиторам.

FCFE – деньги, которые могут быть выплачены собственникам.

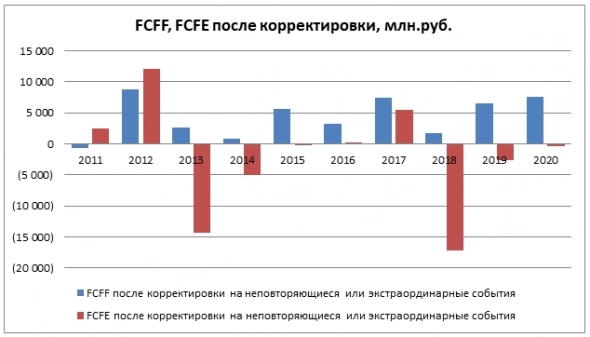

Если скорректировать на неповторяющиеся и экстраординарные события:

2018. Продажа ассоциированной компании.

2020. Продажа дочерней компании.

После корректировки видно, для чего была продана компания в 2018 г.

Среднее значение FCFF за последние 5 лет около 5300 млн. руб.

Среднее значение выплат в пользу кредиторов за последние 5 лет около 9000 млн. руб.

Инвестиции на развитие и поддержание основной деятельности.

Судя из динамики инвестирования в свою компанию, владельцы, на данный момент, не сильно уделяют этому внимание.

Общие выводы:

На данный момент видно, что все деньги, которые не требуются для финансирования операционной деятельности и развития фирмы, идут на оплату долгов (прошлых долгов основных акционеров).

По динамике показателей: довольно сложно судить, поскольку значения не имеют определенной тенденции на протяжении хотя бы 5 лет.

Из положительного:

Компания способна увеличить выручку путем оптимизации деятельности по отдельным сегментам. Чистый долг сокращается. За последние 2 года появляется тенденция к ежегодному увеличению FCFF.

- 08 февраля 2022, 22:04

- 09 февраля 2022, 10:50

- 09 февраля 2022, 14:04