Блог им. Aleksey_M

Peabody (BTU). Отчет за 3-й квартал 2021 года

- 30 декабря 2021, 15:24

- |

Прежде чем рассмотреть финансовые показатели компании, вкратце опишу, что она из себя представляет.

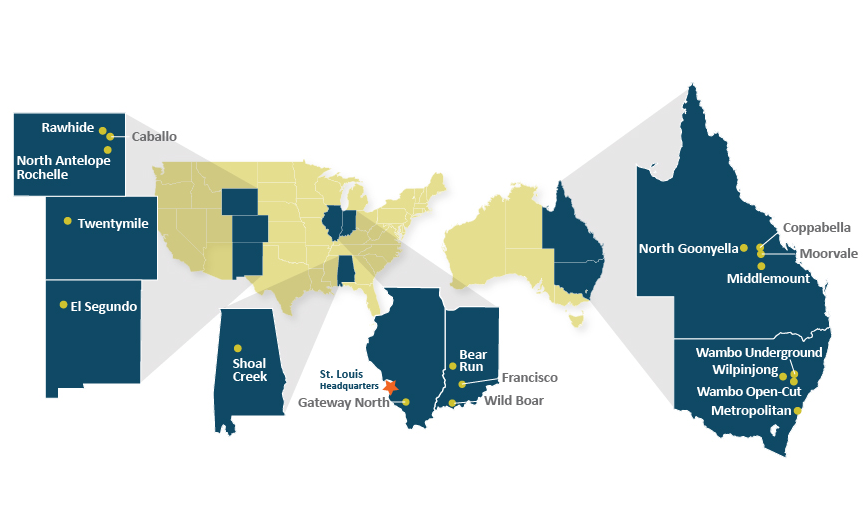

Peabody — это угольная компания из США, активы которой находятся на территории США и Австралии. Всего в активе Peabody 18 шахт и разрезов. Компания с большой историей, которая начинается в конце 19 века. Не так давно Peabody прошла процедуру банкротства и 3 апреля 2017 года вышла из него.

Можно разделить бизнес компании на 2 подразделения:

1) активы, экспортирующие свою продукцию морским путем;

2) активы, поставляющие свою продукцию внутренним потребителям в США.

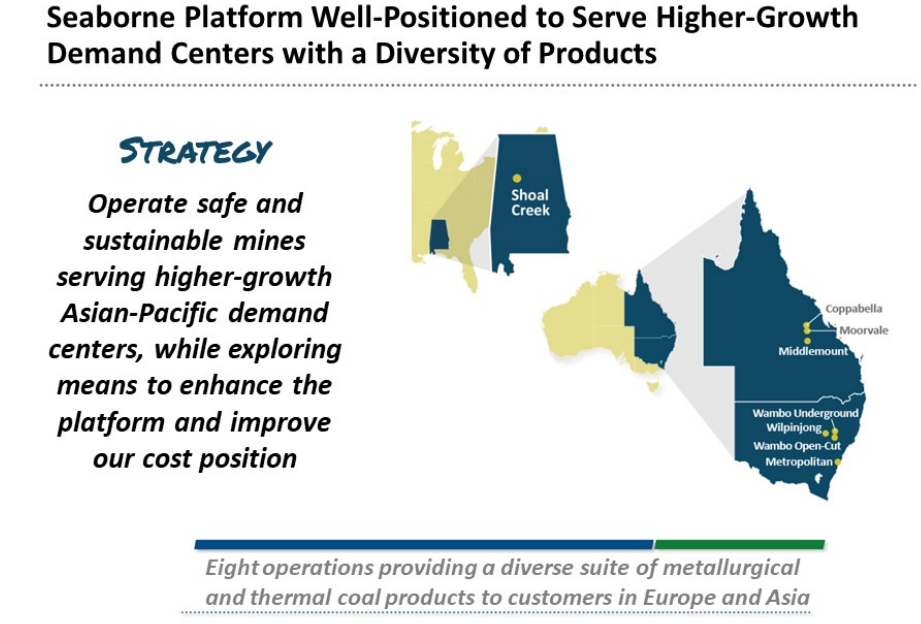

Начнем ознакомление с морского подразделения, который в основном представлен австралийскими активами, в дополнение к ним идет также шахта Shoal Creek, расположенная в США в штате Техас. Добывается при этом как энергетический, так и коксующийся (металлургический) уголь.

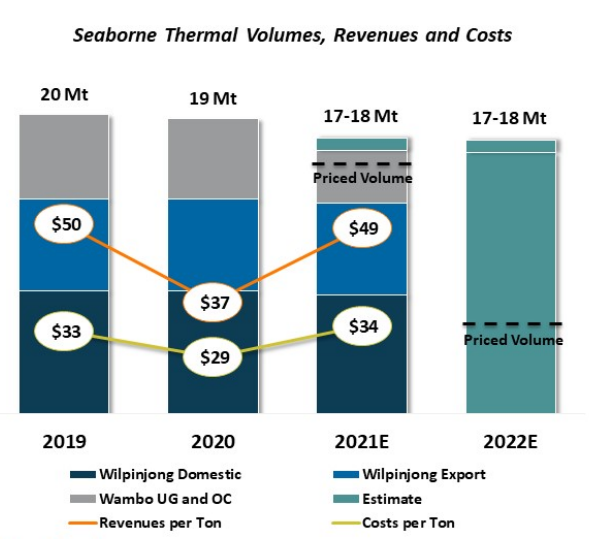

Энергетический уголь, добываемый в морском подразделении, полностью представлен австралийскими активами. В своих отчетах компания данный сегмент называет Seaborne Thermal.

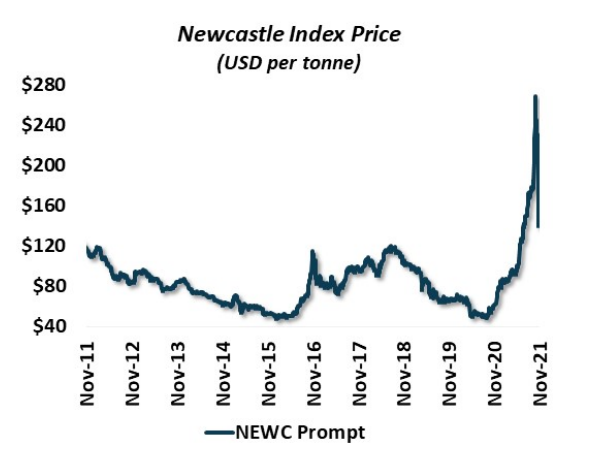

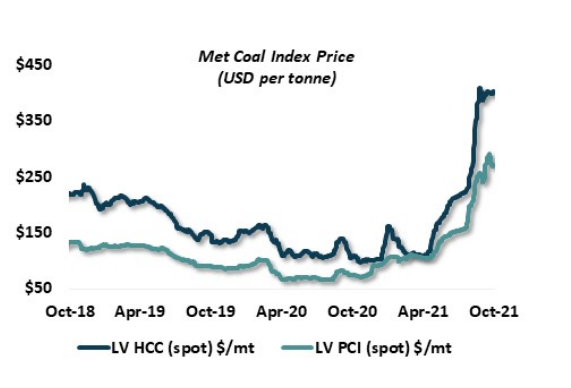

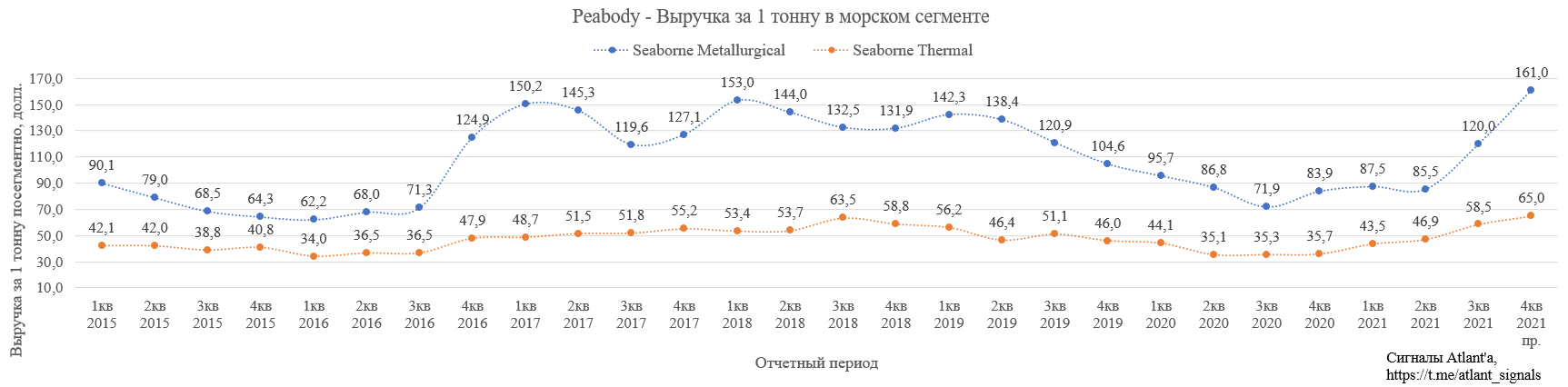

Чуть больше трети угля реализуется местным энергетическим компаниям по невысокой цене, остальная часть уходит на экспорт. При этом экспортируемый уголь с объектов Wambo реализуется по ценам Newcastle index, а с шахты Wilpinjong с дисконтом 5-20% к цене API5. На 2022 год бОльшая часть контрактов еще не была заключена, следовательно, весьма вероятно, что цена реализации будет сильно выше, чем в 2021 году. Текущие цены на уголь выше максимумов последних 10 лет. В 2018 году максимальная квартальная средняя цена реализации данного дивизиона была 63,5 доллара за тонну. Думаю, что в 2022 году мы увидим схожие цены, в таком случае маржа с тонны может увеличиться почти вдвое.

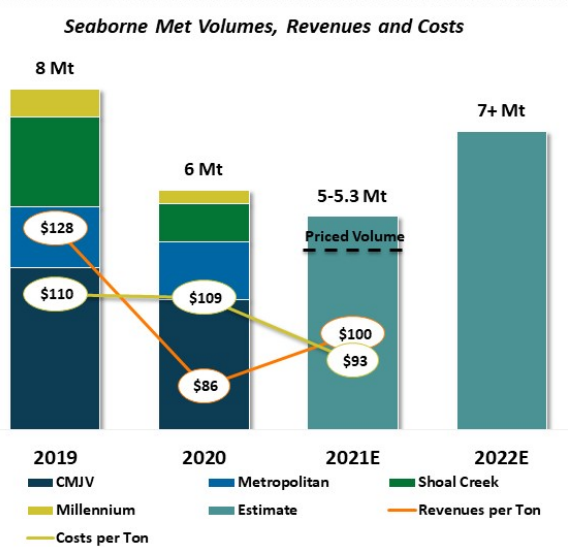

Металлургический уголь, добываемый в морском подразделении, представлен как австралийскими активами, так и шахтой Shoal Creek, находящийся в США. В своих отчетах компания данный сегмент называет Seaborne Metallurgical.

Уголь с объектов CMJV реализуется по ценам PCI, с шахты Shoal Creek по ценам High Vol A product. На шахте Metropolitan добываются различные сорта: Semi-hard/ PCI / Thermal, на которые приходятся следующие доли 65/25/10%. На 2022 год цены еще не законтрактованы. Текущие котировки на металлургический уголь выше максимумов последних лет. В 2018 году максимальная квартальная средняя цена реализации данного дивизиона была 153 доллара за тонну. Думаю, что в 2022 году мы увидим схожие цены, в таком случае маржа с тонны увеличится в 6-8 раз. Положительно на результат скажется и восстановление объема добычи.

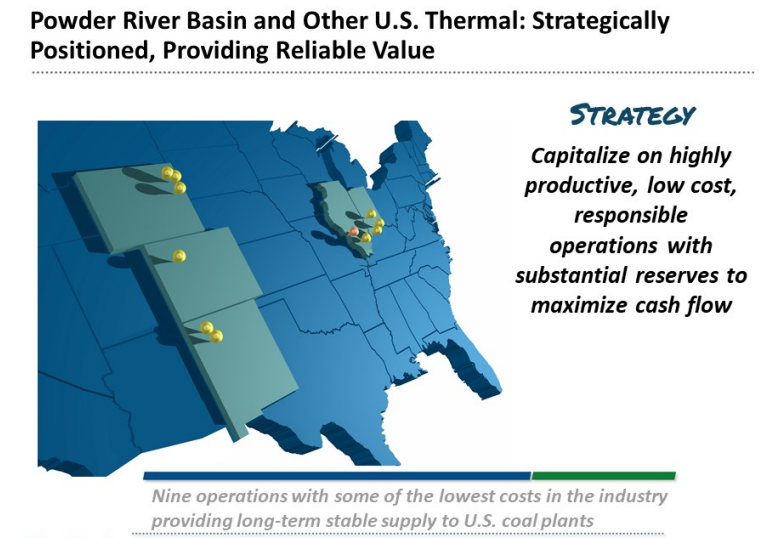

Подразделение, ориентирующееся на внутреннее потребление в США, представлен шахтами, находящимися в бассейнах Powder River, Illinois и еще 3-мя шахтами на западе США.

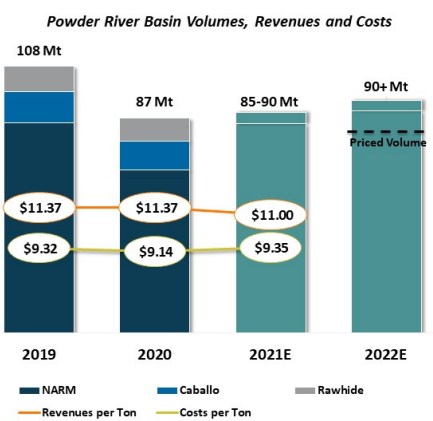

На бассейн Powder River приходится наибольший объем добычи компании. В 2022 году ожидается восстановление добычи относительно 2020-2021 гг. Большая часть объема уже законтрактована, но компания пока не раскрывает цены, так как переговоры еще продолжаются. В своих отчетах компания данный сегмент называет Powder River Basin.

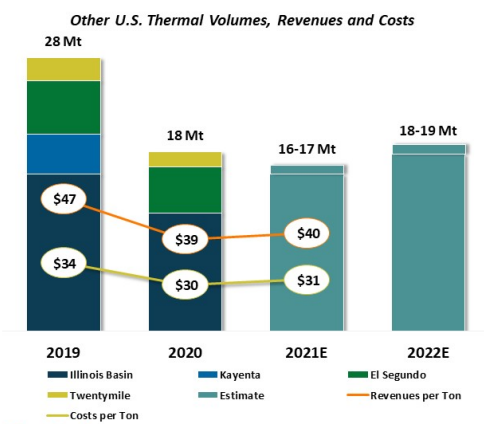

Оставшиеся активы, добывающие энергетический уголь в США, по объемам сопоставимы с австралийскими. В 2022 году также ожидается восстановление добычи относительно 2020-2021 гг. В своих отчетах компания данный сегмент называет Other U.S. Thermal.

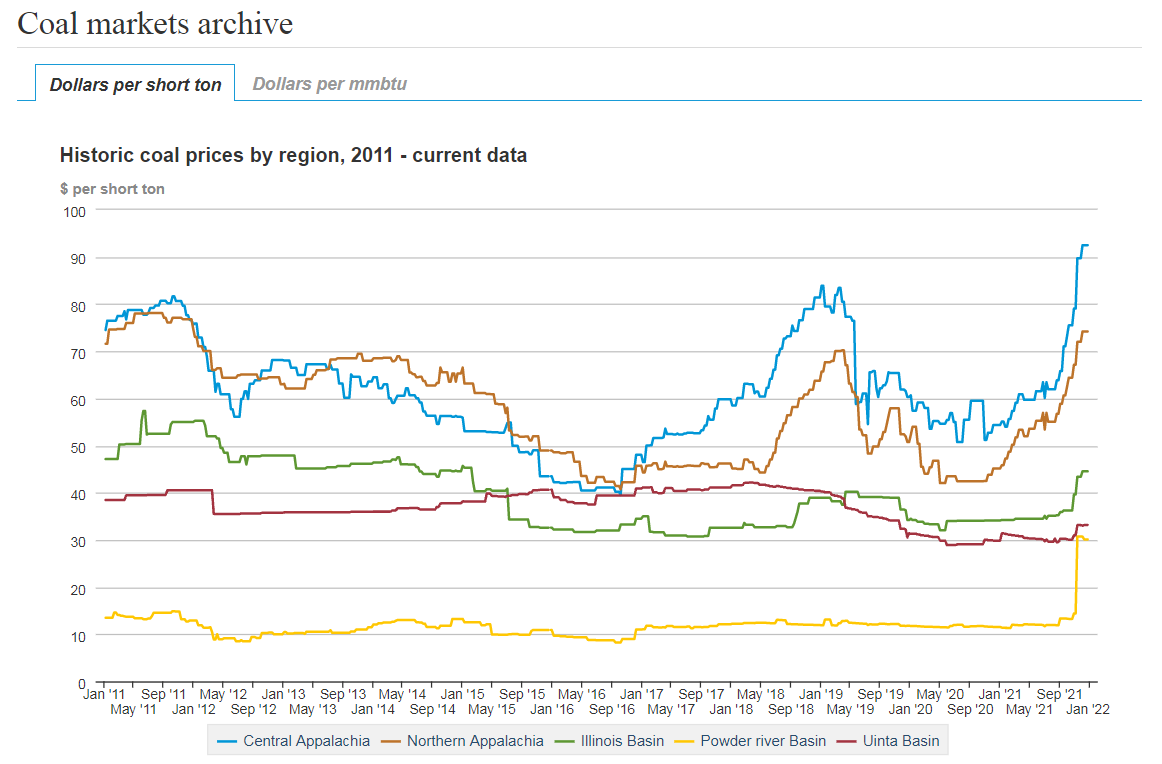

Уголь по большей части законтрактован, но цены не озвучиваются. Для справки приведу текущие цены в США по бассейнам.

На данный момент компания ставит для себя первоочередной целью — это гашение долга. Активы в США, добывающие энергетический уголь, рассматриваются как стабильно генерирующие денежный поток. В качестве дальнейшего развития для себя рассматривают увеличение морского сегмента.

Перейдем к отчету за 3-й квартал.

Объем продаж в сегменте Powder River Basin составил 22,7 млн тонн, что на 3,8% ниже, чем годом ранее, и на 0,9% выше, чем в предыдущем квартале.

Объем продаж в сегменте U.S. Thermal составил 4,5 млн тонн, что на 6,3% ниже, чем годом ранее, и на 15,4% выше, чем в предыдущем квартале.

Объем продаж в сегменте Seaborne Thermal составил 4,5 млн тонн, что на 2,2% ниже, чем годом ранее, и на 9,8% выше, чем в предыдущем квартале.

Объем продаж в сегменте Seaborne Metallurgical составил 1,5 млн тонн, что на 36,4% выше, чем годом ранее, и на 7,1% выше, чем в предыдущем квартале.

Согласно планам компании в 4-м квартале объем продаж по всем сегментам будет выше, чем 3-м квартале, исключением станет сегмент Seaborne Metallurgical, где будет небольшое снижение.

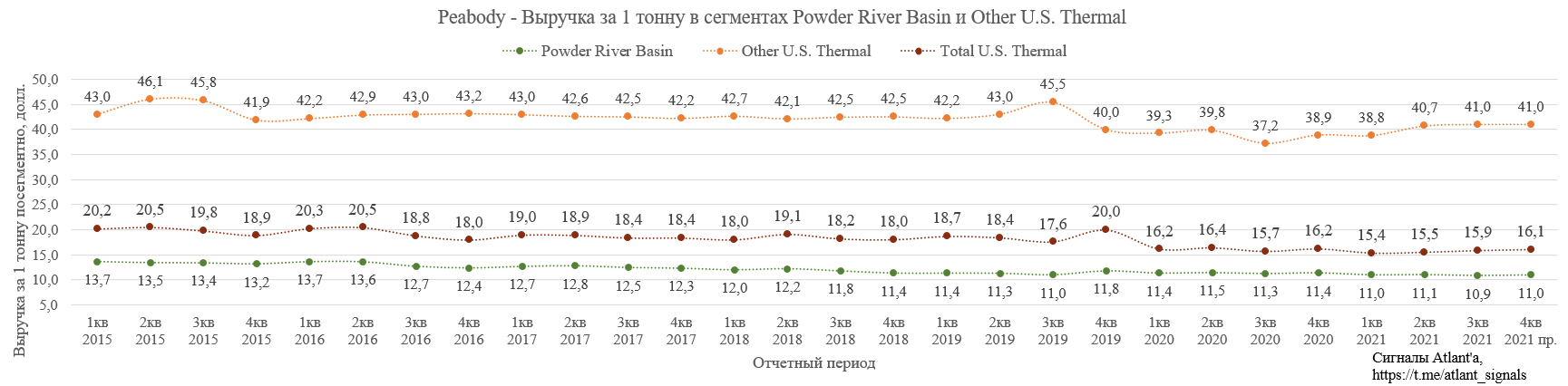

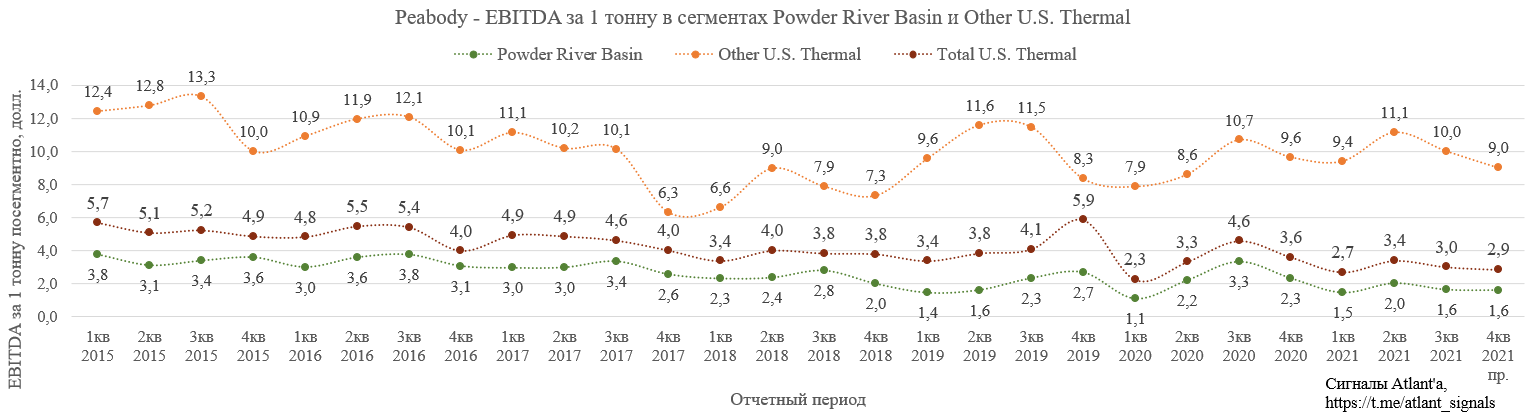

Цена реализации в сегменте Powder River Basin составила 10,9 долл. за тонну, что на 3,4% ниже, чем годом ранее, и на 1,6% ниже, чем в предыдущем квартале. В прошедшем квартале была минимальная цена реализации за последние 6 лет, в 4-м ожидается небольшой рост.

Цена реализации в сегменте Other U.S. Thermal составила 41,0 долл. за тонну, что на 10,2% выше, чем годом ранее, и на 0,7% выше, чем в предыдущем квартале. В 4-м квартале ожидается сохранение цен на уровне 3-го квартала.

Прогноз на 2022 год менеджмент пока не дает, так как все еще идут переговоры с рядом клиентов. Но есть понимание, что цены будут выше, чем в 2021 году, так как контракты были заключены уже во второй половине года, когда котировки на уголь пошли в рост.

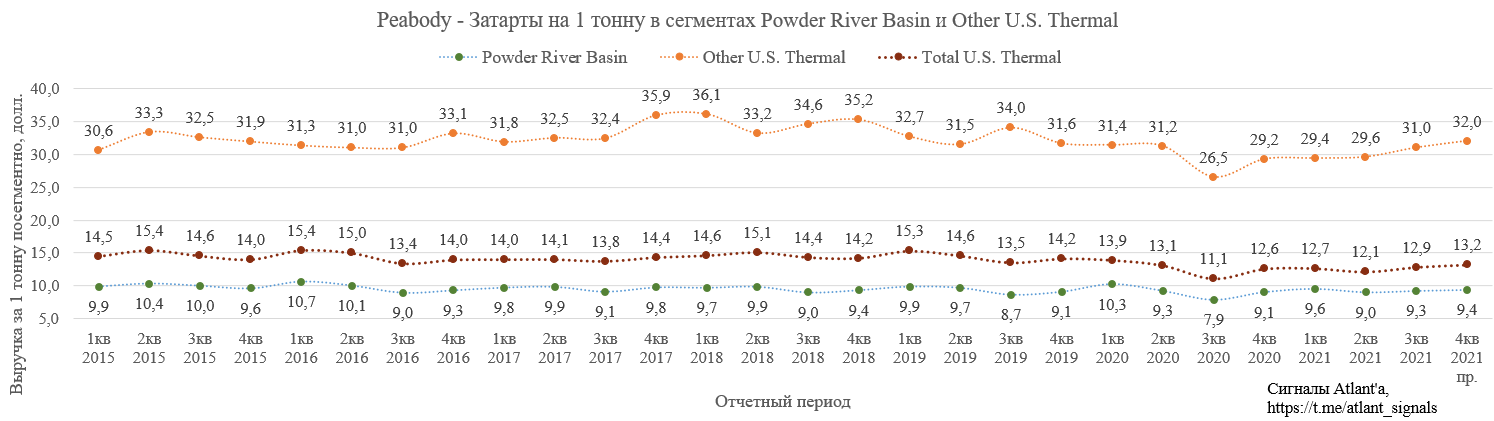

Расходы на 1 тонну угля выросли на обоих сегментах США из-за более высоких затрат на техническое обслуживание оборудования и топлива. Ожидается, что в 4-м квартале также будет небольшой рост.

На фоне роста стоимости затрат скорр. EBITDA за 1 тонну снизилась относительно предыдущих отчетных периодов. В 4-м квартале показатель останется неизменным в сегменте Powder River Basin и снизится в сегменте Other U.S. Thermal.

В 2022 году ситуация должна улучшиться.

Цена реализации в сегменте Seaborne Thermal составила 58,5 долл. за тонну, что на 65,9% выше, чем годом ранее, и на 24,7% выше, чем в предыдущем квартале. В 4-м квартале ситуация должна быть еще лучше, жду рост цен до 65,0 долл.

Цена реализации в сегменте Seaborne Metallurgical составила 120,0 долл. за тонну, что на 66,9% выше, чем годом ранее, и на 40,4% выше, чем в предыдущем квартале. В 4-м квартале ситуация должна быть еще лучше, жду рост цен до 161,0 долл., именно по такой цене законтрактована четверть объема, который планируется реализовать.

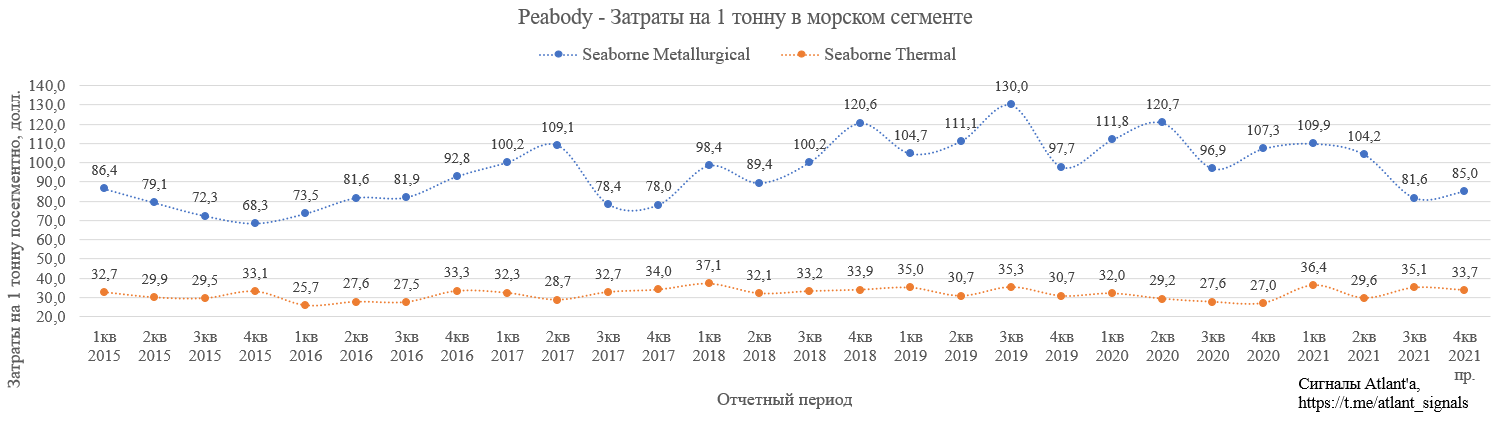

Расходы на 1 тонну угля выросли в сегменте Seaborne Thermal из-за более высоких лицензионных отчислений, неблагоприятных обменных курсов и более высоких цен на топливо. В 4-м квартале ожидается небольшое снижение.

Расходы на 1 тонну угля выросли в сегменте Seaborne Metallurgical снизились из-за роста добычи. В 4-м квартале ожидается небольшой рост из-за начала добычи на шахте Shoal Creek.

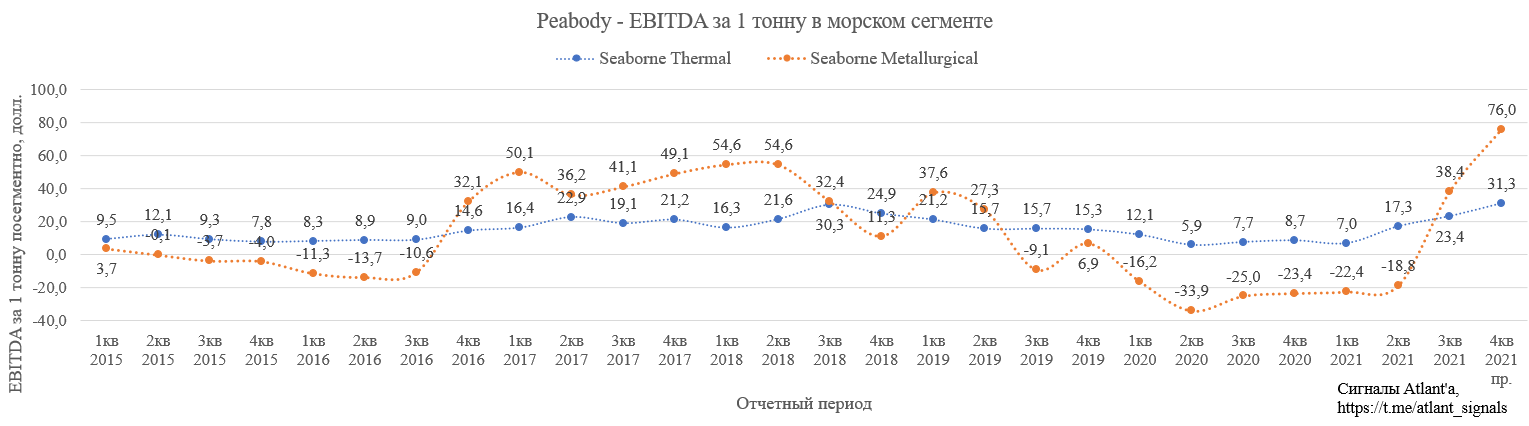

Из-за существенного роста цен скорр. EBITDA за 1 тонну продолжает преображаться. В 4-м квартале показатель должен стать еще лучше.

В 2022 году ситуация должна быть близка к уровням второго полугодия 2021 года.

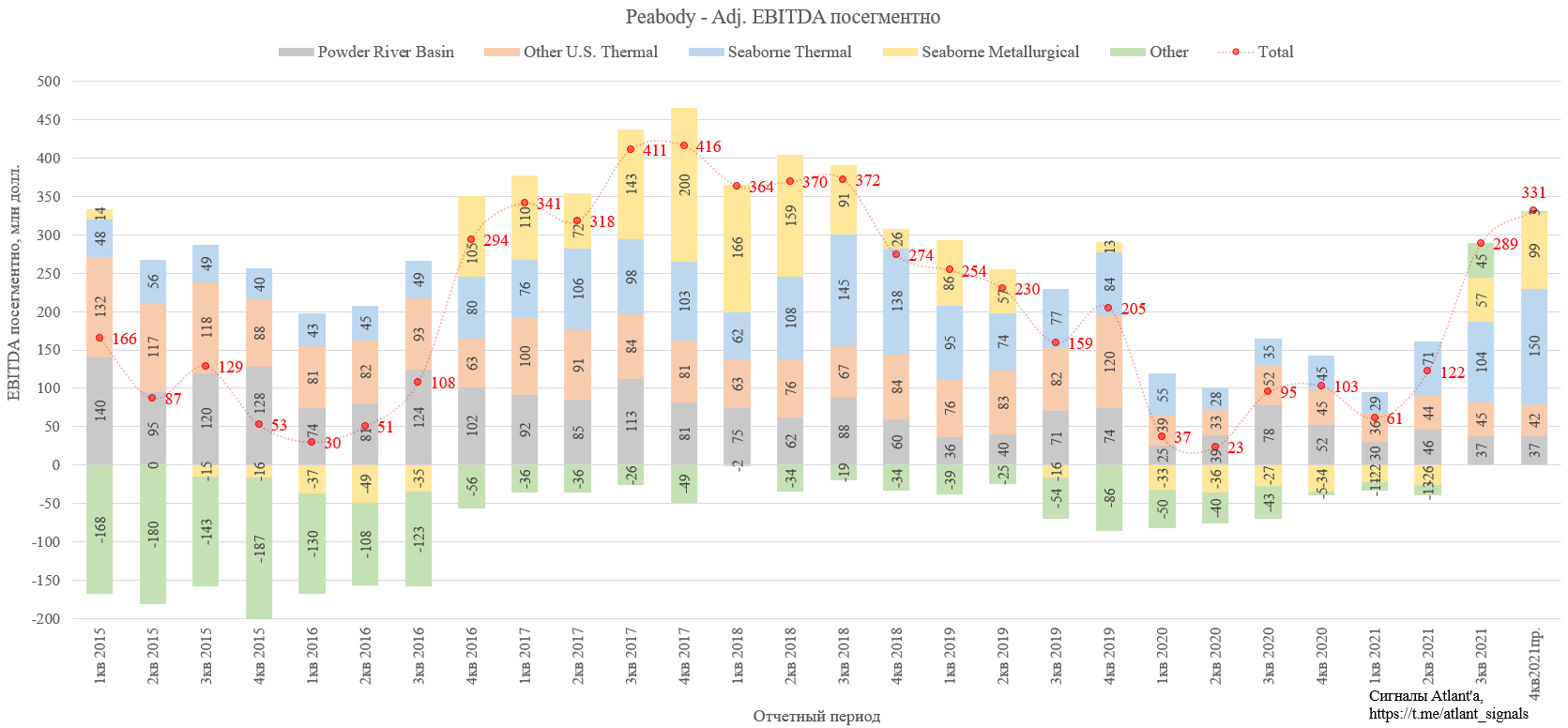

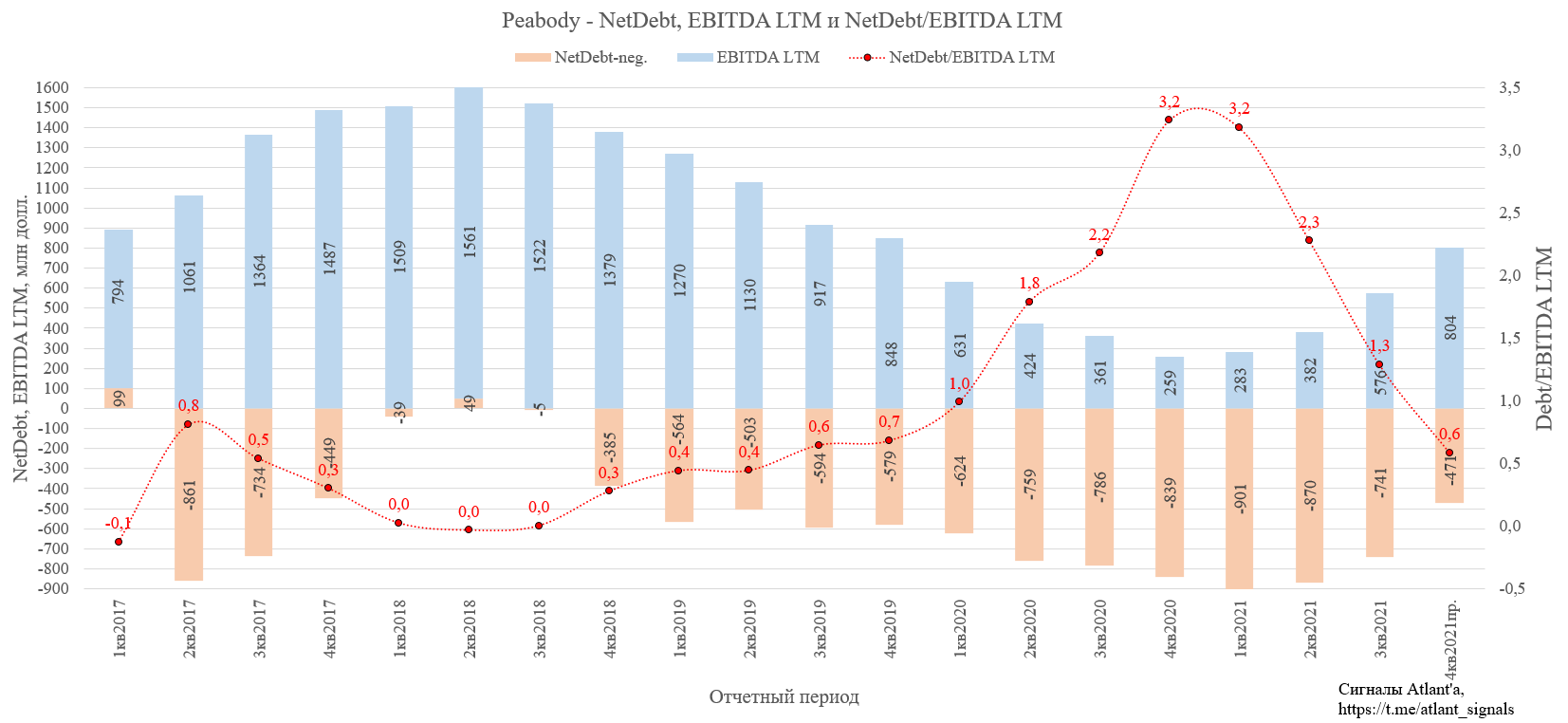

В 3-м квартале скорректированная EBITDA составила 289 млн долларов, что на 203,0% выше, чем годом ранее, и на 136,8% выше, чем в предыдущем квартале.

В 4-м квартале ожидаю, что показатель вырастет до 331 млн, что уже будет близко к золотому периоду 2017-2018 гг.

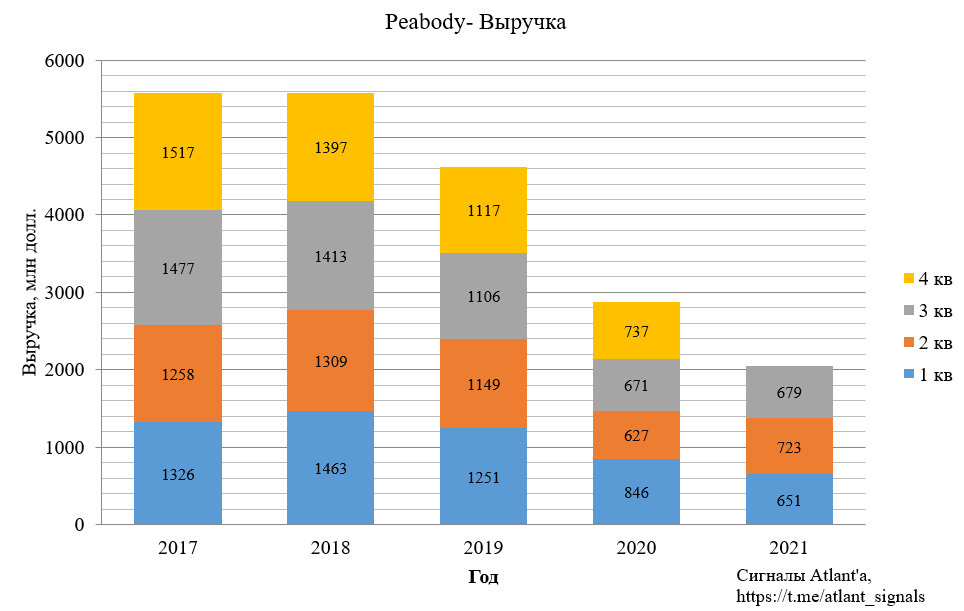

Выручка в 3-м квартале составила 679 млн долларов, что на 1,2% выше, чем годом ранее и на 6,1% ниже, чем в предыдущем квартале. Но в отчете выручка представлена с поправкой на величину бумажного убытка в размере 238 млн долл. от хэджирования 2,9 млн тонн энергетического угля с поставкой в 2022-2023 гг. Хэдж был заключен по цене 84 доллара за тонну. В 4-м квартале фьючерсы на уголь снизились относительно конца 3-го квартала, следовательно, в отчете за 4-й квартал мы уже увидим бумажную прибыль.

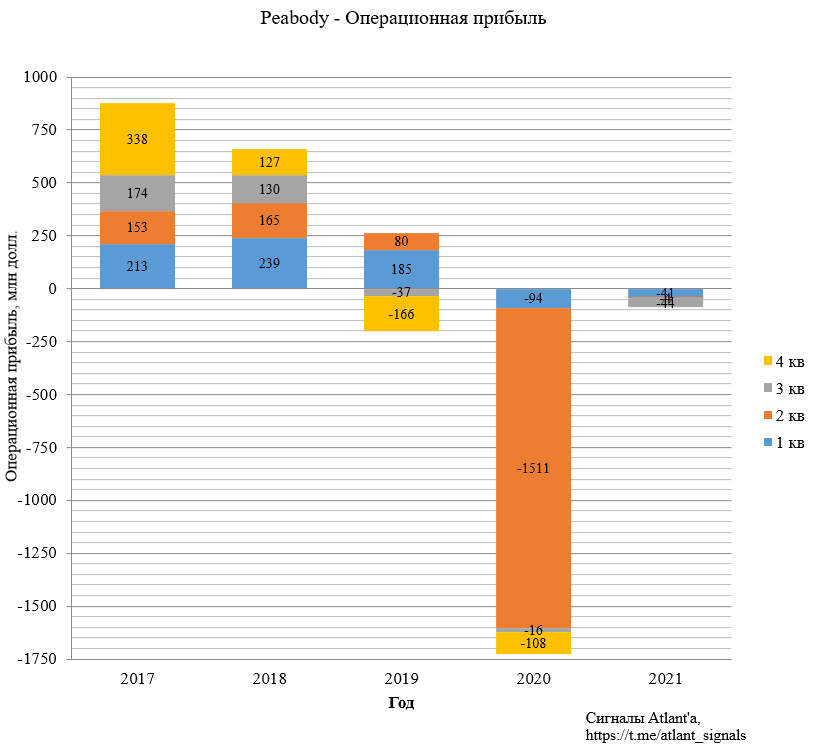

Операционный убыток составил 44 млн долларов, что также обусловлено бумажным убытком от хэджирования. Диаграмма искажается огромным убытком, полученным во 2-м квартале 2020 года и вызванным списаниями на фоне пандемии.

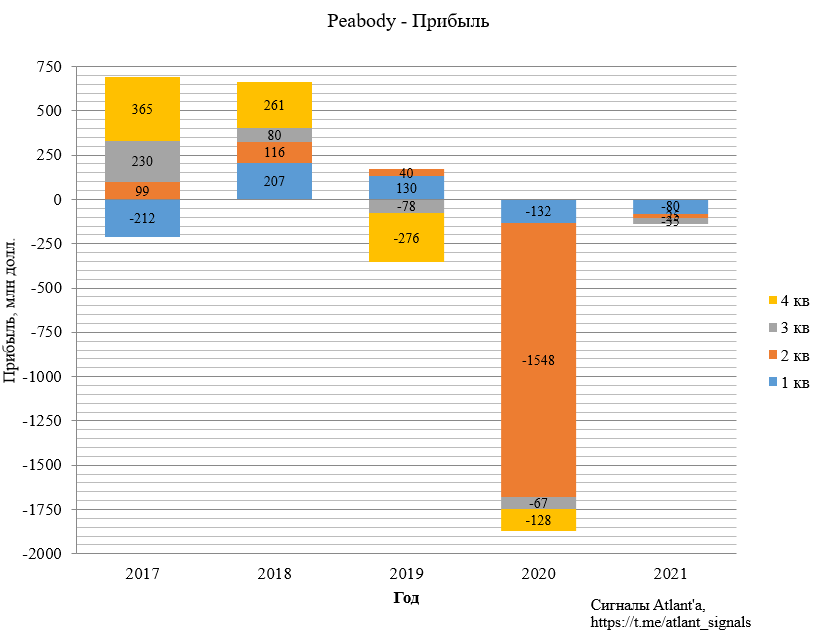

Убыток составила 35 млн долларов. Картина аналогичная с операционной прибылью.

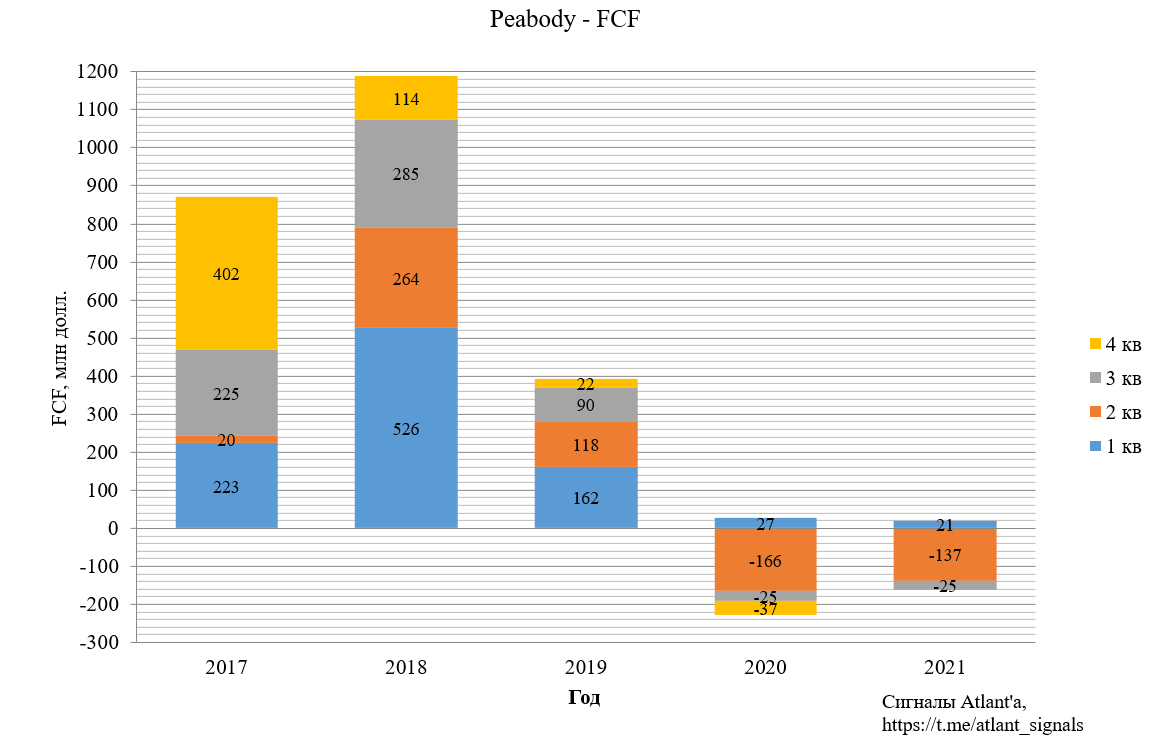

Свободный денежный ушел в отрицательную область и составил 25 млн долл. Это вызвано тем, что Peabody в своей отчетности отражает влияние нереализованного убытка на операционный денежный поток.

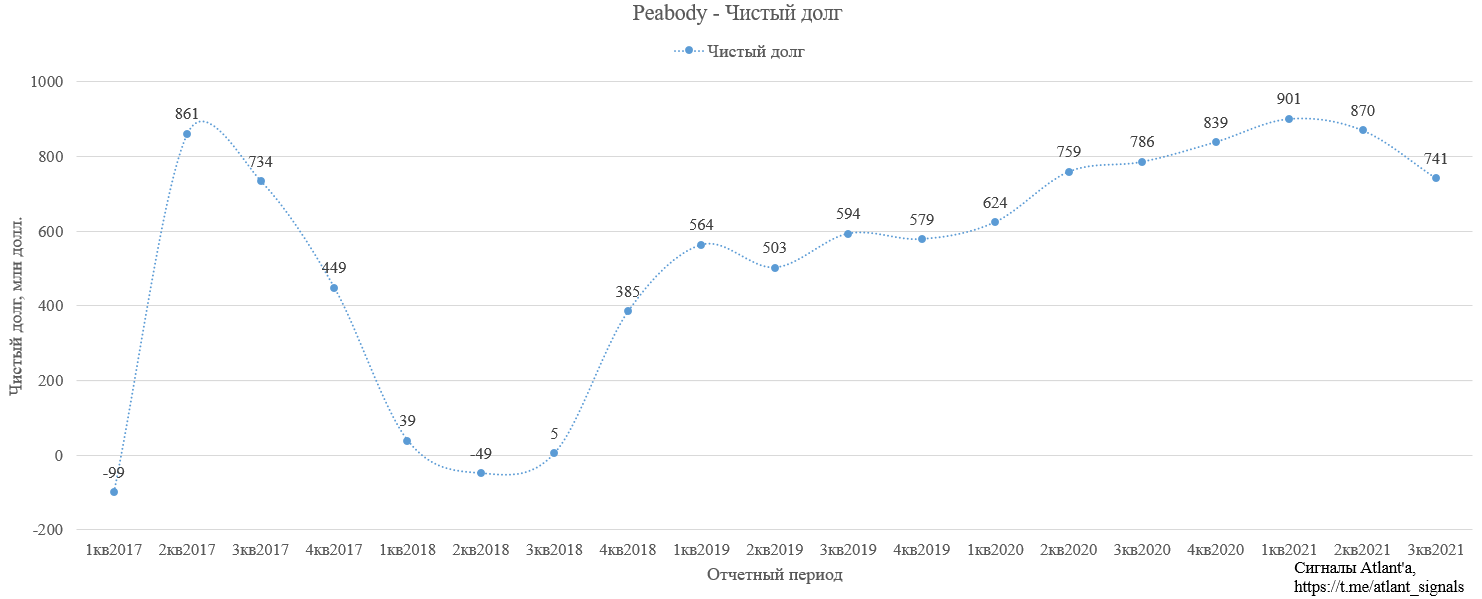

На конец 3-го квартала чистый долг составил 741 млн долларов. Снижение относительно предыдущего квартала было достигнуто благодаря дополнительному выпуску акций и продаже 2-х закрытых шахт, на которых числился долг. В расчете чистого долга также не учитывается убыток от хеджирования.

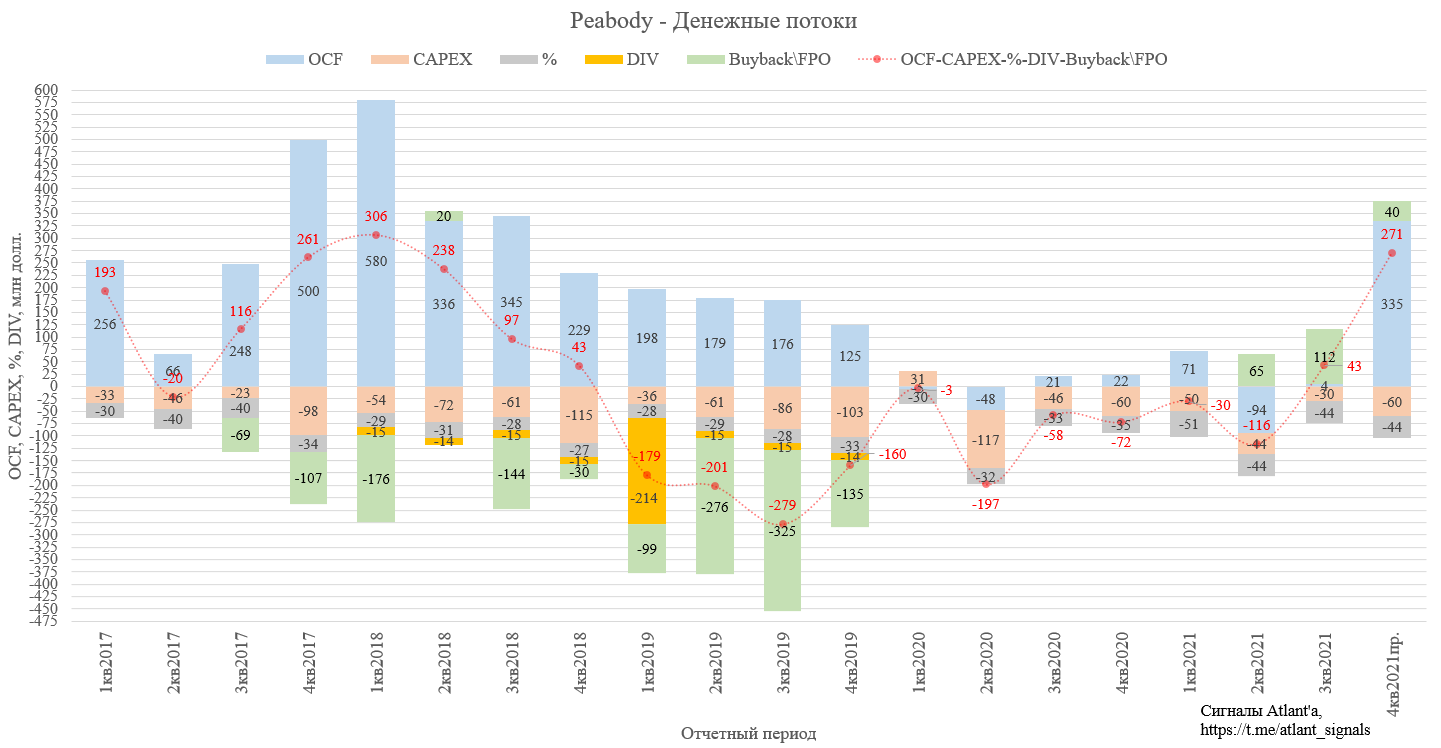

Операционный денежный поток в 3-м квартале составил всего 4 млн долларов, так как 238 млн долларов ушло на покрытие убытка от хеджирования. Капитальные затраты составили 30 млн долларов. Выплаты по процентам большие и составляют 44 млн долл., причиной тому высокая стоимость его обслуживания 6-10% годовых.

Изучая диаграмму денежных потоков и чистого долга можно заметить, как компания после процедуры банкротства и удачного 2017 года, была загнана в неподъемные долги путем выплаты огромных дивидендов и существенных байбеков. Таким образом новые акционеры (бывшие кредиторы) пытались максимально быстро вернуть себе вложенные ранее денежные средства. Затем ударил коронакризис и компания чуть снова не ушла на банкротство, но ситуация налаживается и впереди сильный 4-й квартал.

Отношение чистого долга к EBITDA LTM выглядит уже не так угрожающе, как было в начале года.

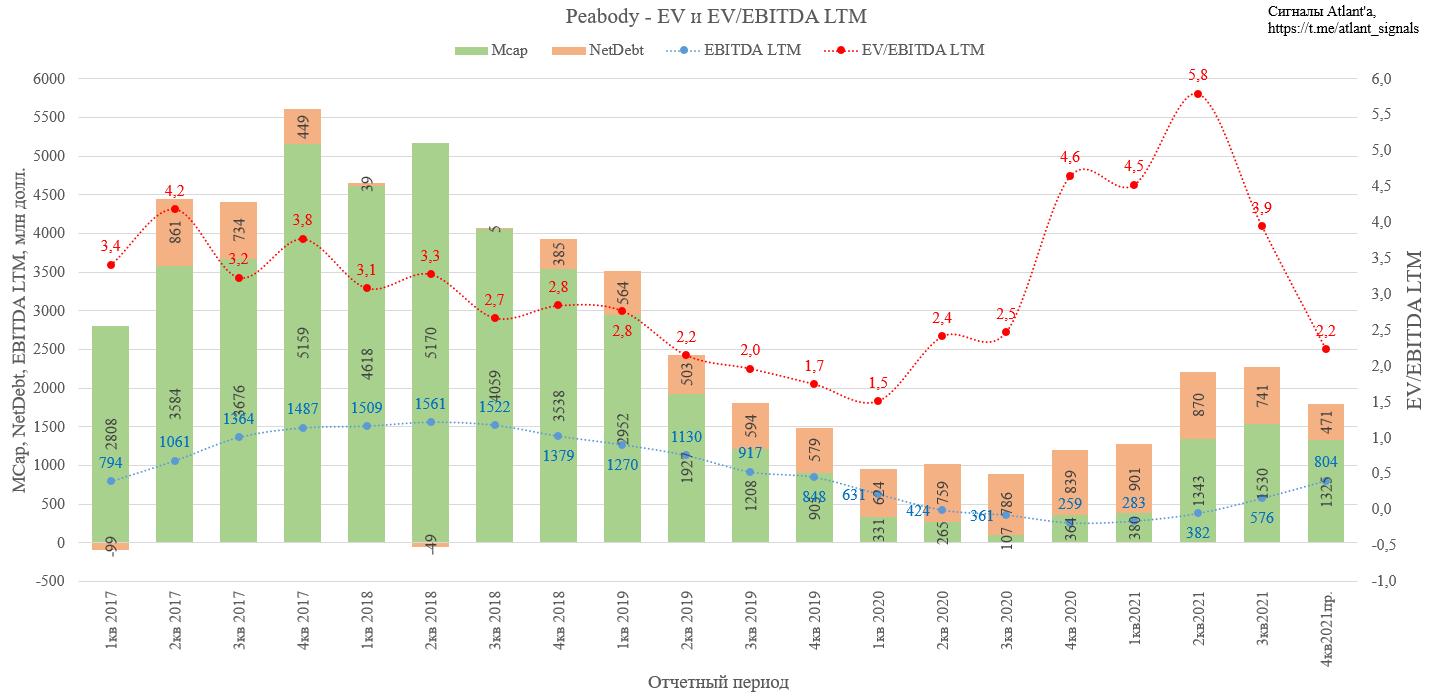

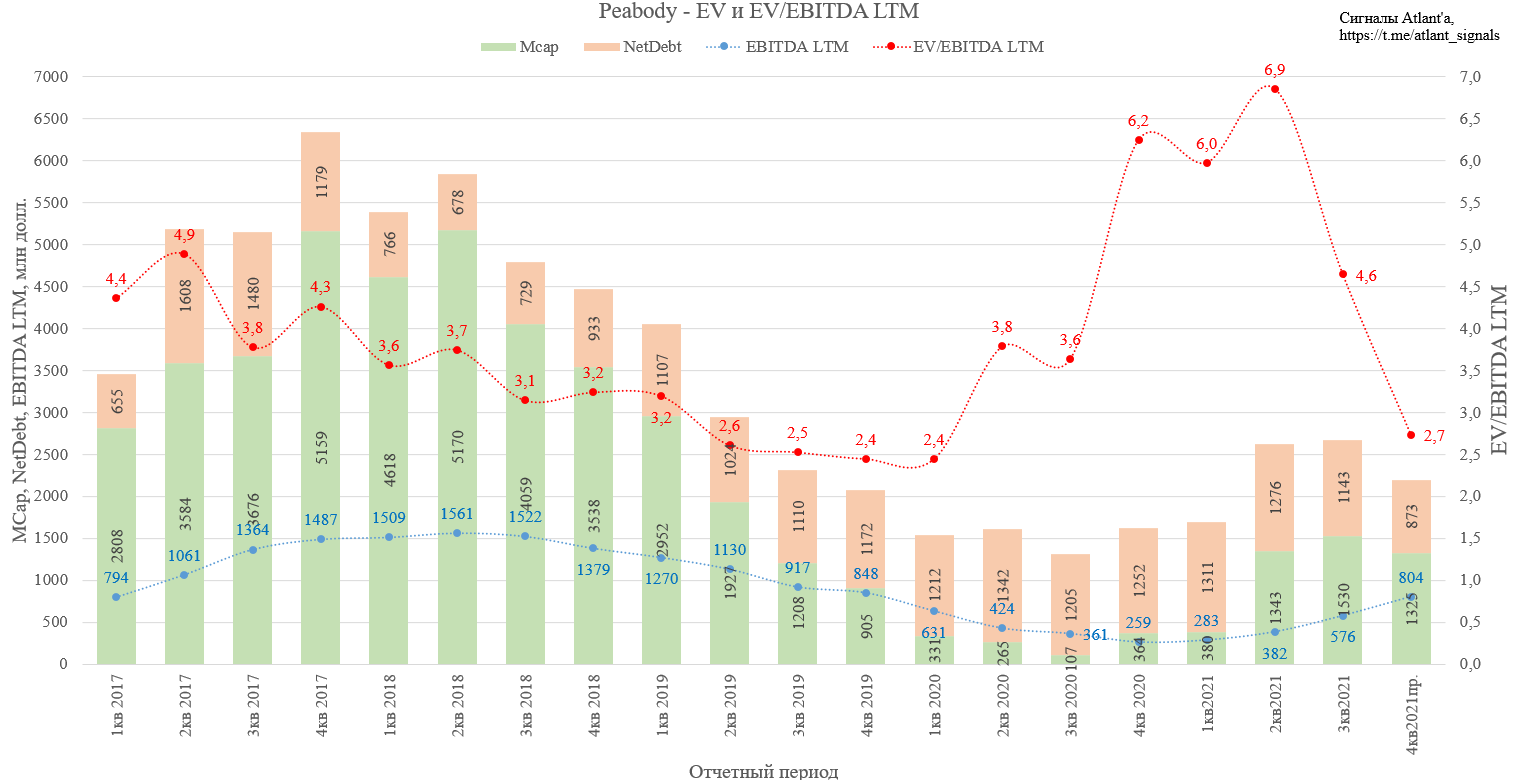

Текущая стоимость компании снизилась в 2 раза относительно 2018 года и находится на уровне доковидного 2019 года. Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 1530 млн долларов (на момент выхода отчета, сейчас значение снизилось до 1325 млн) и чистом долге 741 млн текущая стоимость компании составляла 2271 млн долларов. EBITDA LTM сейчас 576 млн долларов. Таким образом мультипликатор EV/EBITDA LTM составлял 3,9 на момент выхода отчета за 3-й квартал, в доковидный 2019 год он был равен в среднем 2, а в начале 2020 года доходил и вовсе до 1,5. Возможно рынок заранее закладывал падение показателей, так в последствии даже с учетом падения капитализации EV/EBITDA LTM увеличивался до 5,8. Если сравнивать с сильными 2017-2018 гг, то показатель EV/EBITDA LTM был в среднем 3,0-3,5. Сейчас для сектора справедливо значение 3,5-4,0, если ориентироваться на другие компании. Стоит отметить, что падение капитализации в 3-м квартале 2018 года вызвано пожаром на шахте North Gooneyla, после которого добыча на шахте так и не была возобновлена.

После выхода отчета за 4-й квартал 2021 года EBITDA LTM вырастет приблизительно до 804 млн, а долг снизится до 471 млн. Тогда мультипликатор EV/EBITDA LTM составит всего 2,2, что довольно дешево. К середине 2022 без роста котировок мультипликатор EV/EBITDA LTM уйдет ниже 2.

Возможно при расчете чистого долга Peabody стоит учитывать и обязательства по пенсионным выплатам, тогда мультипликаторы 2019 года будут не такими дешевыми, как на диаграмме выше. В таком случае после отчета за 4-й квартал мультипликатор EV/EBITDA LTM будет равен 2,7, что все еще дешево.

Покупал акции по 1,8-2,0 доллара в декабре 2020 года на фоне роста цен на энергетический уголь. Осенью 2021 года увеличил позицию по 14-15 долл. Планирую держать акции дальше. 2022 год должен стать ударным для компании, есть все шансы погасить долг и вернуться к дивидендным выплатам или байбекам. График акции выглядит эпично: падение с 47 долларов до 80 центов. Текущее количество акций при этом также как и в начале 2018 года составляет 126 млн.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

- 30 декабря 2021, 15:40

- 30 декабря 2021, 17:39

- 31 декабря 2021, 01:01

- 31 декабря 2021, 01:58

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети