Блог им. leonidus

7 стратегий продажи акций с прибылью

- 27 июля 2021, 10:43

- |

Существует огромное количество статей, видео, курсов о том, как покупать акции. Однако для большинства, самый стрессовый, это не момент покупки – а момент продажи.

Меня зовут Леонид Кофман, я частный инвестор и автор статей на РБК, Investing, «Т—Ж». Как любой инвестор я периодически продаю акции и недавно осознал, что процесс продажи куда сложнее и неоднозначнее покупки. Тут в нас борется страх и жадность «А вдруг я сейчас продам, а она продолжит расти дальше?» т.е. включаются эмоции вместо здравого смысла, а значит велика вероятность принятия неверного решения. Давайте разберемся, как системно подходить к процессу продажи акций, чтобы эмоции не влияли на наши решения.

В конце августа в Джексон Хоуле пройдет слет крупнейших банкиров и представителей ФРС. С очень высокой вероятностью там мы услышим заявления об ужесточении кредитно-денежной политики, что неизбежно приведет к коррекции на рынках. Другими словами, у нас с вами есть еще несколько недель, чтобы пересмотреть свои портфели и решить, от каких активов пора избавиться.

Опишу стратегии продажи акций, с которыми сталкивался сам, чтобы вы могли для каждой бумаги в своем портфеле прописать подобную стратегию. Сразу оговорюсь, в статье я описываю ситуации фиксации прибыли т.е. когда мы подаем дороже, чем купили. Ситуации фиксации убытков тут не рассматриваю – об этом будет другая статья.

Стратегии продажи:

1. При достижении таргета

2. При превышении мультипликатора P/E разумных величин

3. При ребалансировке портфеля

4. При получении сверхприбыли

5. При появлении серьезных фундаментальных рисков для компании

6. Непропорциональный уровень долга у компании

7. При достижении горизонта инвестирования

Продажа при достижении таргетаЭто самый простой и поддающийся автоматизации способ. Заключается он в том, что уже в момент покупки мы решаем для себя при какой цене продадим и сразу же на этот уровень ставим тейк-профит. Целевая цена чаще всего выставляется исходя из технического анализа графика – например при перехае исторического максимума ну и конечно исходя из вашего желания и степени жадности.

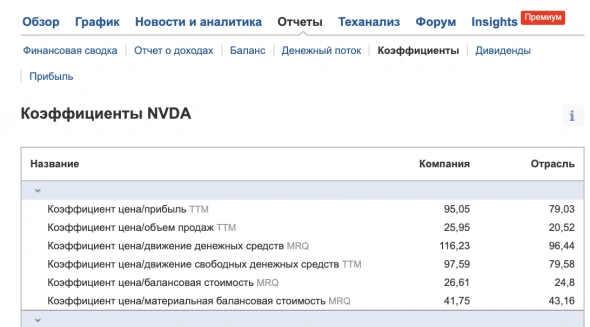

При превышении мультипликатора P/E разумных величин«Разумность» конечно вещь относительная, но с мой точки зрения P/E больше 20 для компаний стоимости и больше 40 для компаний роста это уже критерий продажи. P/E каждой отдельной компании я сравниваю с отраслью на сайте Investing.com. Например, как выглядит сравнение P/E для компании NVIDIA:

95 против 79 по отрасли. В целом превышение не критичное, но само по себе значение P/E равное 95 лично для меня слишком высокое. Оно показывает, что деньги инвестированные в NVIDIA отобьются через 95 лет. Очевидно, что акции сильно перекуплены, хотя компания сама по себе хороша.

При ребалансировке портфеля

Ребалансировка это процесс, когда мы продаем те акции в портфеле, которые вросли слишком сильно и их процентный объем превышает установленные нами границы. Например, сильные компании я держу в портфеле не больше 5%. Пример такой компании – Microsoft. Раз в квартал я делаю ребалансировку портфеля (некоторые делают ее раз в полгода – год). Если я вижу, что за счет роста цены, акций Microsoft у меня в портфеле оказалось больше 5% — я просто продаю столько акций, чтобы пропорция вернулась обратно к 5%.

Это мой любимый способ фиксации прибыли. Работает редко но метко. Суть его в том, что при достижении прибыли 100%, я продаю половину акций, тем самым возвращая себе все инвестированные в компанию деньги. Остальная половина, по сути, становится бесплатной для меня. Держать ее можно сколько угодно времени и фиксировать прибыль можно так же в любой момент. Особенно полезно это делать в моменты коррекции т.к. продав «бесплатный актив», мы получаем деньги для покупки подешевевших других активов.Стратегию я успешно реализовываю в 2021м по тем бумагам, которые были куплены на лоях в 2020м году. В частности, это акции компаний Simon Property Group (SPG) и Halliburton (HAL).

Акции первой я купил по 65,27$ в августе 2020го, продал по 130,54$ в июне 2021г.

Акции Halliburton были куплены по 11,16$ в мае 2020го. Проданы в мае 2021го по 22,8$.

Эта стратегия требует определенного рода дисциплины. Потому что получил 100% доходности сразу же появится соблазн подождать еще немного и заработать 110, 120, 200%. Бейте себя по рукам и фиксируйте доходность!

При появлении серьезных фундаментальных рисков для компанииПод фундаментальными рисками я подразумеваю, например, принятие законов, ограничивающих деятельность компании. Скажем для табачных компаний это ограничения мест курения, снижения уровня смол и т.п. Для нефтяников – запрос на шельфовое бурение или ужесточение экологических норм.

Фундаментанальным риском для акций может быть допэмиссия, как случилось с Аэрофлотом, или для дивидендных аристократов отмена или срезание дивидендов как у At&t.

Так же серьезным риском считаю судебные процессы со стороны государства, в первую очередь от антимонопольных ведомств. Для таких стран как Китай или Россия, любой накат со стороны государства, для меня сигнал насторожиться, потому что из-за несбалансированности ветвей власти давление может оказаться фатальным для компании (банкротство, национализация, разделение компании).

Непропорциональный уровень долга компанииНа сегодняшний день, когда инвесторы находятся в ожидании роста ставки в США, контроль за уровнем долга компаний, находящихся в портфеле считаю ключевым моментом. Рост ставки приведет к росту стоимости новых кредитов и перекредитовываться компаниям станет дороже. Это приведет к снижению эффективности, а в ряде случаем даже к банкротствам компаний (речь про т.н. компании зомби).

Поэтому если в вашем портфеле есть компании, у которых из года в год растет долговая нагрузка, особенно если при этом они еще и платят высокие дивиденды (коэффициент Divident Payout Ratio больше 30%), я бы подумал о продажи таких акций и замене их на акции компании с умеренной долговой нагрузкой.

При достижении горизонта инвестированияВ своем спекулятивном портфеле по каждой бумаге я прописывают таргет и горизонт планирования. Эти два параметра помогают мне вовремя балансировать портфель. Если мы подошли к ранее заданному горизонту, а акция не дошла до таргета и даже не стремиться к нему – надо продавать. Мой свежий мой пример – акции компании Xerox.

Акции были мной куплены в сентябре 2020года в расчете на достижения допандемического уровня. По сравнению с рынком, акции Xerox за это время показал динамику хуже, поэтому было принято решение о фиксации прибыли.

Ключевой момент – это стратегия относится только к спекуляциям. Если вы придерживаетесь по данной бумаге инвестиционной стратегии, то надо посмотреть на фундаментал компании и понять что сдерживает рост, а разобравшись возможно вы увеличите горизонт планирования и не станете пока продавать.

Подводя итогПокупая акцию той или иной компании, сразу продумайте стратегию выхода из нее. Чтобы не забыть и не поменять решение, ведите дневник инвестора – можно в обычном экселевском документе или в Google Docs, как это делаю я. И помните, портфель, это не статичная конструкция, он требует периодического вашего внимания, ребалансировки и фиксации прибыли.

Еще больше полезных материалов об инвестировании вы найдете в моем Телеграм-канале «Инвестиции Шаг За Шагом».

теги блога Леонид Кофман

- AMD

- bitcoin

- Boeing

- covid

- INTC

- intel

- IPO

- Meta Platforms

- Microsoft

- Nvidia

- Pfizer

- S&P500 фьючерс

- SnP 500

- TSMC

- Virgin Galactic

- акции

- акции роста

- акции США

- биткоин

- биток

- боты

- вакцина

- вакцины

- виэ

- возобновляемая энергетика

- газ

- Газпром

- делистинг

- доллар

- инвестирование

- инвестиции

- инвестиции в акции

- инветиции

- Китай

- китайские акции

- коронавирус

- коррекция

- криптавалюта

- метавселенная

- мультипликаторы

- Нефть

- падение

- пирамида

- Полупроводники

- продажа акций

- рецессия

- снижение

- трейдинг

- фиксация прибыли

- фундаментальный анализ

- чипы

- электрокары

- электромобили

но только для анализа, а не для всяких сожалений