SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kurd

На что посмотреть и о чём подумать, прежде шорта опциона. По следам статьи "легкий бизнес для домохозяйки-2" Антона Антонова

- 14 апреля 2020, 18:19

- |

Источник smart-lab.ru/blog/613145.php

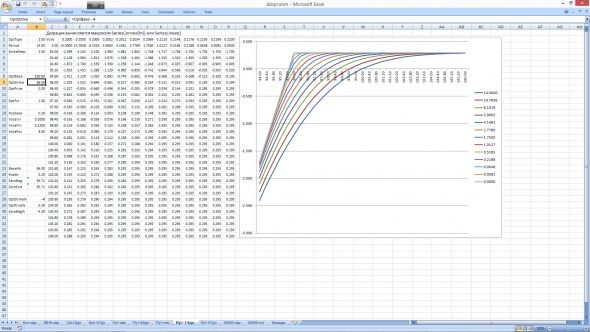

Нужно иметь перед глазами картинку, подобную приведённой ниже. Каждый может вставить себе в Excel формулы Блэка-Шоулза, дающие некоторое представление о движении теоретических цен опционов.

График для шорта условного 2-х-недельного пута.

Вход с премией 0.29 (выручка шорта) при базе 100 со страйком 96 и при волатильности 20%. Эта премия будет реальна в день экспирации, если база не опустится до 96. И вероятность такого исхода 80-90%.

Цена шорта опциона как функция базы в день экспирации показана верхней ломаной голубой линией.

Нижняя синяя линия на графике показывает цену опциона как функцию базы в день входа в шорт.

При входе ГО может быть примерно 20 — 1/5 от базы 100. При успехе шорта резерв этого ГО на счёте даёт прибыль 1.45% за две недели или 37.8% годовых. Весьма прилично.

Но чтобы пришёл маржин-кол, рынку не нужно опускать базу до страйка 96. На коричневой линии чуть выше синей показана цена опциона как функция базы через 4 дня. По этой линии при базе 97.20 (далёко до страйка!) виден проигрыш в 0.5 вместо ожидаемого выигрыша 0.29. Такой же проигрыш сулит через 6 дней зелёная линия на базе 96.80. И нет гарантии, что ГО на шорт опциона не вырастет гораздо больше вашего резерва. Вероятность такого сюжета гораздо больше (100 — 80)%.

У Ильи Коровина есть много рекомендаций, как играть «на краю». Как у той лисы с 33 уловками для спасения от собак. Но если «хвост прищемило», то самое надёжное слить весь накопленный за полгода выигрыш и начать сначала.

Джеймс Кордье наоборот, советовал «не зарываться» и закрывать убыток, пока не разросся. Сам он не сумел воспользоваться своим советом.

Однако всем должно быть ясно, что успех даёт только правильное направление позиции.

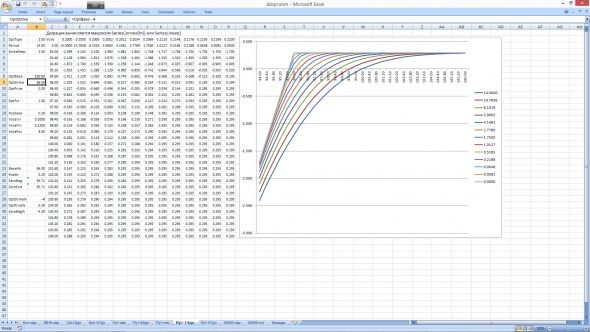

Нужно иметь перед глазами картинку, подобную приведённой ниже. Каждый может вставить себе в Excel формулы Блэка-Шоулза, дающие некоторое представление о движении теоретических цен опционов.

График для шорта условного 2-х-недельного пута.

Вход с премией 0.29 (выручка шорта) при базе 100 со страйком 96 и при волатильности 20%. Эта премия будет реальна в день экспирации, если база не опустится до 96. И вероятность такого исхода 80-90%.

Цена шорта опциона как функция базы в день экспирации показана верхней ломаной голубой линией.

Нижняя синяя линия на графике показывает цену опциона как функцию базы в день входа в шорт.

При входе ГО может быть примерно 20 — 1/5 от базы 100. При успехе шорта резерв этого ГО на счёте даёт прибыль 1.45% за две недели или 37.8% годовых. Весьма прилично.

Но чтобы пришёл маржин-кол, рынку не нужно опускать базу до страйка 96. На коричневой линии чуть выше синей показана цена опциона как функция базы через 4 дня. По этой линии при базе 97.20 (далёко до страйка!) виден проигрыш в 0.5 вместо ожидаемого выигрыша 0.29. Такой же проигрыш сулит через 6 дней зелёная линия на базе 96.80. И нет гарантии, что ГО на шорт опциона не вырастет гораздо больше вашего резерва. Вероятность такого сюжета гораздо больше (100 — 80)%.

У Ильи Коровина есть много рекомендаций, как играть «на краю». Как у той лисы с 33 уловками для спасения от собак. Но если «хвост прищемило», то самое надёжное слить весь накопленный за полгода выигрыш и начать сначала.

Джеймс Кордье наоборот, советовал «не зарываться» и закрывать убыток, пока не разросся. Сам он не сумел воспользоваться своим советом.

Однако всем должно быть ясно, что успех даёт только правильное направление позиции.

3.9К |

Читайте на SMART-LAB:

USD/CAD: канадец оказался зажат в тисках экономики и геополитики

Канадский доллар в целом разнонаправленно колебался в узком диапазоне, лишь изредка показывая вялые всплески в ответ на происходящие события....

14:46

ЦБ ожидает двукратный роста вложений в ПДС в 2026 году до 1,5 трлн руб.

Банк России ожидает, что к концу 2026 года объем вложений в рамках программы долгосрочных сбережений (ПДС) может достигнуть 1,5 трлн рублей,...

15:59

теги блога Rostislav Kudryashov

- bitcoin

- buy and hold

- COVID

- ETF

- GLDRUB_TOM

- QLua

- Quik

- Quik Lua

- акции

- алготрейдинг

- банки

- Биржа

- БКС

- Большой Брат

- брокеры

- бумажное золото

- валюта

- вариационная маржа

- вопрос

- выборы

- гарантийное обеспечение

- ГО

- Грааль

- демократия

- деньги

- дирижабли

- дирижизм

- доллар

- Доллар рубль

- золото

- ИИС

- индекс доллара

- индекс РТС

- интернет

- инфляция

- искусственный интеллект

- капитализм

- квалифицированный инвестор

- конкуренция

- коронабесие

- коронавирус

- коррупция

- крах

- криптовалюта

- культура

- курс доллара

- курс рубля

- либерализм

- маржинальные бумаги

- медь

- ММВБ

- моделирование

- Налогообложение на рынке ценных бумаг

- НДС

- НДФЛ

- нефть

- облигации

- обрабатывающая промышленность

- ОМС

- опрос

- опционы

- ОФЗ

- ОФФТОП

- Политика

- практика

- продажа опционов

- производительность труда

- протекционизм

- развитие экономики

- рубль

- санкции

- Сбербанк

- сбережения

- серебро

- современная теория денег

- социализм

- теория заговора

- технологии

- торговые роботы

- торговые сигналы

- торговый робот

- торговый софт

- тоталитаризм

- трейдинг

- физическая культура

- финансовое смягчение

- форекс

- ФОРТС

- ФРС

- фьючерс

- фьючерс mix

- фьючерс РТС

- фьючерсы

- центробанки

- швейцарский франк

- шорт

- экономика

- экономика России

- экономическая грамотность

- экономическое развитие

в опционах большое внутреннее кредитное плечо, а брокеры и биржа настроены играть против позицией трейдеров, выбивают залоги меняя волатильности

Возьмемся за руки и будем наслаждаться большой взрослой тётей все вместе. =)

Активный Инвестор, =) в моём случае (пока что) удовольствие взаимное.

Ваша команда как, активно в сбере работает?

Eugene Logunov, это забота биржи найти маркет-мейкеров. Что мы за неё всё должны придумывать? =)

Если бы они не облажались с IQS, могли бы мы с Вами котировать… Да запросто нашлись бы желающие.

Сколько МНОГО??? Можете назвать хотя бы 3? ;)