Блог им. VadimTrade

Аналогии с 2008 годом неуместны

- 03 ноября 2019, 09:49

- |

Нередко у людей взгляд на фондовые индексы или котировки отдельных акций, вызывает безумное отторжение, а в голове появляется желание, чтобы они упали, причин тому масса, но сейчас не об этом. Я хочу в этом посте сказать лишь одно, не нужно действовать как Российские СМИ, не нужно выдергивать из общего контекста отдельные фразы, дабы составить свою картину мира, тем более не нужно убеждать в этом кого-то еще!

Кризис и падение фондового рынка это нормально, но при это причины всегда разные и самое главное степень глубина проблем и кризиса тоже всегда разная, кризис 2000 и 2008 прошли достаточно быстро, экономика начала восстанавливать рост буквально через год, всё это имеет значение.

Чем в общем-то характеризовался последний кризис 2008 года? Пузырём глобального масштаба, причем пузырь этот надулся во всём, что вообще продавалось!

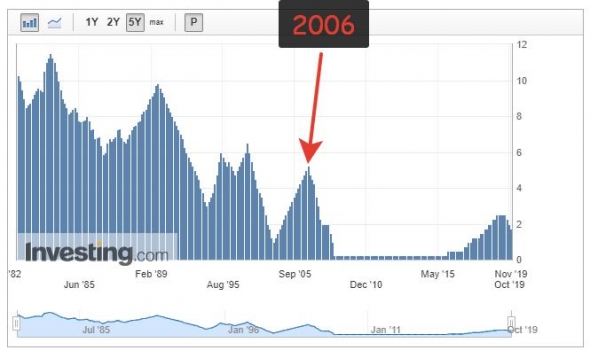

Вспомните товарный рынок:

Выделяется только паладий и еще некоторые цветные металлы, они растут все эти годы, поскольку объём их использования в микроэлектронике вырос в разы! Рост если и является пузырём, то лишь отчасти:

Вы где-то на этих графиках увидели пузырь? Я тоже нет!

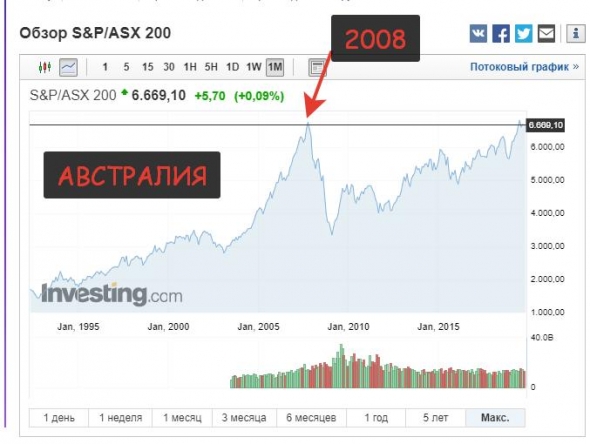

Может быть фондовые рынки надуты? Ну давайте посмотрим на некоторые, случайно взятые из крупных экономик мира:

Есть выделяющиеся примеры по типу Индии, но там экономика действительно совершила кратный рывок за это десятилетие, но хотя сейчас проблем много, однако рост экономически оправдан. Например та же Великобритания оооочень далека от пузыря:

Может Китай надут?

Вы видите где-то пузыри? И я не вижу! Причем важно заметить, что это произошло на фоне низких процентных ставок, то есть на фоне «бесплатных» денег, пузырь не достиг тех масштабов, которых он достиг при намного более высоких ставках, смотрите какие были ставки ФРС:

Согласен некоторые аналогии в изменении процентных ставок действительно наблюдаются, ФРС начал снижение ставки, также как он это делал перед 2008 годом, но перед 2008 годом не было эпохи нулевых ставок, а значит ситуация уже другая, а самое главное, что теперь в мире придётся придумывать какое-то новое решение для выхода из кризиса если он случится, ведь с помощью низких процентных ставок это сделать не получится, поскольку они и так низкие, а их уход в нулевую зону вызовет крах пенсионных и прочих фондов!

Так где же всё-таки все эти деньги, вот наверное вопрос который возник у вас? Ведь денег напечатали слоем в «1 см, а площадью с земной шар», но пузырей почти нигде нет!

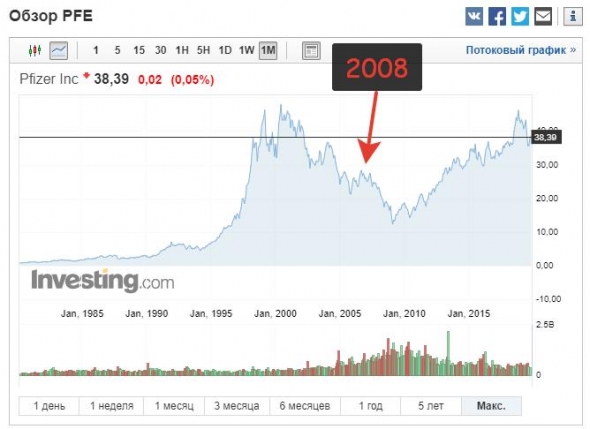

Их действительно почти нет на горизонте? Причем их нет и во многих крупных американских компаниях(не во всех):

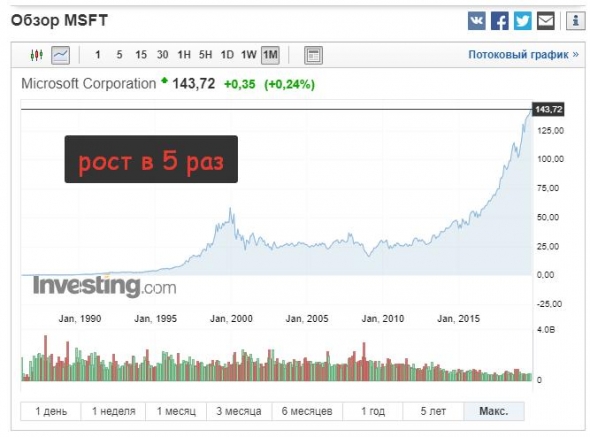

У меня есть подозрение, что весь «пузырь» скрылся в очень ограниченном количестве бумаг высокотехнологического сектора экономики США это фейсбук, амазон, майкрософт, боинг, яблоко и еще несколько компаний:

Кому-то сейчас покажется, что это очень напоминает крах доткомов 2000 года, ведь тогда такие же гиганты вдруг оказались на глиняных ногах. Что-то схожее в этом действительно есть:

НО! Что обязательно нужно понимать, рост перечисленных компаний за последние десятки лет основан на мировой экспансии, Фейсбук и Эппл накрыли весь мир так, как этого не делали «пузыри» доткомов, в каждой компании и в каждом доме в те годы не стояли телефоны Ciscо, и в каждом доме не стоял компьютер с процессором Intel, а на столе не лежал айфон, сейчас же они есть везде и у всех, рост производства и продаж этих компаний(наверное за исключением Боинга) просто кратный, поэтому сказать, что в этих компаниях есть пузырь можно весьма условно!

Что же на мой «экспертный» взгляд является главным риском мировой экономики? Торговая война! Именно она и ничто другое. Почему? Потому что Китай и ЕС, являются главными противниками США во всех растущих отраслях! Боинг бодается с Эйрбас, Эпл действительно опасается Хуавей, Сяоми и других китайских гигантов, а что если завтра они разработают замену Интел?

Поэтому первостепенная задача США задавить Китай и не дать ему вытеснить США из самых первостепенных отраслей мировой экономики! И самое страшное как мне кажется в этой ситуации это не кризис, потому что если обрушатся Интел, Эпл и Боинг, в мире ничего страшного не произойдет, найдутся другие, те же Китайцы! А вот что действительно страшно, так это война кровавая, которую в крайнем случае могут развязать после торговой войны, если она не поможет задавить «узкоглазых» конкурентов! На данный момент как вы можете заметить торговая война не дает особых плодов! Заключение торговой сделки может быть подобно смерти в среднесрочной перспективе для многих гигантов из США, кроме Фейсбук.

Американские гиганты накачены долгами, этот долг можно обслуживать только расширяя экспансию и рынки сбыта, но расширяться стало некуда, а торговые пошлины всё в новых и новых странах еще больше ухудшают ситуацию! Помимо торговых войн кризис может быть вызван банальным перепроизводством, всем надоели всё новые «одинаковые» айфоны, всё новые «глючные» виндоус и лишь Кока-колу продолжат мешать с Джек Дениэлс еще пару веков, ну а с бодуна пойдут жрать гавно в Макдональдс.

Проводя исторические аналогии я рекомендовал бы вам обратиться к совсем другим событиям!

— Опиумная война 1839 года, причиной стал запрет продажи опиума, который приносил баснословные деньги англичанам, с чем они были сильно не согласны!

— Торговые войны 1930х приведшие к великой депрессии, проблемам в США и Европе, удар по экономике Германии привел к власти Гитлера, который как и Трамп, хотел сделать «Германию снова великой».

Причины ограничений 1930х годов были те же, плохой торговый баланс и опасение проиграть конкуренцию, которую так чтят в США, в итоге получили великую депрессию и войну, вот только войну не у себя в стране!

— Неразрешимые экономические противоречия привели и к Первой Мировой Войне, войны никто не хотел, война была неизбежна!

Итоговый вывод: не ждите 2008 года, всё будет развиваться совсем по иному сценарию, другая ситуация, другие исходные данные и совсем другой мир, в году 2019! Не вижу смысла гадать как это произойдет и почему, но проблемы к сожалению неизбежны, конкуренты не способны договориться, такова природа капитализма — победитель получает всё! Главное не было бы войны, верим что ядерное оружие поможет ей не произойти!

Всем хороших выходных, надеюсь пост был Вам полезен и интересен!

теги блога VadimTrade

- bitcoin

- ED

- ri

- S&P500

- S&P500 фьючерс

- SB-Pro

- si

- sr

- US500

- yndx

- акции

- анализ

- анализ объема

- анализ рынка

- анализ фондового рынка

- бинарные опционы

- биржа

- биткоин

- биток

- ванюта

- вопрос

- втб

- выборы

- газпром

- геополитика

- герчик

- ГМК НорНикель

- гэп

- доллар

- Доллар рубль

- живой трейдинг

- золото

- инвестирование

- инвестиции

- интрадей

- капитализм

- кластерный анализ

- коронавирус

- кризис

- кризис 2020

- кризис2020

- криптовалюта

- кукл

- ложный пробой

- лукойл

- магнит

- манипуляции

- маркет мейкер

- мемы

- ммвб

- мобильный пост

- мосбиржа

- Московская Биржа

- начинающие трейдеры

- нефть

- обзор рынка

- обучение

- Объем

- объемный анализ

- околорынок

- опрос

- опционы

- оффтоп

- паттерн

- политика

- профиль рынка

- психология

- психология трейдинга

- рецензия на книгу

- ри

- роснефть

- ртс

- рубль

- рф

- рынок

- сбер

- сбербанк

- си

- смартлаб

- среднесрок

- статистика

- стоп лосс

- тантал

- торговля уровней

- торговые сигналы

- трейдер

- трейдинг

- тренд

- уровни

- форекс

- ФРС

- ФСК Россети

- фьючерс MIX

- фьючерс ртс

- ЦБ

- шум

- экономика

- экономика России

- юмор

- Яндекс

Шортить сложнее, чем лонговать, никто не спорит… Но это дело себя оправдывает, если угадал… Поэтому я и шорчу..

Это трейдинг, а не инвестиции… Все эти сравнения и разговоры бессмыслены…

очень верное рассуждение.

И вообще не нужно ШОРТИТЬ — я сам пару раз обжёгся — другим тоже не советую — лучше просто подождать когда упадёт и закупиться — прибыль конечно меньше, но и депозит целее будет

мне жизнь даётся один раз.Не стоят деньги тех нервов.

Спросили у Бога — что тебя больше всего удивляет в человеке, которого ты создал

«Вначале он жертвует своим здоровьем для того, чтобы заработать деньги. Потом он тратит деньги на восстановление здоровья. При этом он настолько беспокоится о своем будущем, что никогда не наслаждается настоящим. В результате он не живет ни в настоящем, ни в будущем.»

я не нервничаю — чего мне беспокоиться?

я с биржи не кормлюсь я сохраняю на бирже капитал от инфляции

при правильном подходе — волноваться вообще не о чем

Если Вас устраивает 4,5-6% годовых в долларах — можно быть очень спокойным и рассудительным

Я в ЛЧИ участия не принимаю, в «русскую рулетку» тоже не играю

потому и не рекомендую ШОРТы — я это уже прошёл в 2009

Ну и делай свои 6% годовых…

Да, у евреев есть поговорка — «Кто спасет одну жизнь — спасет целый мир»

жизнь биржевого игрока яркая, но недолгая.

Старался спасти."

нет. На новые кредиты проводят БАЙБЕКИ — это называется замена акционерного капитала облигационным

В Лукойле байбеки, а менеджеры избавляются от акций…

Поэтому кризис «доткомов» и ипотечный — очень разные. Первый практически не ударил по финансовой системе, а второй поставил на грань краха, из которого без куев бы не вышли. Собственно благодаря куям и не получили повторения Великой депрессии в 2008-м. А в 2000-м повторением Великой депрессии и «не светило».

Как будет в этот раз? А фиг его знает, все зависит от урона финансовому сектору. Да и любой кризис в США можно оттянуть даже «словестными интервенциями», если финансовый сектор США от его нарастания страдает несильно. В кризис доткомов он страдал несильно, это в ипотечный он был первым пострадавшим. С учётом сказанного я считаю, что перед выборами 2020 без плохой отчетности финансовых компаний сильного падения сиплого ждать не стоит. А вот если финансовый сектор США выдаст неожиданно плохую отчётность, то «пиши-пропало».

золотые слова.

однако — а вот финансовая система США зависит от банков европейских/азиатских? или половина банков мира может разориться — а в финсекторе США — лёгкий насморк?

Очень я не уверен что другие банки мира не дожны финансистам США много денег

я больше ставлю что первыми умрут Дойче и HSBC а уж потом пойдёт волна азиатских и по идее, должно перекинуться на США

Банкам европы сейчас так же тяжко как Японским банкам — жизнь/кровь их медленно покидает, они боятся, понимают чем это заканчивается, но не знают что сделать

а в азии всё ПОКА нормально — реальные ставки и т.д. — вот если пройдёт переоценка залогов (облигаций и акций Китая и рейтинг страны) и банкам потребуется дополнительное обеспечение — вот тогда и начнётся — отлив — и все увидят, кто купался без трусов

если спросят вашего мнения — советуйте инвестировать в РФ и ОФЗ — они всё равно деньги потеряют по любому — а у нас, в стране, хоть прибыток останется

я ниже привёл мои графики

Отличная подборка исходных данных (и иллюстраций). И совершенно неверные выводы.

«Так где же всё-таки все эти деньги?» — А все эти деньги в новых долгах. И у нас пузырь долгов, а не активов.

звоночки будут, когда рейтинговые агенства понизят КИтай,

смотрите мои посты, по аналогии с предыдущими инверсиями — ноябрь 2022 года. Но то что год будет на подготовку — можете не сомневаться https://ru.ihodl.com/investment/2017-09-24/27-samyh-strashnyh-momentov-finansovogo-krizisa-20072009-godov/

вот доткомовский кризис — 2 года было в запасе

2000 г. индекс технологических акций, торгуемых на Уолл-стрит, Nasdaq Composite достиг максимума в 5046,86 пункта, что вдвое превысило его значение годом ранее. На следующий день курсы акций начали падать, и пузырь доткомов лопнул. Одной из прямых причин этого стало завершение антимонопольного дела против компании Microsoft, которая в апреле 2000 г. была объявлена монополией. Этого рынок ожидал, и за 10 дней после 10 марта индекс Nasdaq потерял 10%. На следующий день после обнародования официальных результатов расследования технологический индекс испытал большое внутридневное падение, но вернулся обратно. Однако это не стало признаком восстановления. Nasdaq начал свободное падение, когда инвесторы поняли, что многие убыточные новые компании действительно были такими. В течение года после того, как разразился кризис доткомов, большинство венчурных предприятий, поддерживавших Интернет-стартапы, потеряли все свои деньги и обанкротились, когда новое финансирование иссякло. Некоторые инвесторы начали называть некогда звездные компании «дот-бомбами», так как за очень короткое время им удалось уничтожить миллиарды долларов.

9 октября 2002 г. Nasdaq достиг минимума 1114,11 пунктов. Это была колоссальная потеря 78% индекса по сравнению с его пиком за 2,5 года до этого. Помимо множества технологических стартапов, многие коммуникационные компании также столкнулись с проблемами, поскольку им приходилось покрывать миллиардные кредиты, которые они взяли, чтобы инвестировать в сетевую инфраструктуру, окупаемость которой теперь внезапно откладывалась на значительно более далекое время, чем предполагалось.

это и так ясно, проще всего сделать при помощи гиперинфляции всех валют. И рынки и товары вырастут — только пенсионерам и получающим зарплату не повезло опять

я против. Слабые должны умереть. Отчего долг нужно размазывать на всех? Это колхоз какой то. Кто то берёт потребкредиты и не отдаёт — а я должен платить повышенную ставку? Невозврат кредитов — проблемы банка который выдаёт, его оценка заёмщика — глупый банк должен потерять клиентов вследствии высокой кредитной ставки или обанкротиться сразу — но это не повод чтоб все расплачивались за неплательщиков

дефолты — это очищение от раздолбаев

а кто такие ВСЕ?

у меня долгов нет.

И уверен есть масса банков и инвесткомпаний и многие другие, кто не имеет необеспеченных долгов и не покупает мусорные облигации.

не нужно думать что все дурачки которые дают в долг Аргентине/Греции и т.д.

вот дурачки должны сейчас умереть, их конечно много, как тех кто торговал акциями в долг в 1929. Но многие торговали на свои или вообще не торговали.

я храню в подвале.

пусть ложаться кто как умеет и в позах к которым привыкли — мне это по барабану

я посоветую почитать Джек Лондон — «Время не ждет»-описывал очень художественно и события свидетелем которого был сам

Богдан,

На демке торгуете?

я не торгую. Я жду. Проср… ть я всегда успею. Мне торопиться некуда

да деньги, напечатанные деньги (вернее долг правительства США) на пошли на мировые фондовые рынки и не пошли в товары, они все пошли на АМЕРИКАНСКИЙ фондовый рынок. Я бы тоже расстороился если бы у меня долг возрастал и деньги которые я беру в долг уходили бы из семьи к соседям? Нафига мне такой дефицит тогда.

Верно, пузыря в товарах нет — он весь на рынке США — я просчитывал с 1959 года — вот сколько меди мне дадут за 1 пункт Доу. На графике эту зону выделил жёлтым каналом

Итого — пузырь на ФР США

вот картинка прирост ВВП и прирост фондового рынка сша (несколько графиков т.к. брал отсчёт с 1947 год/1976/1985 — логика простая — 1947 закончилась война/отмена золотого стандарта/отмена запрета байбеков и инвестбанков)