Блог им. Boris_Boos

Ежемесячный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 15.08.19. Отчетная номинация - БОТ. Участник: Борис Боос.

- 19 августа 2019, 16:10

- |

Отчеты по предыдущим периодам:

— июнь 2019 — https://smart-lab.ru/blog/551075.php.

Скрин из ЛК по остатку на счете

Коллеги, всем добра! На отчетный августовский период в номинации БОТ имею следующую ситуацию, с разбивкой по торговым инструментам

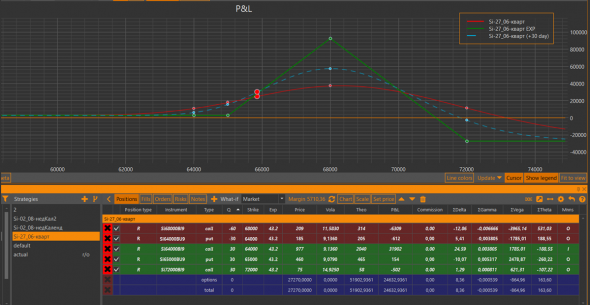

Si

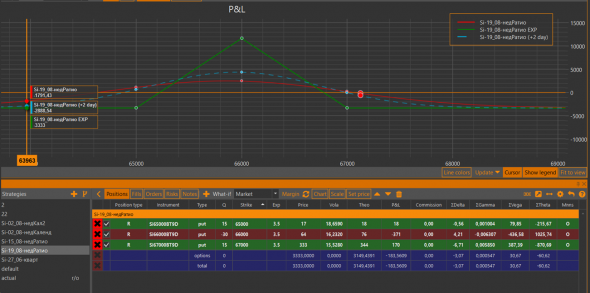

В работе квартальная конструкция, открытая 27.06.19. С учетом корректировок по защите позиций от отката и перевода конструкции в безубыток, квартальный профиль на последнюю дату корректировки 07.18.19 выглядит следующим образом

Также, в процессе движения б/а к намеченной цели, проводилась работа по частичной страховке от возможных откатов на недельках – диагональных календарях либо пропорциональных прикрытых спредах (конструкция «бабочка»), т.е. продемонстрирован варианты роллирования страховки по ценовой оси. Профиля конструкций на дату ликвидации либо дату последней корректировки:

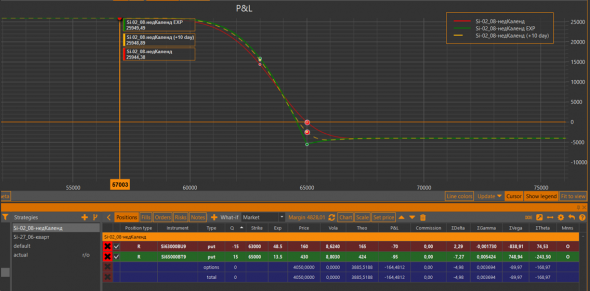

Открыто 02.08.19 на 65 страйке

В тот же день на движении позиция закрыта и отроллирована на страйк 65,5. Профиль на момент закрытия за день до экспирации 14.08.19 :

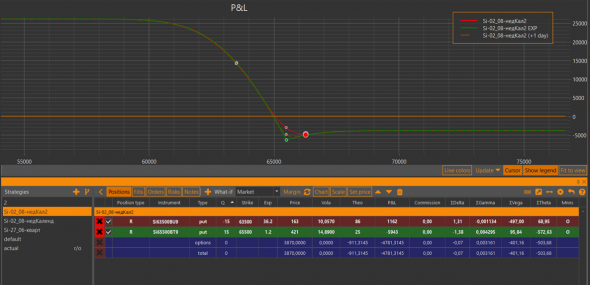

15.08.19 построена такая конструкция, картинка на дату закрытия (роллирование) 19.08.19

Ну и конструкция, открытая 19.08, которая еще живая на дату публикации отчета:

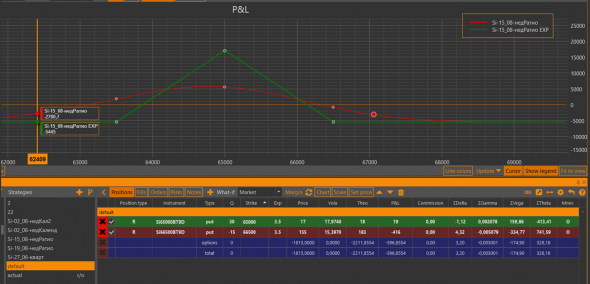

Обращаю внимание, что в профиля страховок неделеками не включены убытки от результата роллирования, посему примерный объединенный профиль с учетом всех цифр выглядит так:

Мысли по позиции и дальнейшим действиям – движение началось несколько рановато, посему еще большая временная стоимость проданной квартальной части, ведущая к недозаработку прибыли. Соответственно, стратегия действий предполагается такая – при достижении цели по б/а однозначно крыться, при недостижении и переходе ценовых колебаний во флет либо некоторый откат – ждем распада проданного края, пробуем ловить откат недельками ну либо что-то еще, по ситуации.

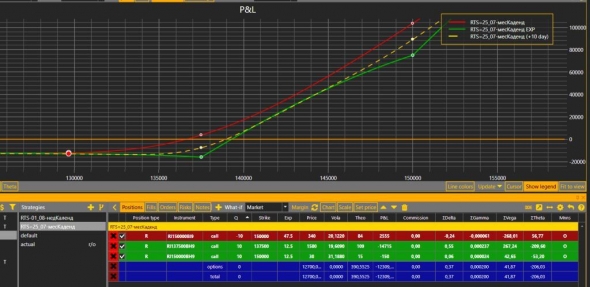

РТС

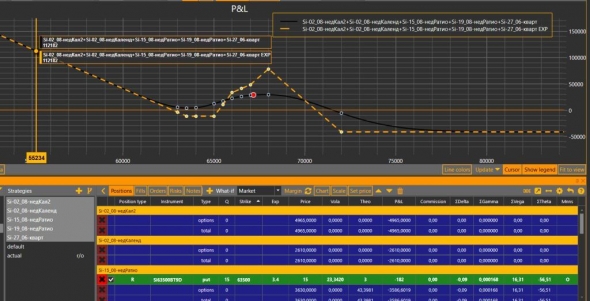

По РТС за истекший торговый период 25.07.19 открывалась лонговая календарная диагональная конструкция на месячных колах, которая закрыта вне денег (разворот лонгового тренда)

При обратном движении открывались недельные позиции.

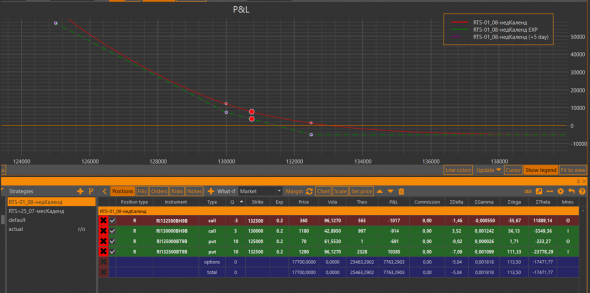

01.08.19 открыт календарный диагональник, экспирировался 08.08.19, картинка перед экспирацией:

14.08.19 открыта такая конструкция:

С учетом страховки отката, на момент последней коррекции 16.08.19 профиль конструкции имеет следующий вид:

Далее – либо цель, либо экспирация.

Мысли по инструменту РТС – никак не могу попасть в хороший резонанс с движением, то не попадаю в направление, то в опционные даты, так же заметно не хватает ликвидности и разнообразия по некоторым недельным датам, посему приходиться использовать то, что под рукой. Такие движения можно забирать эффективнее, но это рынок, он не спрашивает.

по номинации БОТ-IB отчетность будет выложена в отдельной теме

ps

граждане, кто не забил свои данные в таблицу — вы задерживаете публикацию ежемесячного отчетного материала.

Всем участникам удачи! Торгуйте опционами!

С уважением! ББ

теги блога Борис Боос

- IB

- interactive brokers

- interactive brokers терминал

- Interactuve Brokers

- Option Workshop

- quik

- TWS

- TWS IB

- vix

- vps

- акции

- альфа директ

- Альфа-Директ

- Битва Опционщиков NYSE

- БОТ

- БОТ-2019

- БОТ-IB

- БОТ-вопрос

- брокеры

- жулики

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа-2019

- календари

- КОНКУРС

- миниБОТ

- Нефть

- опционы

- опционы SPY

- Открытие

- Открытие Брокер

- Отчетность

- Планка

- ПО

- продажа волатильности

- сервер

- сравнение

- тесла

- торговые роботы

- торговый софт

- фьючерсы

- экспирация

Только обратите внимание, чтобы в названии семинара не было «Продажа волатильности», туда лезть не надо. :)

www.h2t.ru/academy/event/6

есть записи семинара.

дальше ничего советовать не буду, т.к. тот же Байкал, который предложил некие схемы получения информации, словил бан, :)

meat, и не надо. У Вас и так всё неплохо получается.

А уважаемый Борис торгует свой прогноз направления рынка опционами. Это несколько специфичный режим. И если Вы не умеете хорошо предсказывать рыночные движения, его стиль Вам «не ляжет», кмк.

Далее мысли о самом рынке. Трейдерский рынок как за счет огромного количества участников находится в равновесном состоянии и даже с некоторым отрицательным коэффициентом по доходности общего массива участников. Касательно опционов это выражается в следующем — можно долго продавать края, зарабатывая понемножку долгое время, но в один неприятный момент тебя рынок обнулит. Либо наоборот — работать от покупки с постепенно минусующей счет теттой, но однажды на хорошем движением отбить расходы. Но в среднем это будет околонулевая движуха с отрицательным мат. ожиданием.

Ну и третее — на рынке не существует более высокодоходной стратегии, чем направленная торговля с максимальным плечом. А максимальное плечо могут предоставить только опционы (я сейчас не говорю о форекс-кухнях с 500-сотыми плечами, я о нормальных рынках).

Соответственно, по инструменту определились. Каким образом можно еще увеличить плечо, оставляя при этом цифру закладываемого риска неизменным? — можно построить спреды, бабочки, ратио. На рис. 1, 4, 5 как раз показаны такие конструкции. Да, при движении б/а в нашу сторону раньше прогнозируемого времени мы можем недополучить прибыль, поэтому важным условием является выбор даты экспирации рабочих опционов.

Далее касательно проблемы общей стабильности рынка с отрицательным мат. ожиданием. Как я уже сказал, статичные позиции как правилj не ведут к доходности на статистичекси осязаемом промежутке времени. Соответственно, нам нужно попытаться склонить эквити себе в плюс. На ход цены мы влиять не можем, но мы можем постараться ограничить убытки на случай, если цена пойдет против нас. Есть несколько способов, как это можно сделать — можно строить спреды на календарях (рис. 2, рис. 3), тогда в случае разворота проданный дальний календарь будет плюсовать сильнее, чем в обычном спреде, можно даже построить конструкцию, которая при откате вытащит позиции в безубыток. Далее — при движении цены в нашу сторону, можно реализовать часть купленных опционов, зафиксировав часть прибыли и вытащить тем самым конструкцию в б/у. Можно на движении купить обратный спред. затратив на это часть потенциальной прибыли и вытащив конструкцию в б/у либо сильно минимизировать возможный максимальный убыток. (на рис.1 левый край уже после таких действий, на рис. 10 — правая часть).

Ну и как итог — когда удается таки поймать хорошее движение, а это периодически можно делать — мы не отбиваем предыдущие затраты, а уже плюсуем себе в чистый доход, ломая тем самым закон равновесия рынка.

как-то так, :)

мне нравятся простые конструкции: купил дешевле, продал дороже

в продажах опционов у меня нет так много сделок было

в основном работаю от покупок с небольшой загрузкой по ГО

типа такого: