Блог им. Dabelw

Основы (дифуры Ито)

- 08 апреля 2019, 10:42

- |

Был такой дядька. Киёси Ито. Работал в статистическом управлении и писал книжки. Интернета тогда не было, поэтому он, как и Тимофей Мартынов, делал книжки из бумаги и писал в них ручками. Писал он о теории вероятности и стохастике, то есть про кроликов, и внимание. За эти работы он получил степень доктора философии. То есть, тут не столько вопрос в математике, сколько в философии.

Дифур это такой способ записи философской мысли. Когда вы рисуете каналы по лоу на графике, вы даже не задумываетесь, что это касательная, а значит производная функции цены от времени. Для записи мысли или идеи мы воспользуемся дифурами, а потом переведем их. В общем, их особо ни кто не решает. Берут справочник производных и вуаля. dx/dt = α x => x(t) = x0 e^αt. Уравнение разряда конденсатора dx/dt. У каждого уважающего опционщика такой справочник есть. Это греки опционов. Там дифур и его значение в обычной формуле, куда можно уже цифры подставить. И все.

Из предыдущего материала мы помним. dx = µ x dt + σ x δW. Мгновенное изменение цены=среднему изменению+размеру изменения*случайное изменение. Давайте этим философским языком пообщаемся. И легче всего это понять методом Кирилла Ильинского.

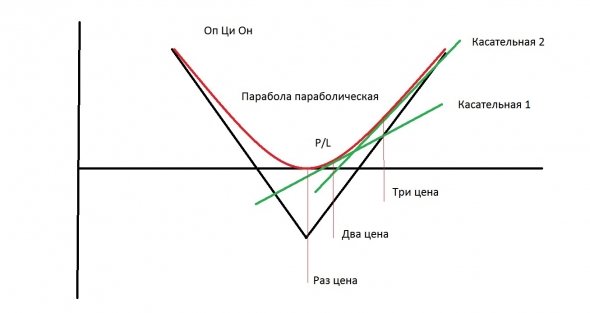

Мы не скажем про случайности, распределения, улыбки, логнормали. Будем, как нормальные люди, смотреть на цены. Купим колл, и продадим БА, получим стреддл. У нас получится профиль в виде параболы.

Парабола у нас получилась, потому что x^2. Ну и теперь посмотрим, откуда у нас берется тетта. А тетта это изменение кола за время t. Тогда можно записать изменение цены кола dC/dt, С-колл. И вы помните, что в табличке этому выражению есть соответствующая формул. Теперь, цена БА S у нас начинает меняться, движемся вправо. Мы движемся по проекции параболы. И у нас возникает первая производная. Касательная к параболе в точке P/L. Помните, в школе через тангенс находили? И это производная наша дельта dC/dS (изменение цены кола от изменения цены БА). Если на величину этой дельты мы продадим еще актива, то начнем, как бы сначала (дельта0), и мы продадим. Еще нас интересует, как эта дельта меняется. А это вторая производная. И мы запишем d^2*C/d*S^2, что есть гамма и у нас есть ее перевод в обычную формулу. В то же время при движении вверх у рынка начинает меняться доходность. Актив начинают продавать и цена возвращается назад на цену «раз». Цена вернулась, мы откупили, то, что продали, выровняли дельту, сделали денег. Так как цена сходила вверх вниз, то мы возьмем только половину ее всего движений ½. Кроме того у нас происходило изменение цены на величину (разницу) delta (это не дельта опциона, а такой треугольник перед S, обозначение) deltaS. А так как изменение цены туда сюда, то это изменение deltaS^2 (возводим в квадрат). У нас получится dC/dt=1/2*( d^2*C/d*S^2)* deltaS^2. В этом месте мы должны определится. Что лучше 1000 рублей и дельта 100 или 500 рублей и дельта 100. Что вы будите анализировать цены или доходность. Поэтому мы запишем deltaS^2=S^2*процент изменения^2. Процент изменения назовем «σ», а ее квадрат дисперсией. Получили dC/dt=1/2*( d^2*C/d*S^2)* S^2* σ^2. И это и есть формула БШ. Так как мы сходили наверх там продали дорого, а вернувшись, купили дешево, то у нас есть гешефт и мы хотим зафиксировать прибыль. Так все хотят зафиксировать прибыль. Поэтому опционы продают, а когда продают, цена становится дешевле. Таким образом ваша тетта зависит не от времени до экспирации, а от того как ходит актив. Не от стакана и ликвидности, а от того, кому надо прибыль зафиксировать. Если бы цена не сходила туда сюда, опцион бы остался по той же цене.

Теперь берем табличку греков и подставляем. Тетта=1/2гамма*ценаБА^2*волатильность^2. Тетта это ваш доход. Давайте в этих же терминах обсудим без опционов. Конечно, если вы купили один фьючерс, поставили стоп лосс и тейк профит, то это несколько другое. Это как в игровой автомат бросил 15 копеек и проиграл. Там другой расчет. Я о том, что вы сделали позицию. 50% акций 50% облигаций. Дельта вашей позиции dD/dS, где D объем купленный акций, а S весь ваш капитал. Это может быть цена одной бумаги, или подобранного портфеля, но мы уже знаем, что меняться она будет как S^2* σ^2. Поэтому, ваш доход dD/dt будет равен S^2* σ^2 * 1/2 второй производной *( d^2*D/d*S^2)*0.5 и так как у нас 50% капитала задействовано, то наш весь капитал это ЦС.

Пишем решение. Приравняем к нулю 1/2Гамма* S^2* σ^2 — Тетта=0. Гамма, 1/2* N`(d1)/(S σT^0.5)* (S^2* σ^2). Сокращаем S и σ получаем тетту. И правда 0. Тогда наш доход D=тета. И если наша стратегия покупать на росте, продавать на падении, то тета отрицательная. D=-(S*N`(d1)*σ)/(2*T^0.5). Давайте время Т возьмем один год, а годовую IV волу 20%, капитал за 1 000. Получим (1/(2Пи)^0.5*1000*0.2*1)/2=-40 и это с минусом. Ну и понятно, откуда это взялось. Портфель ребалансируется, покупаем дорого, продаем дешево. Берем цифры, S=1000, вола 20%, время год, подставляем в калькулятор опционов и получаем, что наша премия 80. Куда 40 рублей делось, не знаю. Может кто расскажет?

ЗЫ Коль пошли такие сложности. Нужна визуализация. В следующий раз я сделаю файлик из эксель и мы построим график цены. Построим мы его из случайный чисел. И он будет полностью соответствовать движению настоящего БА. С уровнями, волнами, пробоями. Вы сможете на нем тренироваться не только в опционах, но и в обычном трейдинге. И там поговорим о случайностях.

Если интересно…

теги блога Дмитрий Новиков

- Forex

- LUA

- VXX

- Акции

- Алготрейдинг

- Банки

- бизнес и финансы

- брокеры

- валюта

- Владимир Твардовский

- вопрос

- ГО

- государство

- Дмитрий Новиков

- задача

- золото

- Илья Коровин

- Кирилл Ильинский

- Кокс-Росс-Рубинштейн

- Московская опционная конференция

- облигации

- обучение торговле на бирже

- опцины

- опционы

- оционы

- прогнозы 2020

- риск

- роботы

- Роснефть

- сбербанк

- скальперский бой

- смартлаб

- Софт для трейдера

- софт для трейдинга

- софт трейдера

- стратегии

- Теханализ

- тоговля

- торговая система

- торговля

- торговые системы

- трейдеры

- трейдинг

- ТС

- улыбка волатильности

- форекc

А там точно существует производная в точке касания?

Ruslan Pankratov, по идее, нет: броуновское движение недифференцируемо.

=) Но все ТА-шники все равно проводят прямые линии через локальные экстремумы графика.

Нет там производной. И производной Ито в природе не существует.

Есть стохастический дифференциал. Что такое дифференциал для стохастического процесса с нигде не дифференцируемыми траекториями — легко можно представить — это значит, что малое приращение такого процесса будет похоже на другой, известный процесс (с медленно изменяющимися параметрами).

Поэтому и стохастические дифуры записываются в терминах дифференциалов.

С уважением

Просто если есть понимание, что такое стохастический дифференциал (я примерно написал выше), то формула Ито — вполне очевидное следствие из разложения функции в ряд Тейлора.

Если же рассматривать формулу Ито как правило для дифференцирования — получаем сложную, громоздкую, непонятную конструкцию, в которой легко запутаться. К примеру — перепутать где- нибудь частную производную с обычной — и п"№; ец котенку...

Я ничего Вам не навязываю, просто вычисления надо делать аккуратно. К примеру, все греки, кроме гаммы — первые производные, гамма — вторая. Так что работать с ними надо по-разному...

С уважением

Обобщенный винеровский процесс, у которого матожидание и дисперсия нестационарны, зависят как от цены, так и от времени.

Нормальная такая модель в первом приближении.

Не?

А как должна выглядеть адекватная модель? Хотя бы примерно

С уважением

Я на конференции МОК задал вопрос: «Кто считает, что рынок не случаен» 1/3 зала подняла руки. 2/3 постеснялось. Откуда следует. После 10 летних наблюдений, рынок для трейдера становится не случайным, а значит вола исчезает и можно начинать дифференцировать. Только аккуратно. И не экспонентой, а прямой линией. Ну просто потому, что в терминалах не дают возможности проводить кривые линии.

Дмитрий Новиков, мы уже раз 10 ездили по этой дискуссии. Все упирается в определение термина «случаен». Если Вы не можете предсказать в точности цену закрытия следующей минутки, значит, рынок случаен (для Вас). И тогда начинаются игры с распределением вероятности и т.д.

И, кстати, из Вашего опроса следует, что 2/3 зала считают рынок случайным.

Дмитрий Новиков, не понял мысль про "распределение больше чем случайность"??? В каком смысле "больше"?

Если Вы имеете в виду что Распределение Случайной Величины "априорно содержит дополнительную информацию о случайной величине" — согласен.

Что оно неким образом ограничивает и структурирует возможную реализацию — согласен.

Делает ли распределение Случайную Величину менее случайной??? Звучит как схоластика. Вроде бы делает (особенно гауссово распределение), а вроде бы и нет. Случайность же никуда не делась. В исследуемом процессе не появился дополнительный «детерминизм» просто от того, что мы тщательней изучили гистограмму эмпирического распределения.

Если мы не берем экзотику типа Коши, то у всех СВ есть первые 3-4 момента.

Какие такие загадочные «некоторые свойства» помимо этих Вы имеете в виду? =)

Дмитрий Новиков, чет не хочется делать +1/-1. Зачем? Изобретаем биномиальную модель???

Лучше сделать N(mu, sigma) сразу.

Дмитрий Новиков, где именно «премия получилась в 2 раза больше»? Премия — это премия. Она в рублях. Тета — это первая производная. Она имеет размерность рубль/день. Сравнивать тету и цену и справшивать «почему?» — примерно как спрашивать "что слаще: громкое или зеленое?"

тетта=D=-(S*N`(d1)*σ/2, а премия =-(S*N`(d1)*σ). Где половина?

Вы дергаете с потолка какую-то формулу и… и дальше что? Вдруг спрашиваете «почему она некрасивая»? Я не знаю. Жизнь ее так сложилась. Может ли получиться красивым ребенок, которого рожали 3 мужика коллективно?.. =)

Если вола исчезает, то рынок — это просто функция времени.

Если она еще и дифференцируемая, то ее прекрасно приближает последовательность сумм начальных членов ряда Тейлора.

При желании можно и Фурье приплести.

Зачем все эти греки то?

С уважением

Без броуновского процесса с ненулевой дисперсией не будет динамики.

А как только появляется dW — тут же выясняется, что дифференцировать надо аккуратно. Просто манипуляций с греками не хватит — нельзя отдельно дифференцировать по dt и по dW.

Так что, даже без кружка, все равно давайте все вместе учиться считать правильно.

С уважением

Давным давно, еще в 1996 г. я пытался строить приближения рядом Тейлора ценовых рядов (в целях прогнозирования будущей цены).

Идея проста — нет производной в непрерывной области, зато есть бесконечное число производных в дискретной области (если данные цены бесконечно доступны в прошлом).

Составляем последовательность сумм начальных членов ряда Тейлора — вуаля — наблюдаем чушь полную и несусветную.

С уважением

Есть производные (дискретные) любого порядка — есть аппроксимация.

Полиномы для этого не обязательны — можно решить (линейное) уравнение для определения будущей цены, если известна первая и вторая производная (т.е. будущее на 1 шаг значение первой производной тоже примерно известно).

Это не вполне ряд Тейлора, конечно, но близко.

С уважением

Впрочем, готов допустить, что RNN на рынке могут быть применены. Но не очень очевидным образом. При этом число параметров RNN должно быть много меньше, чем общий объем входных данных.

А как Вы хотите получить модель волы?

Вывести для нее отдельный стохастический дифур?

Меняется она весьма странно, на детерминированную функцию точно непохожа.

С уважением

"Парабола параболическая"???

Строго говоря, это гипербола с двумя наклонными асимптотами.

На Западе специалисты в естественных науках квалифицируютя по древней традиции (от греков) как натур-философы.

Так что тут вопрос вовсе не в философии, но именно в математике.

А вот с точки зрения более широкой, нежели математика, никакие естественно-научные методы не приемлемы к тем сферам человеческой деятельности, где не только существует свобода выбора, но сам характер этого выбора изменчив.

В отличие от статистической физики, где частицы не обладают свободой выбора.

SergeyJu, в комменте скорее пояснял Ростиславу, что наличие свободы воли у участников исследования очень мало ограничивает применимость математики. Сейчас вон нобелевки сплошь и рядом дают за формальное описание как этих самых «свободных людей» надо ставить в стойло и извлекать из них деньги мирным и законным путем. С полной иллюзией, что потребители сделали «свободный и осознанный выбор». =)

Дмитрий Новиков, =) ну, уж мы-то с Вами точно знаем, что надо смотреть именно приращение логарифмов. И даже недавние провокации Бориса нас не смогли поколебать.

А дальше мы расходимся разными тропами. Вы — в сверкающий мир блаженной лог-нормальности. =)

Меня несет в темный лес ненормальных распределений на верную погибель. Вас — в нестационарную нормальность. Видимо, за богатством. А Дмитрия — в царские чертоги стационарного нормального распределения. К прекрасной невесте. =) или красоту не предлагали в комплекте?..

Вы привели красивый пример дельта-хеджа, а Ито, насколько я понимаю, применяется для моделирования стахостических процессов. По сути используется броуновское движение, но т.к. оно не дифференцируется, меняем dWt^2 на dt и получаем процесс Ито, который уже дифференцируется.

гнать вас надо с лаба

ибо инсайдеры сильны

и законодатели

и жулики