SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. nakhusha

Два вида риска: поверхностный и глубинный

- 19 октября 2018, 12:52

- |

Взято из https://nakhusha.livejournal.com/46084.html

Бен Карлсон, основатель ресурса awealthofcommonsense.com, в своей статье The Worst Kind of Bear Market приводит интересную статистику насчет медвежьих рынков.

Бен услышал, как Джереми Шварц сообщил, что облигации США в 20 веке пережили самый длинный в реальном выражении медвежий рынок. Бен Карлсон не из тех, кто верит на слово, и потому предлагает нам свое маленькое исследование.

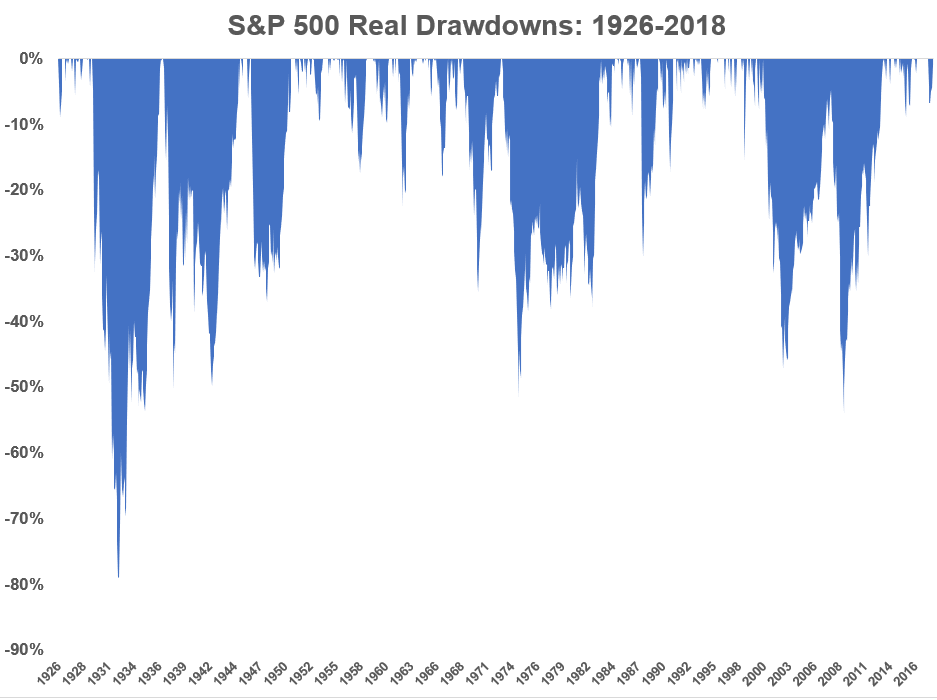

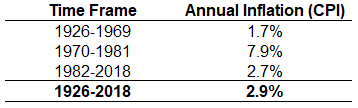

Для начала посмотрим на реальные просадки SnP 500:

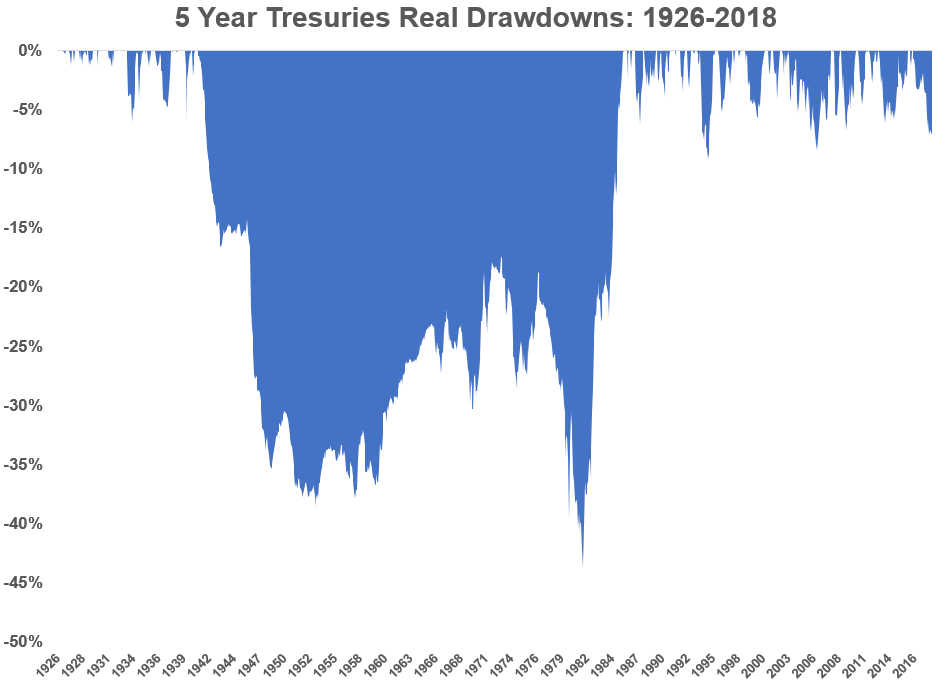

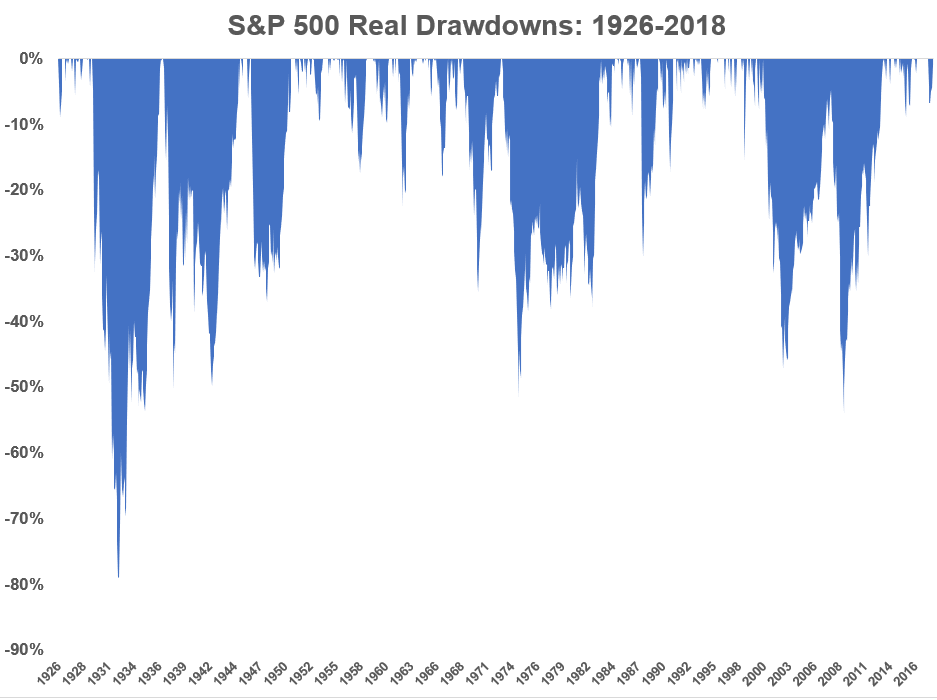

А теперь по этому же принципу на реальные просадки 5-летних государственных облигаций:

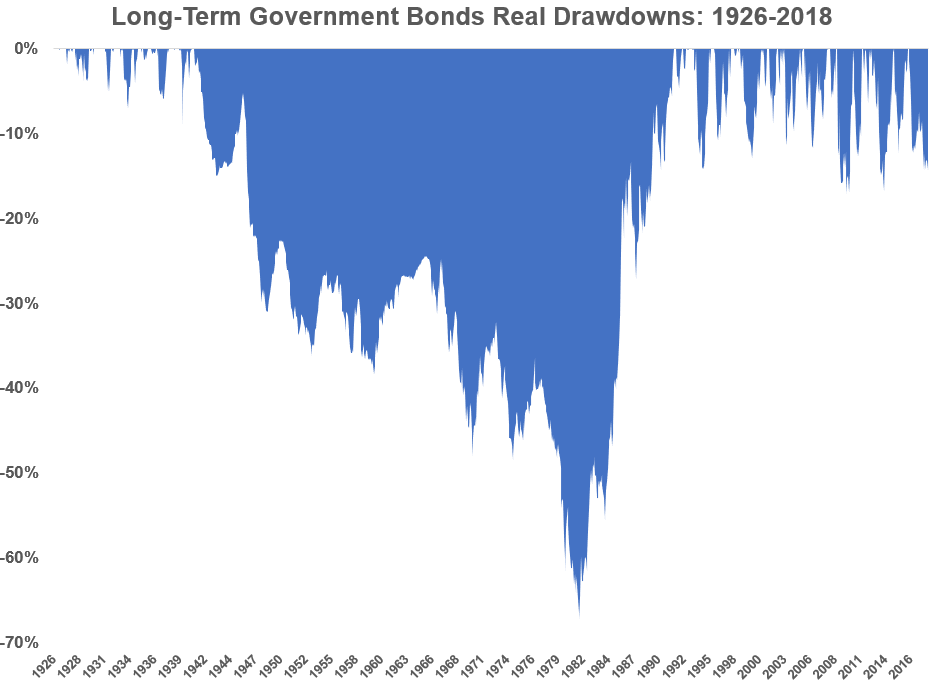

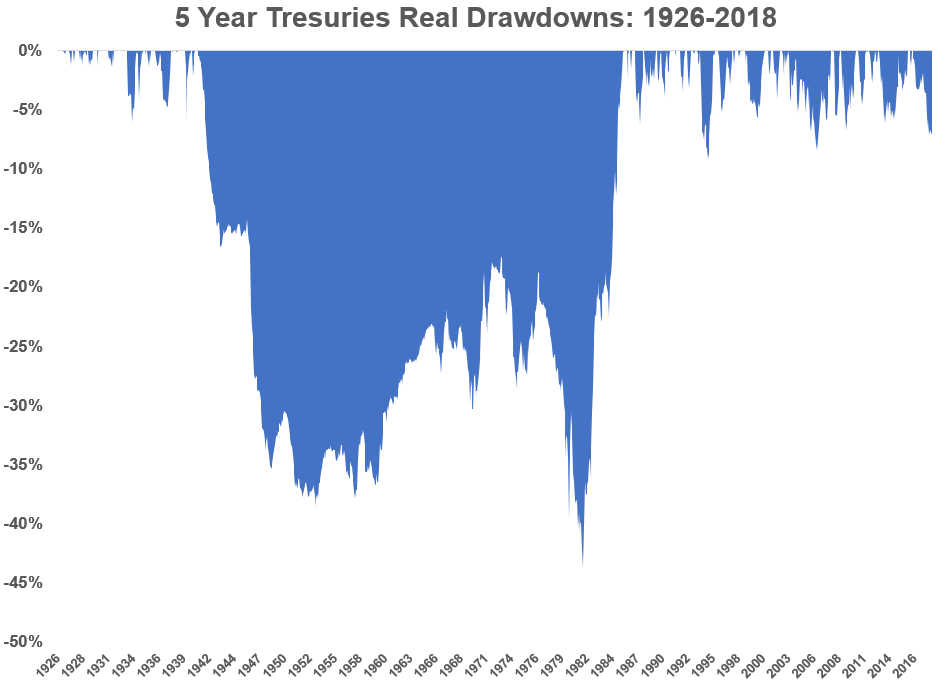

И, наконец, на реальные просадки 30-летних государственных облигаций:

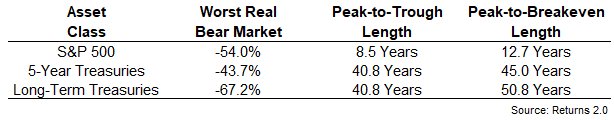

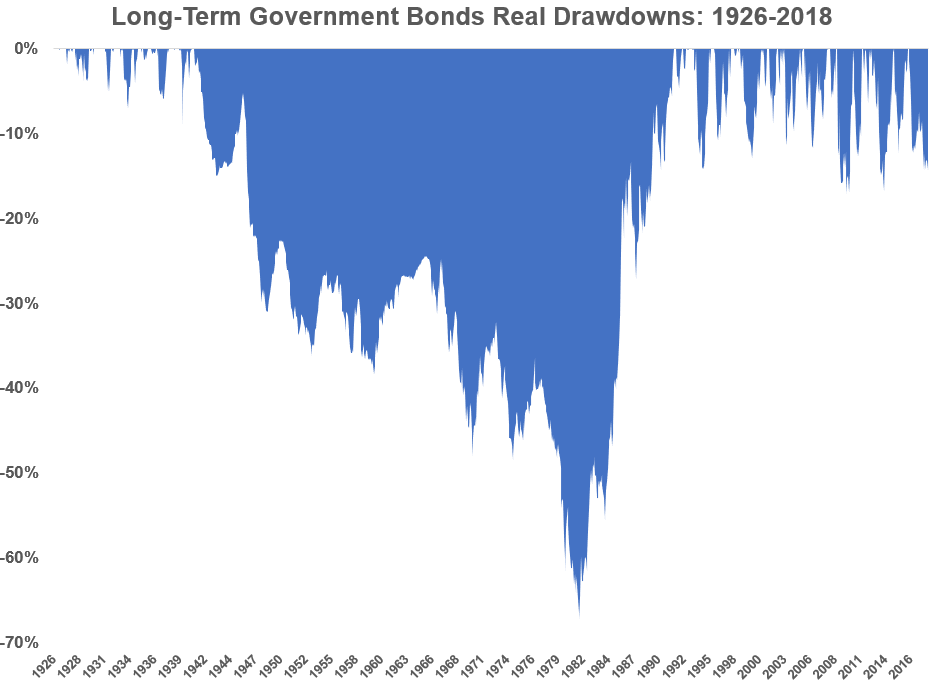

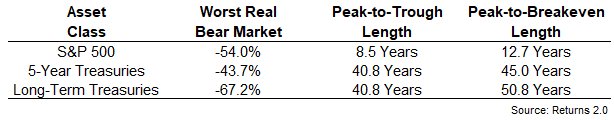

Все сведем в единую табличку.

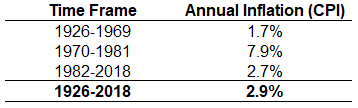

Оказывается, 30-летние облигации пережили настоящий 50-летний медвежий рынок с падением покупательной способности почти на 70% в экстремуме. Все дело в том, что в США тогда был самый сильный на текущий момент подъем ставок, начиная с 50-х годов (картинка с другого ресурса):

И все облигации, выпущенные до этого момента, теряли свою покупательную способность.

Следует оговориться, что даже в момент медвежьего рынка и 5-летки, и 30-летки давали достаточно неплохую номинальную доходность в районе 4,6-4,7%, но рост инфляции был таков, что фактически деньги терялись.

До сих пор тот рост ставок считается феноменальным в истории США.

Но мы сейчас находимся в том периоде, когда ставки снова слишком низкие. Если экономика будет переживать их продолжительный рост, то длинным облигациям опять светит длительная потеря покупательной способности.

Бен Карлсон предупреждает нас: резкие провалы на фондовом рынке не так страшны и опасны, как длительные медвежьи периоды на рынке облигаций. Все-таки, акции как упали, так снова и отрастут (скорее всего), а потеря реальной покупательной способности денег на протяжении нескольких десятилетий намного сильнее влияет на качество жизни.

Если вы вкладываетесь на короткий промежуток, следите за поверхностным риском — резкой физической потерей капитала (наподобие падений на рынке акций). Если у вас запланирован длительный инвестиционный период, ваш главный враг — глубинный медвежий рынок, выраженный через долгую потерю покупательной способности денег в случае постоянного повышения ставок.

Бен Карлсон, основатель ресурса awealthofcommonsense.com, в своей статье The Worst Kind of Bear Market приводит интересную статистику насчет медвежьих рынков.

Бен услышал, как Джереми Шварц сообщил, что облигации США в 20 веке пережили самый длинный в реальном выражении медвежий рынок. Бен Карлсон не из тех, кто верит на слово, и потому предлагает нам свое маленькое исследование.

Для начала посмотрим на реальные просадки SnP 500:

А теперь по этому же принципу на реальные просадки 5-летних государственных облигаций:

И, наконец, на реальные просадки 30-летних государственных облигаций:

Все сведем в единую табличку.

Оказывается, 30-летние облигации пережили настоящий 50-летний медвежий рынок с падением покупательной способности почти на 70% в экстремуме. Все дело в том, что в США тогда был самый сильный на текущий момент подъем ставок, начиная с 50-х годов (картинка с другого ресурса):

И все облигации, выпущенные до этого момента, теряли свою покупательную способность.

Следует оговориться, что даже в момент медвежьего рынка и 5-летки, и 30-летки давали достаточно неплохую номинальную доходность в районе 4,6-4,7%, но рост инфляции был таков, что фактически деньги терялись.

До сих пор тот рост ставок считается феноменальным в истории США.

Но мы сейчас находимся в том периоде, когда ставки снова слишком низкие. Если экономика будет переживать их продолжительный рост, то длинным облигациям опять светит длительная потеря покупательной способности.

Бен Карлсон предупреждает нас: резкие провалы на фондовом рынке не так страшны и опасны, как длительные медвежьи периоды на рынке облигаций. Все-таки, акции как упали, так снова и отрастут (скорее всего), а потеря реальной покупательной способности денег на протяжении нескольких десятилетий намного сильнее влияет на качество жизни.

Если вы вкладываетесь на короткий промежуток, следите за поверхностным риском — резкой физической потерей капитала (наподобие падений на рынке акций). Если у вас запланирован длительный инвестиционный период, ваш главный враг — глубинный медвежий рынок, выраженный через долгую потерю покупательной способности денег в случае постоянного повышения ставок.

4К |

5 комментариев

статья просто огонь, оч уважаю ваш блог! сам долгосрочный инвестор с диверсифицированным портфелем — подпольный миллионер

- 19 октября 2018, 18:47

вопрос к автору — при портфеле 60/40 акции-облигации сидеть в облигациях лучше в agg или tlt? спасибо за ответ!

- 19 октября 2018, 22:20

incognita, это зависит от Вашей стратегии. В любом случае, agg включает в себя большее разнообразие инструментов.

- 20 октября 2018, 05:54

nakhusha, стратегия — купить то, что растет в кризис. в прошлый рос tlt

- 20 октября 2018, 16:31

Читайте на SMART-LAB:

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и...

11:07

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую...

11:12

теги блога nakhusha

- FinEx ETF

- finex rus eurobonds etf fxrb

- IMOEX

- S&P500 фьючерс

- акции

- альфа-директ

- Биржа "Санкт-Петербург"

- биткоин

- богатые

- брокеры

- втб брокер

- иис

- инвестиции

- инвестции

- индекс

- Индекс МБ

- итоги года

- книги об инвестициях

- математика

- мнение по рынку

- мобильный пост

- мысли

- налоги

- Налогообложение на рынке ценных бумаг

- Облигации

- офз

- ОФЗ с индексируемым номиналом облигации

- психилогия

- психология

- рынки

- спекулянт

- Спирин

- Ставки

- статистика

- технический анализ

- торговые сигналы

- трейдинг

- ТС

- философическое

- фнс рф

- фьючерс MIX

- Шадрин

- Шадрин опять всех переиграл

- экономика