SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Astrolog

Как дойти $1 = 75 рублей, легко заработав кучу денег? Есть метод.

- 24 июля 2018, 12:46

- |

Это вопрос опытным опционщикам,

ответ которых будет чрезвычайно интересен всем, кто застрял в наличном баксе — всерьез и надолго.

И мне кажется, ответ найден. В этом видео.

Почему я задался темой хеджирования Базового Актива?

Дело в том, что мы готовимся к кризису, и мои партнеры просят закупиться виксами на американском рынке. Но не все понимают, что риски есть, были, и будут. А к значительной просадке никто не готов.

Я никогда не раздумывал о покупке БА, так как всегда торгую чисто опционами. Поэтому даже в голову не приходило заморачиваться на тему ХЭДЖА открытых позиций на спот рынке. Моя стихия — чисто опционы, без хеджа.

Но посмотрев это видео, узнал, что… могу помочь своим друзьям.

Но мучает неопытность конкретно в данном вопросе. Конечно, произвел ряд экпериментов на демо, по описываемой схеме.

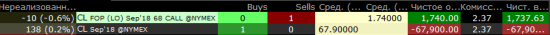

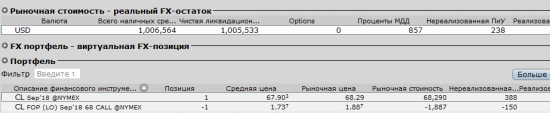

Демка со счетами на миллион долларов. Ей нипочем проданные опционы, ГО выдерживает легко.

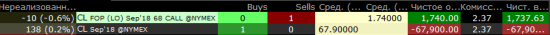

Как видите, купил БА нефть WTI по цене 67 900 долларов. И тут же продал 1 колл 68-го страйка, затратив около 1 740 долл. Все как рассказывают в данном видео. Текущий расклад показывает, что БА растет, его маржа плюсует, а проданный колл в минусе, но пока терпимо, что показывает нам общий +238 долл по совместной позе.

Но возникают серьезные вопросы. Знатокам.

1) эти две противоположные позиции пока не могут схлопнуться, так как до экспирации еще почти месяц. Верно понимаю, что так и будут висеть обе, пока не закрою их обе принудительно? Или ждать, пока экспира сама все схлопнет? А ГО может прыгать по ходу.

2) если купленный БА пойдет вниз и упадет весьма прилично, то меня не устроит страховка проданных коллов. Какие-то жалкие 1740 долл. = утешительный приз. Тогда может смысл напродавать еще колов, причем относительно дальних страйков (70...80)? Хоть всю серию. Но есть мысль, что от этого приблизится маржин колл по недостатку ГО, особенно если у кого счет допустим, всего 100 000 долл, а не лимон.

В принципе, я понимаю, что должно происходить. Но для меня — это пока теория (хэдж), а для кого-то постоянная практика. Потому и спрашиваю, у опытных опционщиков.

Ведь если демо опыт пройдет успешно, с учетом всех важных нюансов (которых я еще не знаю), то смогу помочь своему другу с его застрявшей соткой тысяч баксов. И не подведу остальных партнеров, которые собрались скупать виксы в немерянном количестве БЕЗ страховки в виде проданных коллов. А если со страховкой, то надеются на меня. На мой ОПЫТ в этом вопросе.

Однако, если метод верный, а видео ребят с честными глазами — заставляют верить им на слово, то… тем, кто разберется в данном топике правильно, будет финансовое счастье! Они продадут свои застрявшие баксы по высокой цене, а если нет, то как минимум, заработают деньги, не вставая с дивана, а только заведя свои наличные баксы на счет брокера.

Всех желающих приглашаю к брокеру — IB. Виксы ждут своего хозяина. К примеру, сейчас 1 лот UVXY стоит всего 920 долларов, а не как FB, свыше 210 000 долл, за 1 акцию. Есть ценовые примеры покруче.

Жду ваши комментарии и полезные советы. Полагаю, очень многие захотят ими воспользоваться. Только отвечайте, пжлтса, по делу. Коллективный разум — лучшее изобретение человечества. Спасибо.

astro777.com

ответ которых будет чрезвычайно интересен всем, кто застрял в наличном баксе — всерьез и надолго.

И мне кажется, ответ найден. В этом видео.

Почему я задался темой хеджирования Базового Актива?

Дело в том, что мы готовимся к кризису, и мои партнеры просят закупиться виксами на американском рынке. Но не все понимают, что риски есть, были, и будут. А к значительной просадке никто не готов.

Я никогда не раздумывал о покупке БА, так как всегда торгую чисто опционами. Поэтому даже в голову не приходило заморачиваться на тему ХЭДЖА открытых позиций на спот рынке. Моя стихия — чисто опционы, без хеджа.

Но посмотрев это видео, узнал, что… могу помочь своим друзьям.

Но мучает неопытность конкретно в данном вопросе. Конечно, произвел ряд экпериментов на демо, по описываемой схеме.

Демка со счетами на миллион долларов. Ей нипочем проданные опционы, ГО выдерживает легко.

Как видите, купил БА нефть WTI по цене 67 900 долларов. И тут же продал 1 колл 68-го страйка, затратив около 1 740 долл. Все как рассказывают в данном видео. Текущий расклад показывает, что БА растет, его маржа плюсует, а проданный колл в минусе, но пока терпимо, что показывает нам общий +238 долл по совместной позе.

Но возникают серьезные вопросы. Знатокам.

1) эти две противоположные позиции пока не могут схлопнуться, так как до экспирации еще почти месяц. Верно понимаю, что так и будут висеть обе, пока не закрою их обе принудительно? Или ждать, пока экспира сама все схлопнет? А ГО может прыгать по ходу.

2) если купленный БА пойдет вниз и упадет весьма прилично, то меня не устроит страховка проданных коллов. Какие-то жалкие 1740 долл. = утешительный приз. Тогда может смысл напродавать еще колов, причем относительно дальних страйков (70...80)? Хоть всю серию. Но есть мысль, что от этого приблизится маржин колл по недостатку ГО, особенно если у кого счет допустим, всего 100 000 долл, а не лимон.

В принципе, я понимаю, что должно происходить. Но для меня — это пока теория (хэдж), а для кого-то постоянная практика. Потому и спрашиваю, у опытных опционщиков.

Ведь если демо опыт пройдет успешно, с учетом всех важных нюансов (которых я еще не знаю), то смогу помочь своему другу с его застрявшей соткой тысяч баксов. И не подведу остальных партнеров, которые собрались скупать виксы в немерянном количестве БЕЗ страховки в виде проданных коллов. А если со страховкой, то надеются на меня. На мой ОПЫТ в этом вопросе.

Однако, если метод верный, а видео ребят с честными глазами — заставляют верить им на слово, то… тем, кто разберется в данном топике правильно, будет финансовое счастье! Они продадут свои застрявшие баксы по высокой цене, а если нет, то как минимум, заработают деньги, не вставая с дивана, а только заведя свои наличные баксы на счет брокера.

Всех желающих приглашаю к брокеру — IB. Виксы ждут своего хозяина. К примеру, сейчас 1 лот UVXY стоит всего 920 долларов, а не как FB, свыше 210 000 долл, за 1 акцию. Есть ценовые примеры покруче.

Жду ваши комментарии и полезные советы. Полагаю, очень многие захотят ими воспользоваться. Только отвечайте, пжлтса, по делу. Коллективный разум — лучшее изобретение человечества. Спасибо.

astro777.com

640 |

Читайте на SMART-LAB:

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и...

11:07

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога Astrolog

- Astrolog

- BTC

- FB

- IB

- MU

- RR

- S&P500

- TSLA

- автоследование

- акции

- акции США

- акция

- алгоритмы

- аналитика

- Астро Инвест

- астролог

- астролог Будников

- астролог Будников Сергей

- астролог Сергей Будников

- астрологический анализ

- астрологический прогноз

- астрологический трейдинг

- астрология

- Астрология и трейдинг

- астропрогноз

- астротрейдинг

- бесплатно

- биткоин

- Биткойн

- будущее

- викс

- вип

- война

- волатильность

- газ

- гороскоп

- деньги

- доллар

- ДУ

- евро

- звезды

- золото

- инвестиции

- инвестор

- инвесторы

- индексы

- интрадей

- квартальный отчет

- китай

- консалтинг

- консультации

- кризис

- кризис 2020

- криптовалюта

- лебеди

- нефть

- новости

- обучение

- опционы

- оффтоп

- Плутон

- подписка

- подписка на прогнозы

- прогноз

- прогнозы

- прогнозы 2019

- прогнозы 2020

- прогнозы 2021

- прогнозы рынков

- проект

- профит

- проценты

- рассылка

- РБК

- РТС

- рынки

- Сергей Будников

- спред

- спреды

- статистика

- стратегии

- США

- телеграм канал

- Тесла

- торговые сигналы

- торгуем по звездам

- Трамп

- трейдинг

- тренд

- финансовая аналитика

- финансовая астрология

- финансовый астролог

- финансы

- форекс

- фрс

- футурология

- хедж-фонд

- черный лебедь

- экспирация

- юмор

Мой вопрос прежде всего для попавших в дорогую покупку наличного доллара. Им этот метод… продажи коллов… подходит для стабильного заработка? Или закрытия выше цены покупки.

Я то привык всегда покупать вертикальные спреды, и меня вега не волнует.

Если сейчас доллар купить по 63, и сразу после этоого продавать коллы по 75, то…

1) если цена до экcпирации не дойдет 75, а скажем, до 74, то профит от проданных колов в кармане? Фикса по БА не произошло?

2) если цена Ба дойдет до 75 руб. и выше, то сделка схлопнется, и фикс произойдет. По БА в любом случае профит. Куплено то по 63 рубля за 1 долл. Всех устраивает.

Что здесь не так?

Что я представляю.

1) продав колл, я действительно зафиксил страховку на случай падения БА, и это меня устраивает. При условии, что стопов на БА ставить не собираюсь. Для того и страховка.

2) в случае роста БА, страховка сгорает, и это меня тоже устраивает, так как заплатил за нее гораздо меньше, чем за БА.

3) Но в случае падения БА, или он стоит почти на месте, или растет совсем мало до экспирации, я зарабатываю на проданном колле. И премия по сути НЕ НОЛЬ, а относительно нормальные деньги. Если конечно, не продавать совсем дальние края. Там почти ноль.

Значит есть смысл в этой операции для заработка?

А не только фикса по БА.

И опять же, я хочу выручить друга с его застрявшими баксами по 72 рубля. Могу ли я ответственно рекомендовать ему данную схему заработка? Все таки заработка, а не только фикс БА.

Также тестировал ПОКУПКУ путов, причем как голых, так и в спреде (медвежий), там еще хуже. Спред не дает компенсацию свыше своего ограничения, а голый пут… смотря сколько контрактов его купить. Мало купишь — малая страховка, много купишь — страховка может до 50 % от БА, так нельзя. Сколько золотая середина — непонятно, тем более, если вега прыгает. Есть над чем размышлять.

В этом случае, я могу ему рекомендовать продавать каждый месяц хотя бы 70-е коллы по доллару? С какой вероятностью ему это поможет?

Мне представляется, что его шансы зарабатывать продажей коллов… с ОБЕСПЕЧЕНИЕМ от БА… 80 % легко. А то все отговаривают. А если 80 %, надо наоборот, привлекать на подобные сделки.

Но главный вопрос в том, могу ли я ему рекомендовать продажу коллов, чтобы он не на депозите баксы держал (под ерундовый процент на вкладе), а зарабатывал ими (под обеспечение наличных баксов) на опц. рынке описанным выше способом.

Он ждет от меня четкого ответа. Я тоже хочу его получить. Может от Вас, Spooker67 или еще кто окажется смелым давать советы? И могу сказать, что этот ответ интересует очень многих застрявших в долларе. Кто расскажет правду? ;))

А если мал по малу… то все хорошо. Учту.

= все равно итогово плюсуют больше и больше.

Страховка несет убыток, а БА профит.

Купил на самом дне (по 9.03) 200 контрактов UVXY на общую сумму = 1 806 долларов. И стал впервые инвестором не опционов, а просто инвестором ультравикс етф.

Тоже неплохо.