SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. cfree0185

Грааль существует

- 06 января 2018, 03:41

- |

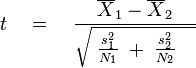

Все в формуле

отсюда.

А теперь от слов к делу:

1) значение показателя должно быть как можно больше. этого можно добиться увеличением числителя и уменьшением знаменателя.

2) числитель мы увеличиваем только тогда, когда выбираем самое «чистое» движение, т.е. среднее значение приращения цены в сделке у нас как можно больше по отношению к среднему приращению цены вне сделки. т.е. мы вырезаем самый жир из рынка.

3) знаменатель мы уменьшаем тогда, когда уменьшаем подкоренное выражение, а именно его первую составляющую, которая отвечает за среднеквадратическое отклонение приращений цены в сделке (на это мы можем влиять, а 2я составляющая это рынок). т.е. опять, чем чище движение мы берем, тем лучше. тем неслучайнее наш результат.

4) естественно чем больше у нас сделок в выборке самой торговой системы и стабильнее среднеквадратическое отклонение, тем лучше. на длительном промежутке времени у нас наше преимущество должно оставаться. а не теряться через какое-то время и как следствие этого происходит ухудшение среднеквадратического отклонения и падает итоговый показатель.

5) если мы выбираем некачественные входы, что приводит к разброду и шатанию размера каждого бара в сделке от среднего значения приращения, тем самым мы себе же ухудшаем нашу вероятность заработать или увеличиваем нашу вероятность потерять. именно поэтому если вы сидите и пересиживаете, и делаете это часто/постоянно (мотивируя это тем, что оно же все равно отрастет/упадет), то вы сильно ухудшаете свои шансы СИСТЕМНО, не случайно зарабатывать.

6) находясь слишком долго в сделке, когда приращения цен баров в сделке сильно отклоняются от среднего приращения цен баров в сделке, вы также сильно ухудшаете шансы СИСТЕМНО, не случайно зарабатывать.

7) и вывод из 5 и 6 — если у вас стоп существенно больше тейка, то у вас СКОРЕЕ ВСЕГО по определению шансы меньше СИСТЕМНО зарабатывать. статистика вещь упрямая и против. если стоп больше тейка, то система должна ловить широкие бары в сторону нашей сделки — только тогда формула будет давать как можно больше значение показателя — средний бар в сделке существенно выше среднего бара вне сделки, а разброс значений минимален.

8) на трендовом рынке все это будет работать лучше и проще понятное дело (есть явное смещение), а вот на боковике (где можно и нужно усреднить убыточную позицию, см пруфы от А.Г.) это видимо работает хуже и сложнее (сколько там % широких баров, которые прошивают боковик от границы до границы). но и на боковике у вас будут больше транзакционные издержки (больше убыточных сделок, счет пилит, комиссии, проскальзывания) и вообще потенциал прибыли меньше. пока на трендах зарабатываются самые большие деньги.

Подытожим — не надо сидеть долго и счастливо в тренде или контртренде, надо сидеть качественно. Поэтому важно следить за качеством сделок, возможностью ввалить в такие сделки как можно больше бабла. Это также подтверждает то эмпирическое правило, что не нужно жадничать на рынке (т.е. бери самое лучшее и уходи, не качай дисперсию результатов, не ухудшай системность и неслучайность). В итоге заработки будут стабильнее, т.к. статистика на твоей стороне.

отсюда.

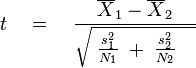

А теперь от слов к делу:

1) значение показателя должно быть как можно больше. этого можно добиться увеличением числителя и уменьшением знаменателя.

2) числитель мы увеличиваем только тогда, когда выбираем самое «чистое» движение, т.е. среднее значение приращения цены в сделке у нас как можно больше по отношению к среднему приращению цены вне сделки. т.е. мы вырезаем самый жир из рынка.

3) знаменатель мы уменьшаем тогда, когда уменьшаем подкоренное выражение, а именно его первую составляющую, которая отвечает за среднеквадратическое отклонение приращений цены в сделке (на это мы можем влиять, а 2я составляющая это рынок). т.е. опять, чем чище движение мы берем, тем лучше. тем неслучайнее наш результат.

4) естественно чем больше у нас сделок в выборке самой торговой системы и стабильнее среднеквадратическое отклонение, тем лучше. на длительном промежутке времени у нас наше преимущество должно оставаться. а не теряться через какое-то время и как следствие этого происходит ухудшение среднеквадратического отклонения и падает итоговый показатель.

5) если мы выбираем некачественные входы, что приводит к разброду и шатанию размера каждого бара в сделке от среднего значения приращения, тем самым мы себе же ухудшаем нашу вероятность заработать или увеличиваем нашу вероятность потерять. именно поэтому если вы сидите и пересиживаете, и делаете это часто/постоянно (мотивируя это тем, что оно же все равно отрастет/упадет), то вы сильно ухудшаете свои шансы СИСТЕМНО, не случайно зарабатывать.

6) находясь слишком долго в сделке, когда приращения цен баров в сделке сильно отклоняются от среднего приращения цен баров в сделке, вы также сильно ухудшаете шансы СИСТЕМНО, не случайно зарабатывать.

7) и вывод из 5 и 6 — если у вас стоп существенно больше тейка, то у вас СКОРЕЕ ВСЕГО по определению шансы меньше СИСТЕМНО зарабатывать. статистика вещь упрямая и против. если стоп больше тейка, то система должна ловить широкие бары в сторону нашей сделки — только тогда формула будет давать как можно больше значение показателя — средний бар в сделке существенно выше среднего бара вне сделки, а разброс значений минимален.

8) на трендовом рынке все это будет работать лучше и проще понятное дело (есть явное смещение), а вот на боковике (где можно и нужно усреднить убыточную позицию, см пруфы от А.Г.) это видимо работает хуже и сложнее (сколько там % широких баров, которые прошивают боковик от границы до границы). но и на боковике у вас будут больше транзакционные издержки (больше убыточных сделок, счет пилит, комиссии, проскальзывания) и вообще потенциал прибыли меньше. пока на трендах зарабатываются самые большие деньги.

Подытожим — не надо сидеть долго и счастливо в тренде или контртренде, надо сидеть качественно. Поэтому важно следить за качеством сделок, возможностью ввалить в такие сделки как можно больше бабла. Это также подтверждает то эмпирическое правило, что не нужно жадничать на рынке (т.е. бери самое лучшее и уходи, не качай дисперсию результатов, не ухудшай системность и неслучайность). В итоге заработки будут стабильнее, т.к. статистика на твоей стороне.

238 |

Читайте на SMART-LAB:

Итоги 2025 года и прогнозы от аналитиков «Финама»: рубль, нефть, драгметаллы и биткоин

2025 год был насыщенным для мировых рынков — он принес как неожиданные взлеты, так и острые падения. Аналитики «Финама» подвели итоги и...

18:14

теги блога cfree0185

- ES

- EUR USD

- eurusd

- gold

- NZDUSD

- S&P500

- S@P500

- USDRUB

- VIX

- армагеддон

- биржа

- биткоин

- волатильность

- выборы президента США 2016

- выборы США

- грааль

- гэпы

- дежа вю

- день сурка

- доллар США

- доходности

- ДУ

- евро

- заседание опек

- инфоцыгане

- кризис

- криптовалюта

- механизм трейдинга

- нефть

- новости

- обучение

- опрос

- опционы

- отбор акций

- оффтоп

- прогноз

- продажа

- психология трейдинга

- пузыри на рынке

- разгон депо

- разгон счета

- риски

- рынки

- саморазвитие

- секрет

- сентимент

- смартлаб

- субботнее

- технический анализ

- тильт

- торговые сигналы

- трейдинг

- трейдинг - скучная профессия

- убытки

- успех

- Фунт

- фунт доллар

- фьючерсы

- цифровая экономика

- шпильки

1. Он изначально оторван от объема. В нем нет такого показателя, как количество элементов за единицу времени

2. Выборочная дисперсия изначально не предполагает анализ объемов или количество элементов за единицу времени. Она используется только относительно цены.

3. Элементы выборки берутся только из узкого диапазона параметров индикатора из прошлого, что делает его практически не эффективным для прогнозирования.

Даже можно не анализировать с точки зрения математики, достаточно проанализировать визуально корреляцию между показаниями индикатора и будущим поведение цены.

Советую рассматривать в прогнозировании 3 фактора:

цена

объем

и они во времени

а не только одну цену.

Спасибо что ищите, но пока не нашли(((

Долго я отсеивал их по его рекомендациям. Оставил свое внимание на осцилляторах. Выдвинул идею для себя о возможном прогнозировании с использованием методом вероятностного прогнозирования. Определил методы обработки статданных, критерии. Потом много лет, используя наемный труд и свой, делал обработку статданных. И получил выводы в виде паттернов со статистикой их реализации в будущем, но всего по нескольким индикаторам. И с 2008 года стал их использовать в трейдинге, продолжая их анализ.

Вот такая долгая дорога у меня получилась. Но я даже не думаю о том, что нашел Грааль. Даже входя в сделки с вероятностью более чем 0,7, все равно порой оставшиеся неблагоприятные вероятности могут принести убыток. Можете сидеть и ждать, вероятность с каждой минутой увеличивается, как и уменьшается депо.

Как то само собой придумалась и стала эффективно давать профит методика усреднения. Потом уже, объединив, в своей системе практически все: ФА, ТА и другие виды анализов, стал более точен в своих прогнозах. И даже сейчас, когда процент моих прогнозов достаточно высок, не думаю, что найден это Ваш Грааль. Грааль — это абсолют. А все эти стратегии — вещи относительные и зависимы не от вас, а от великого множества людей, которые имеют свое, трудно прогнозируемое, мнение и возможности влиять на рынок.

Удачи в Ваших поисках.