Блог им. varog

Фундаментальный анализ компании на примере AEIS

- 25 августа 2017, 13:35

- |

Решил поделится некоторыми мыслями, как я оцениваю компанию, по так называемому фундаментальному анализу, на примере одной компании, в которую инвестировал в прошлом году. Надеюсь, эта информация окажется для вас полезной.

Это компания Advanced Energy Industries, Inc. (AEIS), которая вместе со своими дочерними компаниями разрабатывает, производит, продает и обслуживает оборудование для преобразования и контроля мощности, которые преобразуют энергию в различные используемые формы.

1. Имеет ли компания долгосрочное конкурентное преимущество?

Да, компания одна из старейших на этом узкоспециализированном рынке (с 1981 года) и по сей день показывает выдающиеся результаты.

2. Понимаете ли вы продукт компании?

Компания преобразует различные виды энергии в электричество. Я не техник, но могу понять, что в настоящее время существует огромное количество альтернативных видов энергии, которую нужно преобразовать в универсальный вид, который можно передать. Поэтому основную концепцию бизнеса компании понять довольно легко.

3. Не потеряет ли компания свое преимущество на рынке в ближайшие десять лет?

Наоборот, я думаю что актуальность вопроса преобразования энергии будет только расти.

4. Занимается ли компания бизнесом только в своей сфере компетенции?

Да, это основное направление, причем довольно узкоспециализированное.

5. Какая у компании история прибыли на акцию и какие темпы роста?

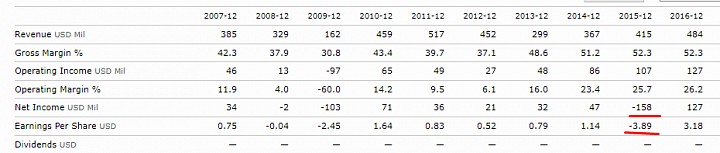

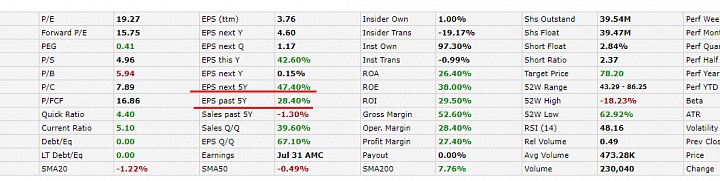

На сайте finviz мы находим, что темпы роста за последние пять лет были 28.40% (EPS past 5Y), а на сайте morningstar мы видим, что они были стабильны кроме 2015 года. Рассмотрим этот момент подробнее.

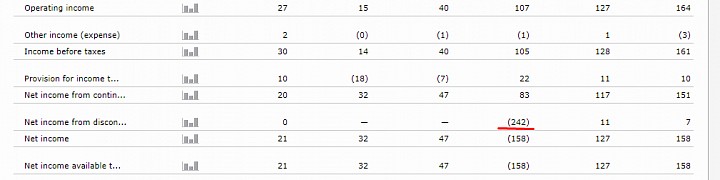

Идем в отчет о прибылях и убытках и видим, что основной убыток пришелся на Net income from discontinued operations, убыток от прекращенной деятельности. Возможно, это было закрытие нерентабельного или неперспективного производства, обычно это неплохая новость, так как не связана с операционной деятельностью и может положительно повлиять на дальнейшее развитие.

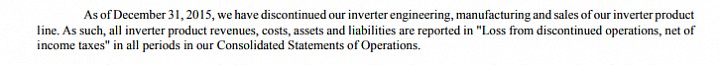

Чтобы убедиться, идем на сайт компании или на любой другой сайт, где можно найти ежегодный отчет, содержащий 10-K и смотрим, что там написано по этому поводу. Пишут, что так и есть — прикрыли подразделение инверторов. В целом, как вы видим из следующего года, это довольно неплохо отразилось на прибыли и рентабельности, так что ничего страшного, анализируем дальше.

6. Имеет ли компания постоянно высокую рентабельность собственного капитала?

Как мы видим, за исключением того же 2015 года имеет, причем отличную. На конец 2016 ROE было 38,88%, это более чем в два раза выше чем нам нужно.

7. Имеет ли компания постоянно высокую рентабельность валового капитала?

Для этого берем Income before taxes (128mln) из Income statement и делим на Total liabilities and equity (572mln) получаем 22,4% это тоже гораздо выше минимума в 12% и этот показатель довольно стабилен.

8. Насколько большая задолженность у компании?

Ее у компании вообще нет. Фантастика.

9. Выкупает ли компания свои акции на рынке?

В отчете о движении денежных средств видим из строки Common stock repurchased, что в этом году не выкупались, но в прошлых это случалось. Хорошо. Проверим еще по количеству акций в обращении. В отчете income statement видим, что последние два года количество Weighted average shares (diluted) одно и тоже, двигаемся дальше.

10. Растет ли стоимость продукции компании вместе с инфляцией?

Посмотрев несколько квартальных отчетов по количеству выпущенной проданной продукции и выручки о ее реализации мы находим, что стоимость продукции растет, примерно на 8-12% в год, это гораздо выше инфляции.

11. Необходимы ли компании постоянные траты за обновление оборудования?

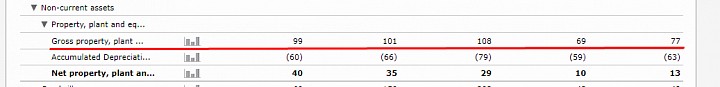

Из строки Property, plant and equipment видим, что обязательства имеют нисходящий тренд, это отлично, чем меньше затрат на поддержание и покупку оборудования, тем больше прибыли.

12. Сможет ли компания в случае экономического кризиса или каких-либо непредвиденных событий быстро восстановится?

Учитывая, высокую рентабельность и отсутствие долгов, а также длительную историю на рынке, я думаю вероятность этого очень большая.

13. Какая текущая доходность акции и больше ли она гособлигаций?

Последние данные по EPS 3.76, а стоимость акций 70,52, значит доходность акций составляет 5,3%, доходность 20-летних бондов 2,32%. Все ок

14. Какова будущая доходность и стоимость компании?

Для ответа на этот вопрос придется применить ряд математических действий:

а) Посчитать среднюю рентабельность на собственные средства за последние 5 лет. Как мы уже знаем она не должна быть ниже 15%, в нашем случае это 25,4% (из-за списания подразделения в 2015 году, мы не стали учитывать этот убыток, так как он не относится к операционной деятельности). Вычтем из нее размер среднего дивиденда за этот период. Их не было, так что вычитать нечего.

б) Возьмем балансовую стоимость компании (stock equity) и применим к ней сложный процент за пять лет с учетом вышеуказанной ставки 25,4%. Мы получим значение 392*1,254^5=1215,5 млн. долл.

в) Далее, чтобы определить будущую стоимость акций компании, поделим будущую балансовую стоимость 1215,5 млн. на количество акций 39,5 млн. и получим будущую балансовую стоимость на акцию 30,8 долл. После этого умножим ее на среднюю рентабельность собственного капитала (25,4%) и получим будущую прибыль на акцию 7,8 долл. После этого умножим это число на среднее значение P/E за последние несколько лет (исключая совсем уж большие и отрицательные значения) (17,0) и получим будущую цену на акции компании 7,8*17=132,6 долл.

г) Зная будущую цену на акции 132,6 долл. и текущую 70,5 долл. можем посчитать ежегодную доходность акции. Это корень пятой степени из 132,6/70,5 минус единица. Это равно 13,5%. Это выше, чем среднегодовая доходность SP500 в размере 9,6%, так что данная акция неплохим вариантом для инвестиций с точки зрения доходности.

Как вы можете видеть в данном случае finviz предлагает ориентироваться на рост (EPS next 5Y) в 47,4%, а не как мы на 25,4%. Я не думаю, что стоит полагаться на столь бошьшой оптимизм, так как он взят из результатов последних двух лет, а это далеко не показатель.

15. Какой рост прибыли на акцию был в прошлом у компании?

Как вы видим из той же картинки выше, что EPS past 5Y было 28,4%, что просто прекрасно, хорошо росла в прошлом и высокая вероятность, что будет расти в будущем.

Резюме: Это отличная компания, которую я брал еще в 2016 году по 44,16 и продал в этом по 74,06 о чем я писал еще в мае. На текущий момент мне хотелось бы видеть P/E немного поменьше и соответственно цену за акцию примерно по 60-65.