Блог им. goryinyich

Апдейт модели LQE за Март'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2017, 22:09

- |

Результаты консервативной количественной инвестиционной модели LQE (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за март. В целом март был для модели не слишком удачным, как и для американских стоков, которыми (в основном) она торгует:

weight monthly.ret

XLY 0.082 1.39

XLP 0.073 -0.49

XLE 0.000 -2.32

XLF 0.128 -4.63

XLV 0.123 -1.54

XLI 0.110 -1.45

XLB 0.072 -0.16

XLK 0.066 1.24

XLU 0.057 0.35

IYZ 0.000 -1.38

VNQ 0.000 -1.21

SHY 0.000 0.23

TLT 0.151 1.14

GLD 0.138 1.03

Предыдущие веса были опубликованы утром 3-го марта, соответственно доходности приведены за период с закрытия 3-го марта до закрытия 31-го марта.

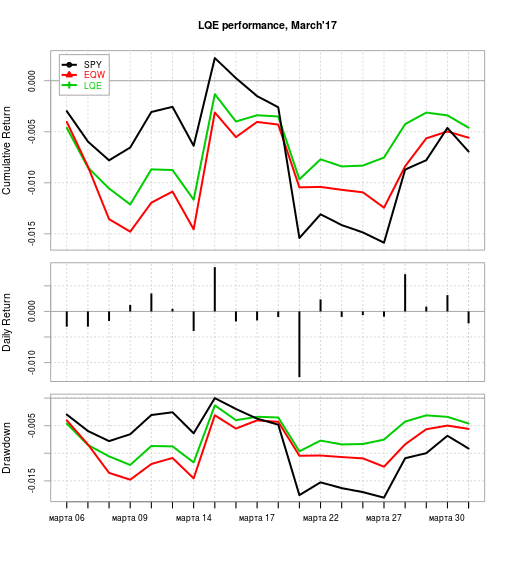

Корреляции между весами и ретурнами положительны (8.2%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.69%), EQW — (-0.56%), LQE — (-0.46%). В целом модель перформила в марте в рамках своего риск-ретурн профиля.

Вот позиции модели на начало апреля (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

XLY 0.179 XLP 0.153 XLE 0.000 XLF 0.114 XLV 0.095 XLI 0.000 XLB 0.000 XLK 0.129 XLU 0.085 IYZ 0.000 VNQ 0.000 SHY 0.000 TLT 0.142 GLD 0.103

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

Петя Кукушкин, пробовал. Но эта модель не творит чудес — по сути, она дает возможность получить апсайд определенного рынка (или чуть лучше), существенно (раза в 2-3) порезав даунсайд.

В долгосрочный рост американского рынка я верю — поэтому и торгую эту модель на нем (кроме того, она на нем хорошо работает).

Другим же странам, погрязшим в популизме — не до капитализации их рынков, поэтому и среднемировой индекс, если посмотреть — болтается как известная штука в проруби, со средним ретурном за последние лет 10 не сильно больше 0% годовых и просаденью 60%. Ну эта модель сделает 5% годовых с просаденью 20-30% — не то соотношение риск-ретурн, за которым я охочусь.