Блог им. FateevVV

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

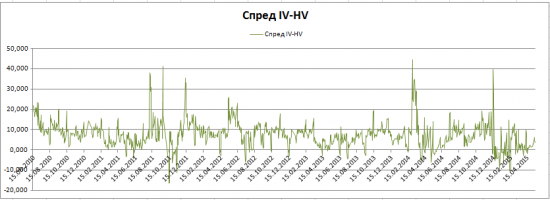

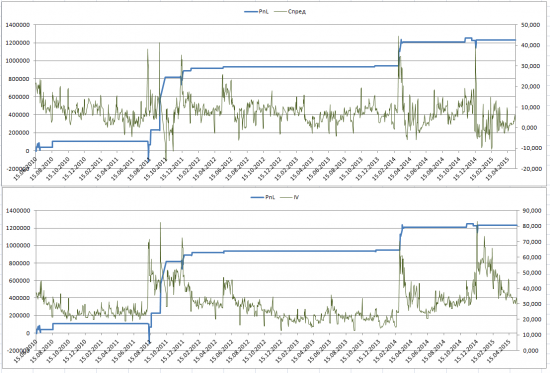

Посчитаем разность между IV и HV и построим график этого спреда

Посчитаем среднее значение этого спреда, он равен 7,6%. Получается, что IV в среднем больше HV на 7,6%.

В итоге если покупать стредл на центральном страйке в начале жизни опциона и каждый день выравнивать фьючем то результат как бы намекает на слив.

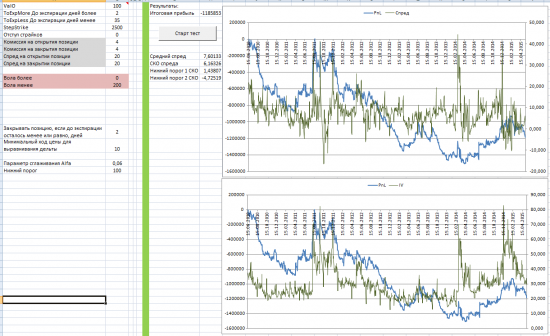

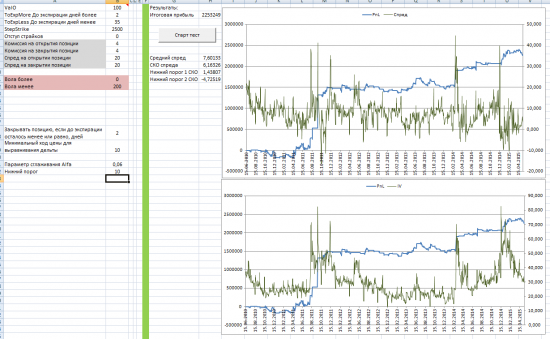

Вот результат теста RI с 15.06.2010 по 14.05.2015:

Так и есть, депозит мчится вниз.

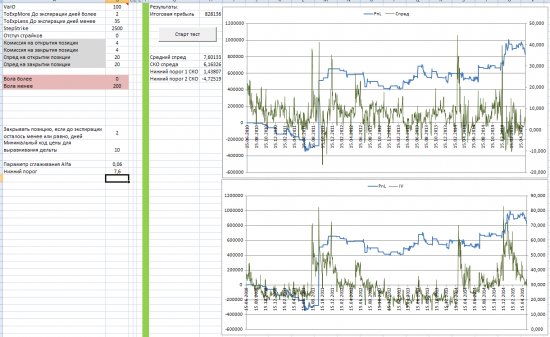

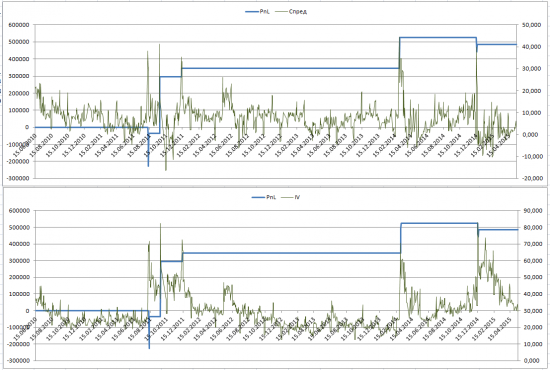

А вот что будет, если входить в позицию когда спред менее среднего значения 7,6 % (сдесь и далее выходим из позиции если спред более этой величины):

Уже гораздо лучше.

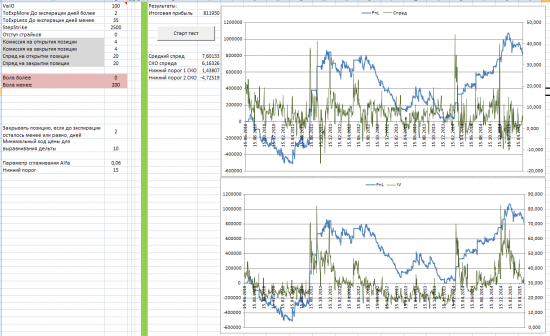

Продемонстрирую скрины с разными настройками порога спреда.

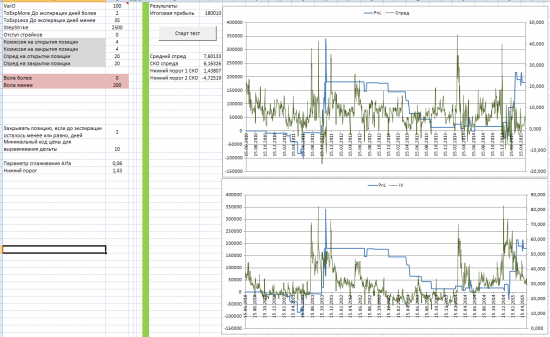

Спред равен 1,43 %

Спред равен 10 %

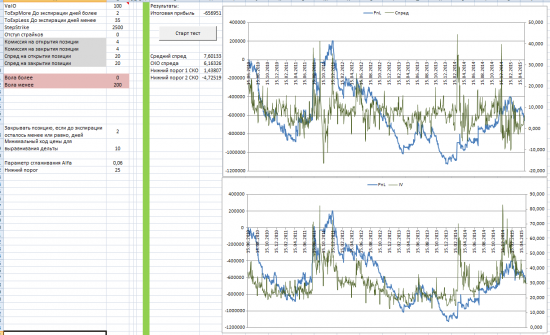

Спред равен 15 %

Спред равен 25 %

Из выше приведенных скриншотов можно сделать вывод, что оптимальная зона спреда лежит гдето в районе 7...10 %. Тоесть надо открывать покупать стредл если спред менее 7...10 %.

Большие значения пропускают очень дорогую IV и результат начинает приближаться к исходному убыточному варианту. А очень малые значения спреда делают сделки очень редкими, что тоже ухудшает итоговый результат.

Теперь хотелось бы взглянуть на проданный стредл. Протесрируем проданный стредл на центральном страйке и каждый день будем выравнивать дельту фьючем. Будем входить только тогда когда спред более определенного уровня, выходить из позиции если спред опустился ниже этого уровня.

Дабы не смущать «опционную молодеж» возможными прибылями от этой высокорисковой конструкцией посмотрим только на те параметры которые меня заинтересовали.

Спред равен 15 %

Спред равен 25 %

Если посмотреть на последний рисунок, то можно увидеть, что система четко отловила все пики IV выше 60%. Или по другому, при черных лебедях в экстремальных точках IV становиться более HV на величину более 25%.

Итак, какие я делаю выводы (все цифры применимы только к вышеприведенным формулам и параметрам):

1. Данный материал можно рассматривать как фильтр для покупки стредла или подобной конструкции, ну например мои любимые календари. Думаю все равно должна присутствовать какая то идея почему нужно купить стредл, ожидаете вы повышение IV или намечается какой то шухер или какие то ваши математические расчеты.

2. Рассматривать покупку стредла стоит только если спред менее 10 %.

3. Если спред разошелся более 15...20 %, то можно ждать скорого экстремума по IV.

4. Я считаю, что сравнивать все таки надо не IV и HV, а сначала рассчитать расстояние которое получается на следующие сутки от центра до пересечения профиля прибыли диаграммы с нулевой доходностью. Перевести это значение в годовую волатильность и уже её сравнивать с HV. В прочем может получиться так, что результат получиться одинаковый и тогда я естественно буду использовать IV для сравнения. Это я поэкспериментирую в дальнейшем.

5. Можно конечно использовать данный материал и как готовую систему, но тогда её надо раскидывать на большое количество инструментов. Я уверен, что на опционы на акции она будет работать лучше.

Жалко что у нас лишь 3-4 ликвидных инструмента, это максимум, реально 2. Вот на Америке, думаю, можно было бы развернуться ;)

Для меня данный материал лишь толчек к дальнейшим исследования...

Да, чуть не забыл, ради такого дела я стал изучать язык QLUA. В общем написал индикатор HV для КВИК, надеюсь как его установить все знают? Работает на следующих интервалах 1 минута, 5 минут, 15 минут, 1 час, 4 часа, день и неделя.

Выглядит в КВИК так (параметр Alfa=0,06)

Скачать индикатор исторической волатильности для КВИК можно тут.

Здравая критика и коментарии приветствуются.

С уважением Фатеев Виктор!

LOL намёк понял?

Pobeditel, стреддл — конструкция для торговли волатильностью и пытаться торговать ею дельту — маразм

вот пут/колл спредами уже можно, но набирать позу геморно

— 1.5 года без прибыли в убытках

— рост в основном за счёт «Крымских гэпов»

Что делать? Выравнивать дельту с умом вручную (как минимум).

думаю такой волы мы уже не увидим.

1. Выбор инструмента. Ри, си, микс имеют разный характер. Валюта более трендовая, индексы наоборот.

2. Сетапы на вход. Спред hv-iv, реперные точки на рынке (здесь поможет опыт направленной торговли БА)

3. ТП. Опыт показывает, что из подобных стратегий выскакивать нужно быстро. Если у вас есть ТП, это сильно увеличит доходность системы

4. Метод дельта-хеджа. Через определенное кол-во пунктов, раз в день, учитывая трендовость актива и т.д.

5. Срок до экспирации. Стратегия за месяц и за неделю до экспиры будет сильно различаться.

6. Риск-менеджмент. На покупку волы требуется маленькое ГО, поэтому если перебрать и рынок встанет для счета может быть очень больно

НапИшете как календари торгуете? — интересно очень почитать, ну и также про IV/HV если надумаете поделиться опытом здесь — также не менее интересно.

Еще раз спасибо!

Где вы берете HV вы подробно рассказали, все понятно. За индикатор отдельное спасибо. Пока не смог его приладить, но разберусь. Вопрос, где вы брали историческую IV?

IV я рассчитываю по формуле из коэффициентов S A B C D E T, которые предоставляет биржа. Тоесть можно посмотреть IV любого страйка за любой день на истории.

1. Как и где транслирует биржа эти коэффициенты?

2. Где посмотреть формулу для этих коэффициентов?

Заранее благодарен.

А вот с потоком данных да еще и исторических не разобрался где брать.

Индикатор запустил. Но понять, что он показывает не могу :). Явно не то, что у Вас на картинке.

Поделитесь)