Блог им. option-systems

Фонд, который делает альфу. 2016 год.

- 20 апреля 2016, 21:44

- |

«…наш главный и единственный конкурент – индекс ММВБ.

Будем работать лучше индекса — победа в конкурентной гонке будет следствием…»

Василий Соловьев, Председатель Правления УК «Арсагера» на совещании Дирекции по инвестициям

Пару лет назад я писал про ПИФ, который делает альфу: часть 1 и часть 2

Думаю, стоит обновить данные и проанализировать работу фонда ОПИФА «Арсагера – фонд акций» еще раз.

После моего перехода на работу в УК Арсагера — данный инструмент станет основным объектом моих инвестиций. У меня есть еще паи интервального фонда «Арсагера – акции 6.4», это как я называю – фонд перспективных инвестиций. Вот тут ранее более подробнее – часть 1 и часть 2

Теперь смещение будет в сторону именно фонда, который делает альфу – «Арсагера –фонд акций», где состав активов более сбалансирован по рискам. Думаю, соотношение 2:1 между «Арсагера – фонд акций» и «Арсагера – акции 6.4» будет разумным.

Про выгоды ПИФов хорошо написано вот тут - Выгоды от ПИФов...

А теперь посмотрим, что за «альфа» и сколько её в этом фонде?

Для себя я принял, что «альфа» — есть мерило качества работы любого управляющего. Т.е. превышение доходности фонда над бенчмарком. Для этого и нужны управляющие, иначе проще вложить в индексный фонд.

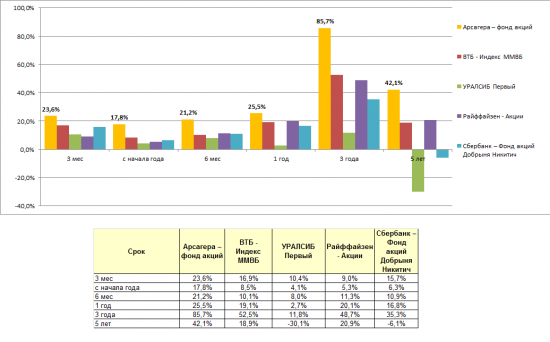

Далее «альфу» я буду искать, как разницу между доходностью активно-управляемых фондов (помимо ОПИФА «Арсагера – фонд акций» для сравнения взял еще 3 крупных фонда известных УК - «Сбербанк – Фонд акций Добрыня Никитич», «Райффайзен – Акции», «Уралсиб Первый») и индексным фондом «ВТБ — Индекс ММВБ».

Для расчета «альфы» беру именно индексный фонд, так в его результате уже учтены дивиденды и минимальные комиссии (правда, в России индексный фонд не так дешев, как на Западе, вопрос комиссий затрону еще далее). «ВТБ — Индекс ММВБ» — самый крупный индексный фонд в России, как бенчмарк его вполне можно принять.

Посмотрим результаты фондов. Расчет делал на основе данных на http://investfunds.ru/

Сразу замечу, что стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Изменения за 1 мес., 3 мес., с начала года, 6 мес., 1 год, 3 года, 5 лет (данные на 15 апреля 2016 года)

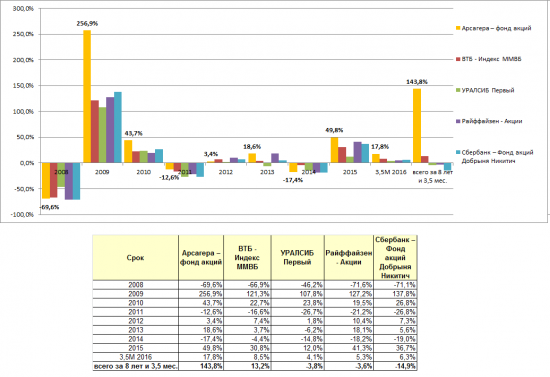

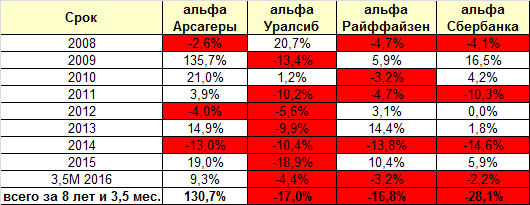

Результаты по годам

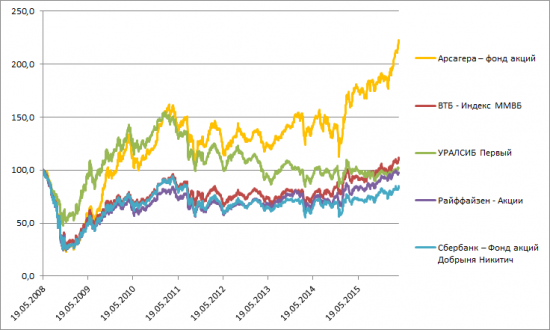

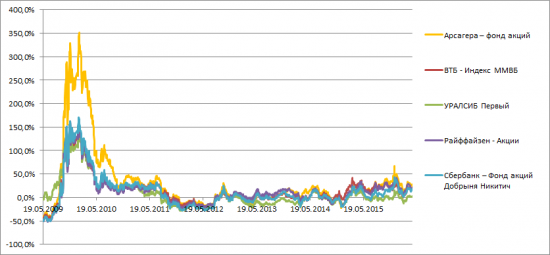

100 рублей вложенные 19 мая 2008 года

Уралсиб до середины 2011 года был сопоставим с Арсагерой, но потом стал отставать. Все фонды, кроме фонда Арсагеры хуже индексного фонда.

График выше сразу объясняет отношение к сфере коллективных инвестиций. УК Арсагера заметно выделяется из общей массы конкурентов, оставив позади, в том числе и индексный фонд. Я думаю, понятно, почему я инвестирую только в паи УК Арсагера, и ни за что не стал бы это делать в паи других УК.

«Альфа» по годам…

На этом в принципе, можно и закончить рассказ – УК Арсагера делает «альфу» более стабильнее своих конкурентов.

Но стандартные значения изменения за последние 1 мес., 3 мес., с начала года, 6 мес., 1 год, 3 года, 5 лет (данные на 15 апреля 2016 года) – считаю непоказательными в полном смысле, так как существует большой элемент случайности в этом результате и нельзя увидеть полной картины.

Нужно посмотреть результаты не для одной точки (15 апреля 2016), а для множества точек прошлого. Ведь долгосрочные инвестиции зачастую осуществляются по принципу регулярных инвестиций. Важно как раз значение «средней альфы». Это в итоге определяет результат регулярного инвестора.

Отрезок для анализа взял с 19 мая 2008 по 15 апреля 2016 года (8 лет без одного месяца)…

Специально взял такой «трудный отрезок» для ПИФов (с максимума 2008 года). Интересно посмотреть, как сработали управляющие в столь сложных условиях.

Разница между доходностью пая и бенчмарком (паем индексного фонда «ВТБ — Индекс ММВБ») – это и есть «альфа»! У меня она выражается в разнице доходности в процентных пунктах (т.е. например +10% — пай, и +2% — ВТБ — Индекс ММВБ, то альфа будет равна +8%).

Посчитал альфу на нескольких окнах (1 год, 3 года и 5 лет) для каждого дня

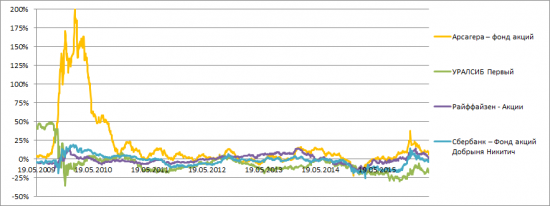

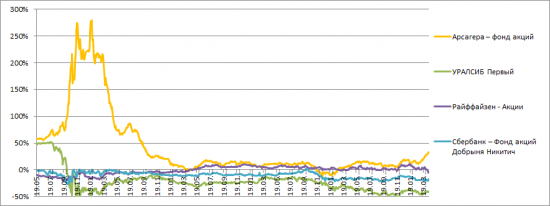

График доходности за 1 год

и альфа на годовом окне

Средняя альфа на годовом окне у УК Арсагера +19,3%, «Сбербанк – Фонд акций Добрыня Никитич» -2,2%, «Райффайзен – Акции» -0,5%, «Уралсиб Первый» -6,3%.

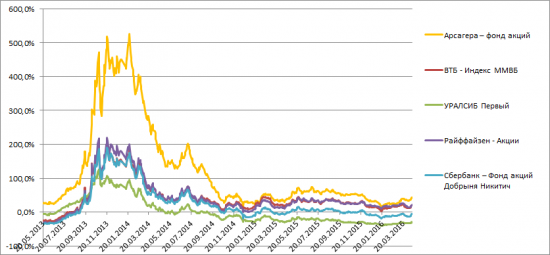

График доходности за 3 года

и альфа на 3-х летнем окне

Средняя альфа на 3-х летнем окне у УК Арсагера +42% (в годовых, сложным процентом +12,2%), «Сбербанк – Фонд акций Добрыня Никитич» -10% (-3,5%), «Райффайзен – Акции» -1% (-0,35%), «Уралсиб Первый» -22% (-8%).

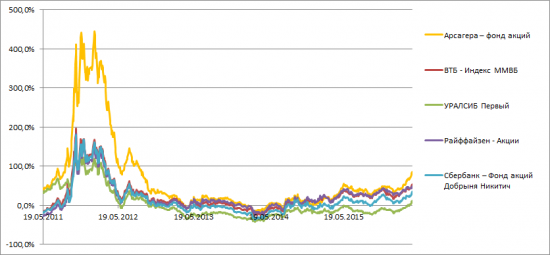

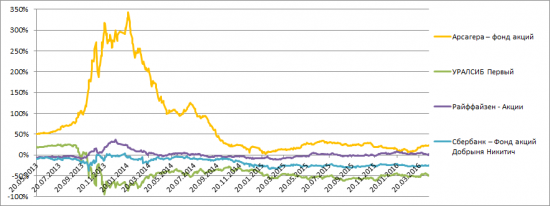

График доходности за 5 лет

и альфа на пятилетнем окне

Средняя альфа на пятилетнем окне у УК Арсагера +78% (в годовых, сложным процентом +12,4%), «Сбербанк – Фонд акций Добрыня Никитич» -18% (-3,8%), «Райффайзен – Акции» +1% (+0,16%), «Уралсиб Первый» -41% (-10%).

Замечу, что очень полезно посмотреть именно такие графики доходности и результатов работы ПИФов в сравнение с бенчмарком на длинном отрезке, чтобы сделать какие-то выводы по профессионализму управляющих.

Правда, есть один момент, который стоит учитывать. Каким путем получен данный результат? Это случайность или закономерность? Есть ли система управления капиталом, или каким-то неведанным путем управляющие покупают активы в портфель ПИФа.

Но в любом случае, графики всё говорят, тут добавить уже нечего. УК Арсагера лучше мастодонтов сферы управления.

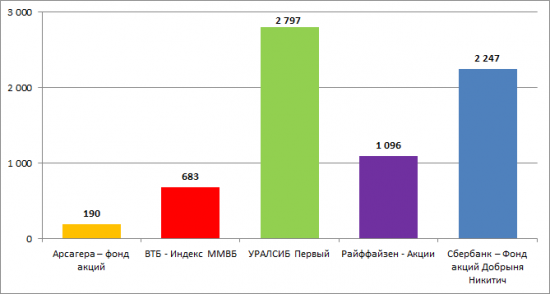

Для сравнения, СЧА данных фондов, млн. руб. на 15 апреля 2016 года

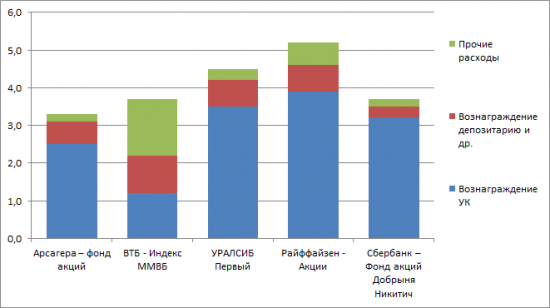

Можно еще сопоставить уровень комиссий, которые взимают УК с пайщиков (они уже учтены в цене пая)

*Прочие расходы могут быть меньше, тут указано максимальное значение по данной статье расходов.

Довольно показательная вещь – результат для пайщиков и комиссия УК обратная величина! Чем меньше комиссия, тем лучше результат для пайщиков. В УК Арсагера она наименьшая среди представленных фондов.

В любом случае, уровень комиссий в России чрезмерно высок. Их нужно снижать! УК Арсагера, даже имея одну из наименьших комиссий для фондов акций, понимает это и закладывает вектор снижения комиссионного вознаграждения. Уже писал об этом ранее про Бизнес-план на 2016-2018 гг.

Даже у «вроде бы дешевого» индексного фонда уровень комиссии может быть выше комиссии УК Арсагера. Чтобы точно узнать уровень реальных комиссий нужно смотреть отчетность УК. Но для анализа уровня комиссий приемлемо знать максимальные уровни.

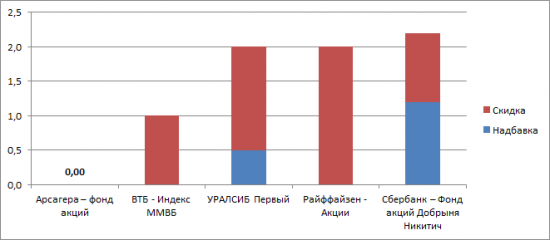

Плюс еще можно сопоставить надбавки и скидки, тут у каждой УК свои условия. Сравню скидки и надбавки, если размер инвестиций в сумме 30 000 руб. и время удержания 1 год.

Вот так, кто-то платит за имя, а кто-то зарабатывает!

Но то, о чем стоит повторить еще раз – это система управления, именно она дает преимущество, и ту самую «альфу» на длинном отрезке. График стоимости паев, превосходство над бенчмарком – это не причина, а следствие работы системы управления капиталом.

И самое главное, что решение принимаешь ты не в левой части графика, а именно сейчас, и только система управления может быть залогом будущего преимущества над рынком!

Мне больше ничего и не надо, у меня всё есть: регулярный доход (зарплата) и, как следствие, регулярные вложения, альфа, сложный процент и время – это залог успеха долгосрочного инвестора и его финансового благополучия!

Я доволен. А люди пусть говорят…

Успешных инвестиций!

P.S. В эту субботу 23 апреля 2016 года в 13 часов в г. Санкт-Петербург на Петербургском инвесторе можно послушать мастер-класс Председателя Правления ОАО «УК «Арсагера» Соловьева Василия. Рекомендую!

Поскольку я являюсь членом совета директоров УК, а также сотрудником компании необходимо добавить обязательный блок согласно законодательству:

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Правила ЗПИФ недвижимости «Арсагера — жилищное строительство» зарегистрированы ФСФР России: 0402-75409534 от 13.09.2005. Правила ЗПИФ недвижимости «Арсагера — жилые дома» зарегистрированы ФСФР России: 0852-75409273 от 14.06.2007. Правила ОПИФ акций «Арсагера — фонд акций» зарегистрированы ФСФР России: 0363-75409054 от 01.06.2005. Правила ОПИФ смешанных инвестиций «Арсагера — фонд смешанных инвестиций» зарегистрированы ФСФР России: 0364-75409132 от 01.06.2005. Правила ИПИФ акций «Арсагера — акции 6.4» зарегистрированы ФСФР России: 0439-75408664 от 13.12.2005. Правила ОПИФ облигаций «Арсагера — фонд облигаций КР 1.55» зарегистрированы Службой Банка России по финансовым рынкам: №2721 от 20.01.2014. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами: № 21-000-1-00714 от 06.04.2010 без ограничения срока действия. Лицензия ФСФР России на осуществление деятельности по управлению ценными бумагами: 078-10982-001000 от 31.01.2008 без ограничения срока действия.

ОАО «УК «Арсагера»

Санкт- Петербург, ул. Шателена, д.26А, БЦ «Ренессанс», 8 этаж

Тел.: (812) 313-05-30, факс: (812) 313-05-33

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

а чего не сравнили с частником который купил бы сам акции входящие в индекс? ему бы не пришлось платить за управление, при том и налоги бы не платил так как просто бы держал акции больше 3 лет

и вы сравниваете с другими фондами, а размеры капитала в управлении сопоставимы? ведь наверное есть разница управлять 100 мил. руб. или 10 млрд. руб.

Я нашел хорошую УК для своих средств — мне сказочно повезло, тут больше добавить нечего.

А по частнику — какой результат бы получился у частника? близкий к индексу, если бы он покупал по индексу — т.е. близкий к ВТБ, я привел это значение.

Тут еще более важная проблема — сами акции — не отвечают своим функциям. Рынок стагнирует уже долгий период. Надеюсь, что будет меняться к лучшему.

ПИФы — вещь хорошая, я сам пользуюсь. Если, кто не хочет — не надо.

простому человеку сложно этим самим заниматься, и кстати, даже человеку в теме, проще через ПИФ делать. Аспектов очень много — диверсификация (я на 20 тыс. руб. сразу весь портфель покупаю), налоги, управление и т.д.

Александр Шадрин, вот и я о том, дорого

не вижу чем проще то? открыть счёт у брокера легко, купить через квик — легко, налоги? а брокер зачем, управление? раз в квартал посмотреть состав индекса и что то докупить на дивы - много ума не надо, ну единственное это конечно на 20 т. руб. индекс не купишь, ну для начала можно купить только наиболее ликвидные акции

мне кажется частник благодаря отсутствию комиссии за управление и налоговым льготам (сейчас напимер ИИС), сделает любой фонд, ну или почти любой

как по вашему?

можно и самому, конечно, поуправлять, история коллективных инвестиций к этому привела, но не факт, что доходность у частника будет выше — он же не изучает по 8 часов в день и 5 дней в неделю все акции, чтобы выбрать лучшие. Покрытие не то будет.

Но кто хочет — почему нет.

смысл теорию считать, интересна практика.

ПИФ вообще не платит никаких налогов, а если Вы его продержите 3 года, то и вас не будет налога.

P.S. Вообще очень круто, знал про налоги внутри года, но не знал, что с дивидендов вообще налоги не платятся.

Фонтаны, Аничкин мост, Эрмитаж, прогулка по каналам и Арсагера :)

УК Арсагера — открытая компания. Вся информация есть.

Проблема не в Арсагере, а в российском рынке. Но кто видит перспективы в российском рынке сейчас — присоединится в команде профессионалов разумный шаг.

Не устал рекламными лозунгами со мной разговаривать. Я же не ваша аудитория вроде как. ;-)

А то, что в плюсе пиф это хорошо. Только ведь Арсагере нужно забирать клиента у банка, а не у Мосбиржи, где ядро фанатов. Для клиентов банка альфа не важна, они мало в этом понимают, альфа мерило для индустрии, людям нужен перевес постоянный над безриском (максимальные ставки по вкладам). И перевес этот должен быть существенным, а не то, что херакс… и -70% за год, как у Арсагеры в 2008 году.

Альфа — это лишь следствие, причина — правильная система управления капиталом, не лудомания, чем болеет вся индустрия.

Я же приводил данные по годам, а 2016 год — это 3,5 мес. только

Выбран самый худший отрезок и сравнение с индексным фондом и известными фондами. По этому есть вопрос?

Смысл поста в изучении качества управления. На отрезках роста УК Арсагера работает еще лучше, 2009 год — доказательство. Разве остальным кто-то мешал сделать такой же эксцесс.

Замечу, что статистики мало, лет через 12 можно, статистику за 20 лет сделать. Как думаете, кто будет лидером?

если учесть индекс и конкурентов, и 2008 год! это плохо или хорошо. Мне нужна альфа к индексу и всё. Из-за этого и инвестирую в фонды Арсагеры.

взят самый неудобный отрезок. сколько раз это еще написать?

то что все другие фонды и индексный фонд в минусе ничего?

«Стоимость паёв может увеличиваться или уменьшаться ....» и т.д.

Остальное от лукавого. У меня в лифте до сих пор висит реклама от Максвелла капитал с их охранительной доходностью.

Пост классный, Александр, можешь осветить какой нибудь ваш пиф поподробнее, в виде поста, было бы интересно.

Присоединюсь к коменту Голякова Алексея.

Сейчас модно стало регистрироваться при помощи Госуслуг, можно в эту сторону посмотреть, но по большому счёту пиф должен покупаться на бирже.

Я бы прикупил один из ваших ПИФ — ов, НО в Питер для этого я не поеду уж извеняйте )

СЧА ПИФ составляет

не менее 150 млн. руб.,

СЧА ЗПИФ,

относящихся к категории

фондов недвижимости

составляет

не менее 250 млн. руб.

Это из правил ММВБ. Из трех открытых фондов Арсагеры только фонд акций проходит. Смешанные инвестиции и облигации пока не дотягивают по капитализации.

Фонд недвижимости торгуется. но ликвидность низкая, спрэды большие.

ПИФАрсЖС Арсагера- жилищное строит. ПИФ RU000A0JC5V1 МБ ФР: Т+ Паи TQIF 1.000000 21.04.2016 RU000A0JC5V1 0402-75409534

это то, что сейчас торгуется. Остальные на бирже не доступны на даннный момент.

Его было очень выгодно покупать лет несколько назад, когда он торговался с бешеным дисконтом. Я купил приличное количество в среднем за треть цены. Сейчас такого дисконта нет, перспективы недвижимости сами оценивайте.

Хотя замечу, что инвестирую в фонды Арсагеры у вас куда больше шансов быть в плюсе чем заработать на бирже спекуляциями, а уж сколько времени и нервов сбережете…

фонд «Акции Мира» будет интервальным.