SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift

Каковы наши шансы обыграть индекс?

- 28 декабря 2011, 23:34

- |

Читал когда-то исследования такого типа, но сам никогда не пробовал. В виду жаркой дискуссии про уровни решил попробовать. Итак, вопрос, на самом деле весьма интересный – о том, как оценивать качество работы трейдера. Исходное предположение заключается в том, что среди множества абсолютно случайных стратегий на достаточно длительном интервале времени, найдутся такие, которые совершенно случайно обыграют индекс. Вопрос в том, какова вероятность этого события.

Возьмем индекс ММВБ за год с 27 мая 2010 по 27 мая 2011 года. И смоделируем два класса случайных стратегий (условно быстрые и медленные). Быстрая стратегия заключается в том, что мы ежедневно кидаем монетку и если предыдущая позиция нулевая, то при выпадении орла мы покупаем индекс, а при выпадении решки ничего не делаем. Если предыдущая позиция длинная, то при выпадении орла мы продаем длинную позицию, если решка – ничего не делаем (продолжаем удерживать лонг). Короткие позиции не открываем.

Медленная стратегия заключается в том, что мы бросаем специальную монетку с 20 гранями (или просто генерируем случайное число от нуля до ста). Далее, если предыдущая позиция нулевая, то при выпадении числа меньше 20 мы покупаем индекс, в противном случае ничего не делаем. Если предыдущая позиция длинная, то при выпадении случайного числа меньше 20 мы продаем длинную позицию, иначе -продолжаем удерживать лонг.

Первый класс стратегий моделирует бестолкового спекулянта, которому хочется торговать каждый день. Второй класс стратегий больше похож на бестолкового спекулянта, у которого нет времени смотреть на рынок каждый день и он делает это в среднем раз в месяц. Каковы их шансы обыграть индекс по доходности? Моя интуитивная предварительная оценка была около цифры 5 %. Однако, реальность превзошла мои ожидания. Для того, чтобы вычислить вероятность нам на самом деле надо просто перебрать все возможные варианты таких стратегий на истории, причем их количество конечно, хотя и очень велико. Мне лень, конечно, перебирать все варианты, поэтому я ограничился пятьюдесятью стратегиями в каждом классе. Этого уже достаточно, чтобы получить искомую оценку.

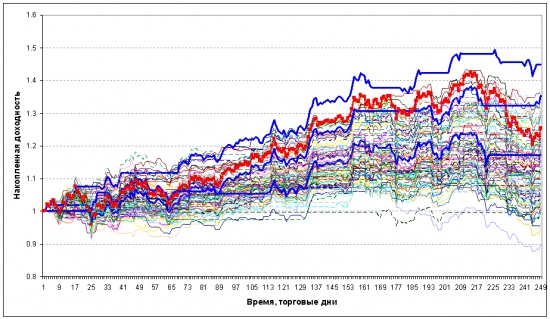

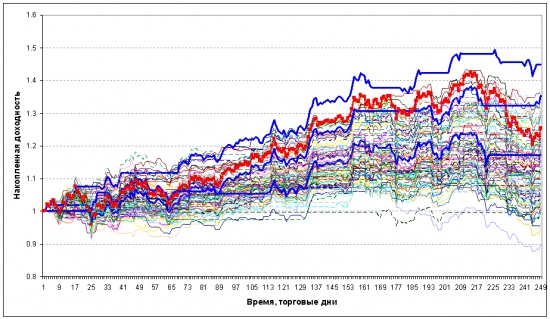

Результаты всей сотни на рисунке. Красным нарисован сам индекс:

Видно, что как и ожидалось, большинство стратегий индексу таки проиграли. Однако, среди них есть вполне внятные картинки (в частности три выделенные жирным синим шрифтом), которые вполне можно принять за работу грамотного управляющего. Самая верхняя, так вообще отлично обработала все локальные максимумы. Ну а в минус на этом интервале, как видим, ушло совсем мало стратегий.

Еще одним интересным фактом во всей этой истории будет то, что у всех стратегий риски, рассчитанные, скажем, через дисперсию приращений, будут меньше рисков индекса (в силу того, что мы пропускаем часть движения индекса в кэше). Следовательно итоговая картинка историй будет выглядеть вполне даже нормальной по головастым Шарпу или Марковицу. Ну да, доходность-то меньше индексной, но и риски-то тоже меньше!

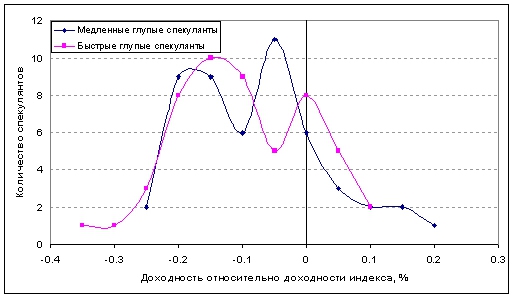

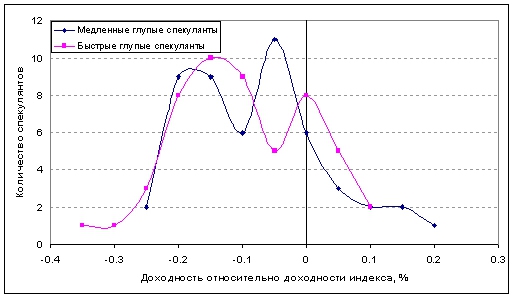

Ответим теперь на исходный вопрос. Построим распределение доходностей наших стратегий относительно доходности индекса и посчитаем количество спекулянтов, которые смогли показать положительную величину:

Хм… Происхождение двух горбов достаточно загадочно и требует дополнительного анализа. Пока же просто посчитаем вероятности. Из быстрых спекулянтов семеро обыграли индекс, из медленных – шестеро. Итого, оценочная вероятность составляет 12 – 14 %. Просто задумайтесь над этой цифрой… Если мы просто «от фонаря» совершаем сделки на рынке, то вероятность того, что мы обыграем индекс больше 10 %!

Но на самом деле все еще хуже. Теперь становится не очень понятно как же оценивать труд реальных управляющих, которые утверждают, что у них есть офигительная система, позволяющая показывать, например, отличный показатель Шарпа, или создавать систему с эффективной доходностью и рисками ниже индексных. Но их кривуля просто займет свое место в куче моих случайных кривых и, вообще говоря, вряд ли будет чем-то выделена. Кстати, я утверждаю, что система торговли по уровням будет далеко не лучшей в этом наборе случайных кривых.

Автор: Mikola

Возьмем индекс ММВБ за год с 27 мая 2010 по 27 мая 2011 года. И смоделируем два класса случайных стратегий (условно быстрые и медленные). Быстрая стратегия заключается в том, что мы ежедневно кидаем монетку и если предыдущая позиция нулевая, то при выпадении орла мы покупаем индекс, а при выпадении решки ничего не делаем. Если предыдущая позиция длинная, то при выпадении орла мы продаем длинную позицию, если решка – ничего не делаем (продолжаем удерживать лонг). Короткие позиции не открываем.

Медленная стратегия заключается в том, что мы бросаем специальную монетку с 20 гранями (или просто генерируем случайное число от нуля до ста). Далее, если предыдущая позиция нулевая, то при выпадении числа меньше 20 мы покупаем индекс, в противном случае ничего не делаем. Если предыдущая позиция длинная, то при выпадении случайного числа меньше 20 мы продаем длинную позицию, иначе -продолжаем удерживать лонг.

Первый класс стратегий моделирует бестолкового спекулянта, которому хочется торговать каждый день. Второй класс стратегий больше похож на бестолкового спекулянта, у которого нет времени смотреть на рынок каждый день и он делает это в среднем раз в месяц. Каковы их шансы обыграть индекс по доходности? Моя интуитивная предварительная оценка была около цифры 5 %. Однако, реальность превзошла мои ожидания. Для того, чтобы вычислить вероятность нам на самом деле надо просто перебрать все возможные варианты таких стратегий на истории, причем их количество конечно, хотя и очень велико. Мне лень, конечно, перебирать все варианты, поэтому я ограничился пятьюдесятью стратегиями в каждом классе. Этого уже достаточно, чтобы получить искомую оценку.

Результаты всей сотни на рисунке. Красным нарисован сам индекс:

Видно, что как и ожидалось, большинство стратегий индексу таки проиграли. Однако, среди них есть вполне внятные картинки (в частности три выделенные жирным синим шрифтом), которые вполне можно принять за работу грамотного управляющего. Самая верхняя, так вообще отлично обработала все локальные максимумы. Ну а в минус на этом интервале, как видим, ушло совсем мало стратегий.

Еще одним интересным фактом во всей этой истории будет то, что у всех стратегий риски, рассчитанные, скажем, через дисперсию приращений, будут меньше рисков индекса (в силу того, что мы пропускаем часть движения индекса в кэше). Следовательно итоговая картинка историй будет выглядеть вполне даже нормальной по головастым Шарпу или Марковицу. Ну да, доходность-то меньше индексной, но и риски-то тоже меньше!

Ответим теперь на исходный вопрос. Построим распределение доходностей наших стратегий относительно доходности индекса и посчитаем количество спекулянтов, которые смогли показать положительную величину:

Хм… Происхождение двух горбов достаточно загадочно и требует дополнительного анализа. Пока же просто посчитаем вероятности. Из быстрых спекулянтов семеро обыграли индекс, из медленных – шестеро. Итого, оценочная вероятность составляет 12 – 14 %. Просто задумайтесь над этой цифрой… Если мы просто «от фонаря» совершаем сделки на рынке, то вероятность того, что мы обыграем индекс больше 10 %!

Но на самом деле все еще хуже. Теперь становится не очень понятно как же оценивать труд реальных управляющих, которые утверждают, что у них есть офигительная система, позволяющая показывать, например, отличный показатель Шарпа, или создавать систему с эффективной доходностью и рисками ниже индексных. Но их кривуля просто займет свое место в куче моих случайных кривых и, вообще говоря, вряд ли будет чем-то выделена. Кстати, я утверждаю, что система торговли по уровням будет далеко не лучшей в этом наборе случайных кривых.

Автор: Mikola

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

1. Скажите, все в Excel делали?

2. Если да, то рандом его брали или свою формулу использовали?

если вы решили ИГРАТЬ в игру, где матожидание отрицательное, то самой лучшей стратегией игры будет ИГРАТЬ один раз и на все деньги которые у вас есть.

При такой стратегии у вас будет большще всего шансов выиграть.

любое усложнение, а ля играю 2 раза на половину денег, или система подкидывания монетки с 20 гранями снижает ваши шансы на выигрыш.

в казино матожидание отрицательное, но если бы не было ограничения по ставке сверху на рулетке, мартингейлом его можно было бы обойти.

Для меня удивительно другое. Просто подкидывая монетку, на стратегии лонг онли, мы как бы вычленяем из рынка случайное блуждание, и регулярно прогрываем бай-энд-холд.

Теперь вопрос — а что было бы если бы рынок за отчетный период не вырос а упал?!

монетку понимаю с платным броском. мартингейл не в счет — этот грааль вне нашего поля возможностей.

прошлый пост с моими вопросами