Блог им. stroyinvest

как меня опрокинули на 55 $ за статью на SeekingAlfa (неоплаченная инвест идея)

- 20 января 2016, 21:39

- |

Решил и я попробовать свои силы. написал статью про текущие уровни широкого рынка америки SPY (СнП500).

В статье говориться о том, что текущие уровни индекса SPY сильно завышены и стоит ждать обвала.

Статья была написана в первых числах января 2016. Разместил в первый раз ее 4 января. Т.к. англ свободно не владею (но читаю проф литературу), то для перевода статьи воспользовался Гугл переводчиком. Перевод получился корявым и мне ответил редактор....

Thanks very much. We appreciate the effort, but the commentary isn't coming across clearly enough for us to consider this article for publication, and the commentary reads as overly general. If you can work with an editor who is strong in writing and editing, and identify and link to specific sourced and examples that can help articulate and support your argument, then we can consider a substantially reworked version of this article. Thanks very much.

Sincerely Yours,

SA Editor Mike Taylor

Из данного текста следует, что нужен мне проф переводчик… я как «умная Маша» пошел к проф переводчику. Заплатил ему за перевод 1100 руб. (цена возможно завышена, но я расчитывал на прибыль 4100 руб., так что расценил эти расходы как накладные....)

В итоге, во-второй раз, уже проф перевод я разместил 10 января, в воскресенье. Редактор опять не разместил мою статью, ответив...

Thanks for this, however we're going to pass as the focus here is too heavy on the charts and not on fundamental investing for long-term investors. Also, prior to submitting your next article, please select a new author name. We prefer that you use your real name, however if you choose not to, please select something directly investment-related. The same applies to the image please. Thanks much, Rocco

Sincerely Yours,

SA Editor Rocco Pendola

Из данного текста следует, что в статье нет долгосрочных инвест идей на покупку, а также ник у меня плохой, а также картинка профиля.....

Я ответил редактору, что какие инвест идеи, когда ваш рынок сейчас рухнет)

Итак, прошло 10 дней после моей статьи. На картинке результат (8,8 %). Но это спекулятивная прибыль. В долгосроке можем упасть по SPY до 130-145 (т.е. еще на 20-25 %) на горизонте до конца 2017 года.

===============================

а вот сама статья, кот. я пытался докричаться до америкосов.

Рокко Пендолло, ты был по-пендосски не прав. Это факт!!!

============================

Взгляд на американский рынок акций

Концепция межрыночного анализа настолько очевидна, что остается загадкой, почему ранее она не привлекала внимания аналитиков.

Трейдеры, работающие с акциями, должны внимательно следить за рынком облигаций. Трейдеры, занимающиеся облигациями, должны изучать товарные рынки. И все должны внимательно следить за курсом американского доллара. Не следует оставлять без внимания и японский рынок акций. Так кому же нужен меж рыночный анализ? Думаю, что всем. Поскольку все сектора, так или иначе, влияют друг на друга, разумно предположить, что знание механизма меж рыночных связей будет полезно всякому, кто связан с финансовыми рынками.

В данном анализе присутствуют следующие понятия:

1) Индексы…..

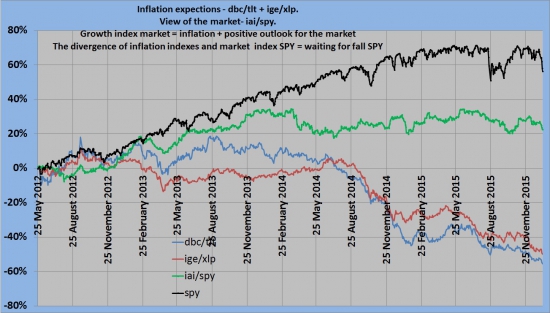

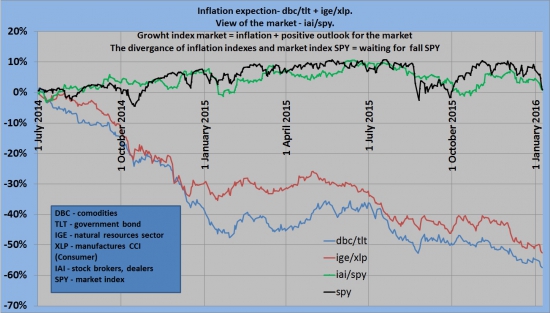

DBC – товарно-сырьевые рынки

TLT – правительственные облигации

IGE – сектор натуральных ресурсов

XLP – производители ТПП (Consumer)

IAI – акции брокеров, дилеров

SPY – широкий рынок (SnP 500)

2) Соотношение индексов….

Инфляционные ожидания:

— DBC/TLT

— IGE/XLP

Взгляд на рынок (ожидания):

— IAI/SPY

По соотношениям индексов инфляционных ожиданий можно сказать следующее, что когда они растут – это хороший сигнал о предстоящем росте рынка в целом. Рост инфляционных ожиданий будет отражаться в цене товаров и сырья, что повлечет за собой рост выручек компаний.

Расхождение (дивергенция) индексов и SPY (при росте SPY и падении индексов или наоборот) – говорит о предстоящем падении SPY, т.к. затянулась пауза в реакции широкого рынка, и дальнейший рост не оправдан межрыночным анализом.

Анализируя данные за последний год можно обратить внимание на дивергенцию инфляционных ожиданий (падение индексов) и SPY. Также соотношение IAI/SPY (отображающее настроение брокеров-дилеров) находиться в некоем коридоре, что говорит об отсутствии однозначных оценок о направлении рынка. Особенно это заметно начиная с августа 2014г.

Однозначно можно сказать, что в июле 2014 произошел перелом ситуации. Индексы инфляционных ожиданий начали активно падать (падение более 50 % с июля 2014 г.), а индекс широкого рынка SPY находится в некоем коридоре (плюс-минус 10 %). Конец 2014 г. рынок встречал в ожиданиях предстоящего падения. Однако уже в первые месяцы 2015 г. наметился некий перелом тенденции на снижение SPY. Индексы инфляционного ожидания, дойдя до локального минимума на границе 2014 и 2015 года, начинают расти, что говорит о возможном продолжении роста SPY. Однако общая тенденция не изменилась, и в начале мая 2015 г, инфляционные индексы продолжают активное падение. Также имеется расхождение (дивергенция) индексов и SPY, что подтверждает медвежий взгляд на широкий рынок SPY.

P.S. Очень негативный фон в преддверии сезона отчетов корпораций.

теги блога Здравый Смысл

- FXCM

- NASDAQ

- NYSE

- SnP 500

- акции

- алроса

- альтернативные индексы

- американская биржа акций

- американские акции

- американский рынок

- американский рынок акций

- аналитика

- аналитики

- астрология

- Астрология и трейдинг

- астротрейдинг

- Банк Возрождение

- банк втб

- банк открытие

- Банк Санкт-Петербург

- банковская жизнь

- банковский сектор

- БашНефть

- бета

- биография

- веселье

- волатильность

- Газпром

- ГМК НорНикель

- Гонконг

- горе-аналитик

- группа ЛСР

- Группа ПИК

- гуру

- дивиденды

- Здравый смысл

- инвестиции

- Инвестиции в РФ

- инфляционные ожидания

- книга

- копипаст

- корпоративный стиль

- корреляция

- Коршуновский ГОК

- кофейная гуща

- кукл

- ЛСР

- М.видео

- Мегафон

- Медведев Дмитрий

- межрыночный анализ

- металлургический сектор

- ММК

- мосбиржа

- Мостотрест

- настроение на рынке

- неразумный инвестор

- нефтегазовый сектор

- нкнх

- НЛМК

- ОАК

- околорынок жжот

- опрос

- отчетность в США

- оффтоп

- оценка риска

- Пенсии

- помойка

- потребительский сектор

- промсвязьбанк

- Протек

- Роснефть

- Ростелеком АО

- сбербанк

- Северсталь

- сезон отчетности в США

- Сектора экономики США

- Славнефть-ЯНОС

- статистика

- строительный сектор

- Сургутнефтегаз

- текущее состояние

- телекоммуникационный сектор

- Тплюс

- Фармстандарт

- Финансовый сектор

- форекс

- Фосагро

- ФСК Россети

- Фундаментальные данные

- фундаментальный анализ

- Химия и Нефтехимия

- ЦБ

- цветная металлургия

- Черкизово-Групп

- Чёрная металлургия

- Шадрин

- экономика России

- энергетический сектор

- юмор

Сам там публиковался, прошел через редактора со 2 раза

Корреляция ММВБ и СнП500 не такая очивидная, чтобы говорить о зависимости. По РТС — не знаю, не считал…

раньше я обзоры делал по отчетам америки

smart-lab.ru/blog/241432.php