SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. margin

Как это работает.

- 04 июня 2015, 14:26

- |

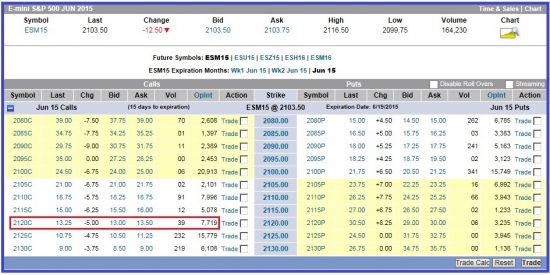

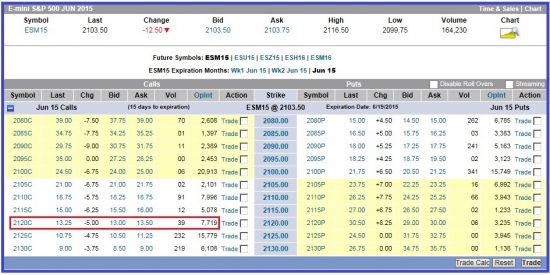

Вчера я писала о продаже фьючерса ES и покупке ESM15 Jun Call [email protected]

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

В сумме у меня плюс 16.5 + 13.0 = 29.5, из которых 20 пунктов ушло на покупку колл опциона, итого в плюсе 9.5 или $475 (+~8%) на контракт на низком контролируемом риске. Такая позиция хороша при высоком вложении капитала.

Если бы индекс стал расти на 17 пунктов, то моя короткая позиция по фьючерсу принесла бы мне убытки, но колл опцион сгладил этот бы эффект и мой колл стал бы стоит так, как стоит колл 2085 ~34.0 или +14 пунктов прибыли: 14.0 — 17.0 = -4.0. В результате я была бы спокойна с убытком всего в четыре пункта и могла не предпринимать ничего в ожидании снижения индекса.

Если сравнить убытки, которые образовались бы у меня без покупки колл опциона по короткому фьючерсу (минус 17) или при покупке пут 2120, который при цене 2120 тоже стоил около 20 пунктов, а сейчас стоил бы на 7 пунктов меньше, то очевидно, что вариант с позциией «синтетический пут» гораздо выгоднее и по контролю за риском и по качеству этого риска.

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

В сумме у меня плюс 16.5 + 13.0 = 29.5, из которых 20 пунктов ушло на покупку колл опциона, итого в плюсе 9.5 или $475 (+~8%) на контракт на низком контролируемом риске. Такая позиция хороша при высоком вложении капитала.

Если бы индекс стал расти на 17 пунктов, то моя короткая позиция по фьючерсу принесла бы мне убытки, но колл опцион сгладил этот бы эффект и мой колл стал бы стоит так, как стоит колл 2085 ~34.0 или +14 пунктов прибыли: 14.0 — 17.0 = -4.0. В результате я была бы спокойна с убытком всего в четыре пункта и могла не предпринимать ничего в ожидании снижения индекса.

Если сравнить убытки, которые образовались бы у меня без покупки колл опциона по короткому фьючерсу (минус 17) или при покупке пут 2120, который при цене 2120 тоже стоил около 20 пунктов, а сейчас стоил бы на 7 пунктов меньше, то очевидно, что вариант с позциией «синтетический пут» гораздо выгоднее и по контролю за риском и по качеству этого риска.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- INVETEC

- IPO

- IV

- KO

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- работа трейдера

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Рекомендация — продайте одну позицию и купите другую. Вниз риска нет, а вверх прибыль.

Американское казначейство тихо плачет в сторонке:)

Если бы цена пошла вверх, то пут дал бы убытки выше, чем синтетический пут.

Теперь про разные результаты. Это не мои выводы, это практика рынка. А с реальностью спорить бесполезно. Вы арифметику в школе проходили? Если да, то должны понять мои расчеты: не бином Ньютона жеж.

Второй раз вы меня удивляете тем, что не понимаете смысла временной стоимости, заложенной в опционах.

«Если бы цена пошла вверх, то пут дал бы убытки выше, чем синтетический пут» — продайте, то что дает больше убытков и это превратится в «больше прибыли». А временная стоимость у них одинакова.

«Голый» пут управляется принятием убытков. Если бы крупные торговцы всегда выходили из позиций принятием убытков, то рынок бы скоро вошел в резонанс.

Теперь про управление. Я не совсем понял — Вы считаете преимуществом возможность при росте рынка продать купленный колл и остаться с проданным фьючерсом?

Про управление: я считаю преимуществом без нервов смотреть как растет индекс и без нервов взять прибыль при падении индекса.)

Это же хрестоматийный пример! Я ничего не открываю нового, я просто показываю, как работать всем известными рыночными инструментами.

Возможно, вам нужно купить 10 опционов со страйком 140.

Срок жизни опциона важен: чем дольше срок жизни, тем хедж будет дороже, но тем спокойнее вы будете себя чувствовать. Если акции куплены надолго, то берите октябрь-ноябрь

Очень странно даже обсуждать подобное.

Ну, хорошо, приведите нам пример, как можно при росте фьючерса создать позицию из купленного пут опциона без увеличения риска и расходов.

Остальное у вас — полная чушь, на которую я уже отвечала выше.

«Остальное у вас — полная чушь» — вот это аргумент) разберем, что Вы там пишите в посте, более подробно, а то не деструктивная беседа.

Начнем с черненького, видимо это самое главное)

1.«Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.»

Хитро говорить, что риск голого пута равен 100%, если взять абсолютные значения, то риск ОДИНАКОВЫЙ.

Рассуждения на тему что управлять риском можно только 2-мя способами… без слез не взглянешь...

Представим ситуацию если вы открыли позицию голого пута и БА пошел в вашу сторону. Теперь у меня есть прибыльная позиция и много средств(относительно синтетики) и есть возможность захеджить прибыль и не выходить из сделки и практически не ПОВЫШАТЬ РИСК! Берем и покупаем колл, да такой что бы убытков больше НЕ СУЩЕСТВОВАЛО(относительно начально взятых рисков).

У вас до сих пор много средств в отличии от синтетики и нет возможности понести убытки, но теперь есть возможность получать ПРИБЫЛЬ В ОБЕ СТОРОНЫ(как пример, из ваше таблицы, купить кол 209).

Далее пишите что + позиции в смягчении убытков из-за временной стоимости колла… ну а чем это отличается от голого пута? ну НИЧЕМ. Или на таком интервале времени тета и вега у колла и пута (atm) разные?

2. «Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

Как это работает.

В сумме у меня плюс 16.5 + 13.0 = 29.5, из которых 20 пунктов ушло на покупку колл опциона, итого в плюсе 9.5 или $475 (+~8%) на контракт на низком контролируемом риске. Такая позиция хороша при высоком вложении капитала.»

Очередная непонятка: если вы купили бы голый пут, то из ВАШЕЙ ТАБЛИЦЕ, видно что его стоимость 29.5, следовательно 29,5- 20 = 9.5 или 50%(вместо 8), ого вот это да!

Дальнейшие писульки с ценами типа выросли на 17 пунктов( во первых

почему именно 17, смешно как то) ни чем не подкреплены, вола могла стать иной(скорее упала бы тк цена росла, следовательно получили бы больший убыток чем описываете) и все равно стоимость голого пута так же потеряла бы далеко не 100%.

ИТОГ

1)До сих пор, вижу отрицательную сторону в заморозке капитала ВО МНОГО РАЗ больше чем при покупке голого пута.

2) дополнительные комиссионные на создание стратегии

3) при резком движении цены против фьючер, попросят больше свободных средств на счете( а то и отмаржинколят) то есть вынудят продать колл. Или я не прав?

так в чем + Ваше позиции???( положительная сторона есть, но пока подсказывать не собираюсь)

1. Говоря риск одинаковый, вы должны объяснить почему, в чем вы его считаете.

Объясняю еще раз.

Пут 2120 стоит 20 пунктов или 1000. Синтетический пут требует 6060, из которых я никогда не потеряю все 100%, а при движении цены вниз потери по длинному коллу 2120 будут компенсированы ростом прибыли по короткому фьючерсу. А при движении вверх потери по короткому фьючерсу будут компенсированы ростом премии длинного колл опциона.

До определенного времени позиция практически нейтральная.

При длинном «голом» пут опционе 2120 движение цены вверх обесценивает опцион и это ничем не компенсируется. Варианты:

— принять убытки и ждать;

— купировать убытки и выйти из покупки пут с убытками;

— купировать убытки дополнительным опционом или БА, то есть увеличением риска или затрат на позицию.

2. Да, но в случае синтетического пут я просто ждала движения вниз и не дергалась бы на движение вверх, как это было бы при покупке голого пут опциона. Это я тоже объяснила.

Объясняю: ничего смешного, смешно тому, кто не понимает. Технически от 2120 уровень сопротивления лежит приблизительно около 2140. Поэтому я приняла не агрессивное значение 2137, симметричное вверх относительно 2120 значению 2103, которое было на момент написания топика.

Не выношу вульгаризмов «вола», «фьючи»...

По последним трем пунктам уже мне смешно, потому что вы не понимаете:

1). Если трейдеру важно устроить капитал под низкий контролируемый риск с хорошими шансами на прибыль, то — это то, что нужно.

2). За страховку всегда нужно платить. Кто не платит, то рискует.

3). Этот пункт самый смешной: вы оказывается совсем не понимаете смысла того, о чем пишете. Futures margin Call при такой позиции не возможен в принципе:

— рост индекса компенсируется ростом цены колл опциона, у которого дельта 0.53, это значит, что по фьючерсу в принципе не будет перекрыт уровень Maintenance Margin $4,600.00, который составляет минус 0.46;

— позиция не открывается на последние деньги;

— даже если предположить самое невероятное, то следует понимать, что позиция состоит из нескольких контрактов, это значит, можно всегда ее сократить.

Если цена растет:

не понимаю, почему с синтетической позицией не дергаетесь, а с голой дергаетесь, если убытки несете те же(максимум разница 2-3 пункта)?

Если цена падает:

прибыль получаете одинаковую по обеим позициям.

Еще раз спрошу, чем Вы там управляете(может быть это только ощущения контроля и вам так психологически комфортнее)?

и еще разок о смешном) где скрывается низкий контролируемый риск? очевидно, что низко контролируемый риск в этой позиции, просто фиксированы убытки и не более того.

А плюс покупки синтетических позиций — реализация стратегии продажи покрытых опционов, только здесь в ход вступают календарные стратегии, которые используют неэффективность стоимости опционов(если так можно выразиться), как раз в таких стратегиях есть контролируемый низкий риск.

Чисто теоретически на момент экспирации, голый пут приносит убытки 100% при отсутствии движения индекса от 2120 и при движении вверх: >/=2120.

Синтетический пут принесет убытки 100% только при цене равной 2120.

Не понимаете, потому что рассуждать умозрительно не умеете, а опыта у вас нет. Точнее рассуждать не умеете, потому что опыта у вас нет).

Опционы всегда стоят эффективно. Не нужно фантазировать.

Вы говорите: чисто теоретически на момент экспирации...

и так, временная стоимость всех опционов 0(тут то надеюсь не будите спорить), вы утверждаете что синтетическая позиция несет 100% убыток только при цене 2120.

а при цене 2130? стоимость кола 10 пунктов, убыток по фьючерсу 10 пунктов. Тем самым вы реализуете 100% убыток — 20 пунктов(изначальная временная стоимость колла).

Еще раз спрошу в чем смысл? особенно на момент экспирации

Жаль, что не поняли про эффективность, спешу это на свою неопытность доносить смысл через текст.

Стоимость опциона одного и того же страйка, но с экспирацией( в ваших масштабах) 1 неделя и 2 недели, не отличается в два раза(это я подразумевал под неэффективностью). Если у вас есть опыт, должны были это заметить.

Даже если говорить в ваших масштабах, и купить синтетический пут на 2 неделе и продать пут на 1, получается позиция с очень низким риском и достаточной потенциальной прибылью.

Если перейти на нормальный масштаб, то стоимость опциона ограничена стоимость БА(>опциона) при использовании leaps'сов(сейчас есть на 17 год, а теперь умножите недельный опцион возле денег на 70) и достаточном капитале( а у вас, такое ощущение, он безграничен) получаются низко рискованные стратегии с уверенной прибылью. Но это не относить к теме вашего поста.

Цель моих комментариев, не переубедить вас в собственных суждениях, а донести до читателей что использовать подобное структурирование, для достижения целей которые вы выставляете, не стоит.

На смарт лабе мало кто пишет про опционы да еще вы женского пола, поэтому вас читают достаточно пользователей...

Сегодня не удалось мне себя сдержать, что бы не вступить с вами в спор.

Приношу свои извинения!

А сейчас мне пора делать уроки, не хотелось бы расстраивать матушку.

Извольте откланяться и удачи вам.

Я излагаю реальность своей рыночной позиции. Любые умозаключения и вербальные аргументы по текущей позиции- ничто против реальности рыночных цен. За мной правда рынка.

Разумный трейдер с рынком не спорит.

Трейдинг — занятие практическое. Трейдер реализует рыночные возможности, а не теоретические представления. В процессе реализации важно иметь спокойный взгляд на рыночные процессы: так трейдер видит больше возможностей и обладает разумным преимуществом — у него есть возможность быть нейтральным к рынку. Синтетический пут такую возможность дает. Длинный «голый» пут — не дает — это позиция, направленная вниз однозначно.

Практика трейдинга и мой опыт это подтверждает. Дискуссия по теории говорит об отсутствии практического опыта в реальном трейдинге. Мне трудно представить трейдера, которого нужно убеждать, что спокойная позиция с хеджем — это лучше, чем направленная «голая» позиция на волатильном рынке. Это понятно без обсуждений.

У меня есть опыт, и именно сейчас отличаются премии опционов в два раза: сейчас пут 2100 стоит 9 пунктов против 18 на экспирации следующей недели.

Какой смысл умозрительно сравнивать премии опционов разных недель, если инструмент работает в данной конкретной реальной позиции? Это все равно, что сравнивать ручки молотков, вместо того, чтобы их использовать по прямому назначению.

Для убеждения читателей в чем-либо у вас есть просто доступный вам путь: берете свой блог, открываете позицию и работаете, показывая все нюансы на основе рынка, реального проверяемого и доступного всем и объективного.

Но вы, как я вижу, пока не смогли воспользоваться своей возможностью убеждать читателей.

Чего стоит моя позиция, я показываю: она стоит реальных денег.

Ничего плохого в обсуждении нет. Зачем же так сокрушаться, словно вы совершили прелюбодеяние!?)

Заходите еще, я всегда рада помочь желающим разобраться в процессе, даже тем, кто не торгует на рынке.