SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Video

Медведи мастера подкрадываться неожиданно

- 05 сентября 2014, 13:44

- |

В данный момент биржа торгуется с повышением. На саммите в Уэльсе представители НАТО должны объявить о новом пакете санкций в отношении России, связанных с кризисом на востоке Украины. Как правило, после объявления очередных санкций наш рынок начинает расти, поэтому санкций спекулянты не бояться. Санкции направлены на контролируемые государством российские нефтяные и оборонные компании и банки. Но к тому моменту как их действие найдет негативное отражение в отчетности, спекулянты успеют много раз продать акции. В перспективе нескольких недель скорее надо бояться коррекции мировых рынков. Медведи, в том числе биржевые, мастера подкрадываться неожиданно за счет особой постановки ступни. Мы тут копейки зарабатываем в боковом диапазоне, а если медведи нанесут удар, потеряем рубли.

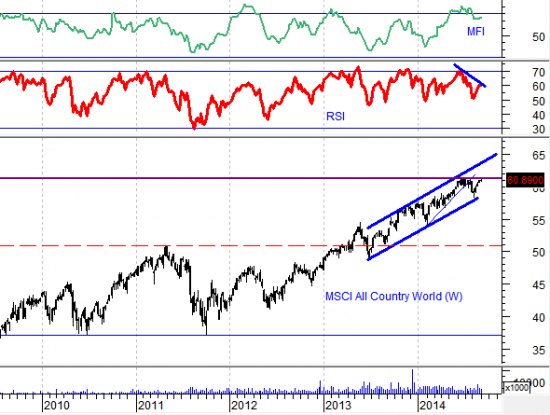

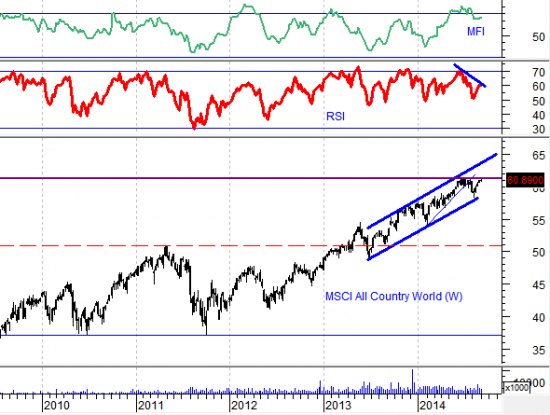

Беспокоит то, что индекс MSCI All Country World в июле и в августе не смог преодолеть июньский максимум. При этом на недельном и дневном графике есть выраженное медвежье расхождение по индикатору RSI. Возможно это мелочь, но сентябрь часто становится неблагоприятным месяцем для рынков. В Америке возможна фиксация прибылей по окончанию финансового года, ЕЦБ приступит к приобретению обеспеченных активами ценных бумаг только в октябре. На Украине перед досрочными выборами в Верховную Раду ситуация будет оставаться напряженной. Хотя в начале недели я рекомендовал спекулятивные покупки, но сейчас приходится быть осторожным в рекомендациях.

Не хочется быть кассиром, который продает железнодорожные билеты, зная, что насыпь размыло и уже завтра может произойти страшная Кукуевская катастрофа. В модельном портфеле удерживаем «длинные» позиции. Локально индекс РТС может вырасти до 1270 пунктов, но покупать акции «на отскок» уже поздно. В среду на рынке мы увидели неплохой рост, но это всего лишь яркое стеклышко из блеклой мозаики фондового рынка последних недель. Дивидендный фактор перестал быть драйвером рынка, новых драйверов пока не появилось. Индекс развивающихся рынков MSCI Emerging Markets (EEM) в августе поставил рекорд, а отечественный индекс MSCI Russia Capped Index (ERUS) в этот момент самый момент был на 5% ниже прошлогоднего закрытия. С тех пор ситуация не улучшилась. Если на мировых рынках начнется снижение, наши индексы могут стать островками стабильности… на два или три дня,

Беспокоит то, что индекс MSCI All Country World в июле и в августе не смог преодолеть июньский максимум. При этом на недельном и дневном графике есть выраженное медвежье расхождение по индикатору RSI. Возможно это мелочь, но сентябрь часто становится неблагоприятным месяцем для рынков. В Америке возможна фиксация прибылей по окончанию финансового года, ЕЦБ приступит к приобретению обеспеченных активами ценных бумаг только в октябре. На Украине перед досрочными выборами в Верховную Раду ситуация будет оставаться напряженной. Хотя в начале недели я рекомендовал спекулятивные покупки, но сейчас приходится быть осторожным в рекомендациях.

Не хочется быть кассиром, который продает железнодорожные билеты, зная, что насыпь размыло и уже завтра может произойти страшная Кукуевская катастрофа. В модельном портфеле удерживаем «длинные» позиции. Локально индекс РТС может вырасти до 1270 пунктов, но покупать акции «на отскок» уже поздно. В среду на рынке мы увидели неплохой рост, но это всего лишь яркое стеклышко из блеклой мозаики фондового рынка последних недель. Дивидендный фактор перестал быть драйвером рынка, новых драйверов пока не появилось. Индекс развивающихся рынков MSCI Emerging Markets (EEM) в августе поставил рекорд, а отечественный индекс MSCI Russia Capped Index (ERUS) в этот момент самый момент был на 5% ниже прошлогоднего закрытия. С тех пор ситуация не улучшилась. Если на мировых рынках начнется снижение, наши индексы могут стать островками стабильности… на два или три дня,

15 |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Владимир Левченко

- Владимир Путин

- Газпром

- геополитика

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- Константин Новик

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- ЦБ РФ

- цены на нефть

- Церих

- экономика

Европейский центральный банк вчера объявил свой аналог американского QE. ЕЦБ планирует выкупать облигации с покрытием и бумаги, обеспеченные активами. В этом вопросе важно то, что ЕЦБ будет не просто скупать облигации, а скупать именно те бумаги, которые обеспечены активами, то есть те бумаги у которых нет проблем и которые не являются плохими.

Если вспоминать действия ФРС, то стоит вспомнить, то что ФРС скупал в свое время ипотечные бумаги, без всяких условий и сослагательных, без оценки плохие это бумаги или хорошие. И что важно! Скупка плохих ипотечных бумаг со стороны ФРС тогда, фактически сделала весь рынок ипотечных бумаг США «хорошим». То есть ФРС тогда своими покупками фактически выступил гарантом по этим бумагам и заделал из «плохих» бумаг, «хорошие».

В случае программы ЕЦБ, такого эффекта не будет, то есть плохие бумаги так и останутся «плохими», а «хорошие» хорошими. И если, например где то есть проблемный банк у которого на балансе очень много плохих бумаг, то ЕЦБ эти бумаги скупать не будет, соответственно как баланс плохого банка был плохим, так он и останется плохим. Что же касается тех бумаг, которые имеют покрытие и обеспечение, то для них почти ничего не измениться, они и до покупок ЕЦБ были обеспеченными и хорошими и не портили балансы своих банков хозяев, дополнительный спрос на них лишь увеличит их стоимость.

Что в итоге экономика получит от QE? Да конечно же евро будет напечатан и обменян на хорошие облигации, баланс ЕЦБ вырастет, в системе будет больше евро ликвидности. Но при этом системные проблемы программа не решит, пропасть между хорошими банками и плохими банками только увеличиться. Хорошие активы станут дороже, а плохие как были плохими, так и останутся плохими. В итоге слабые банки не получат ничего от этой программы.

Если плохие банки так и останутся с своими проблемами, то они не смогут увеличить кредитование реальной экономики и как то оживить свою деятельность. С другой стороны сильные банки, и до QE имели достаточное количество свободных денег и напротив испытывали проблемы с парковкой остатков кэша. От того что у них станет больше кэша, никак не поспособствует их способности кредитовать реальный сектор экономики в больших масштабах. В итоге основную цель в виде оживления экономики, ЕЦБ достигнуть не сможет, точнее сказать его программа QE не приведет к желаемому результату.

Аналитики «Вектор Секьюритиз»