SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. proton

Тенденции. Приготовиться к ловле падающих рублей

- 27 января 2014, 11:47

- |

Прошедшая неделя стала сильно неблагоприятной для многих фондовых рынков. Главным источником напряжения становится закрытие года в Китае с ожиданием объявлением о банкротстве крупных фондов. Перекредитованная финансовая система Китая уже давно вызывает беспокойство. Но завершение года может стать формальным поводом для подведения красной черты. Плохо завершился последний день недели день для фондового рынка в США. Индекс волатильности VIX (который еще называют индексом страха) подскочил на треть. (Резонно ожидать роста индекса волатильности и на нашем рынке). Беспокойство инвесторов вызвало письмо министра финансов США, который заявил, что у Конгресса США очень мало времени на решение проблемы государственного долга. Напомним, что в начале февраля законодатели должны решить вопрос поднятием потолка государственного долга. (В четверг правительство РФ будет обсуждать бюджетную стратегию, но у нас все будет не так драматично).

Но еще большее напряжение на рынках связано с ожиданиями решений намеченного на 28-29 первое в этом году и последнее для Бена Бернанке заседание Комитета по открытым рынкам ФРС США. (С февраля самую влиятельную должность финансового мира займет Джанет Йеллен). Очень важным будет то, получит ли обозначенное на декабрьском заседании сворачивание лимита выкупа облигаций со стороны ФРС дальнейшее продолжение. Хотя уходящий председатель высок оценивает эффект от проводящейся программы QE3, но консенсус мнений (включая руководителей ФРС) склоняется к тому, что объем выкупаемых облигаций и на этом заседании будет сокращен на очередные $10 миллиардов. Однако очевидности в этом вопросе нет, и подрастание евро относительно доллара, произошедшее на прошлой неделе, лишний раз об этом напоминает.

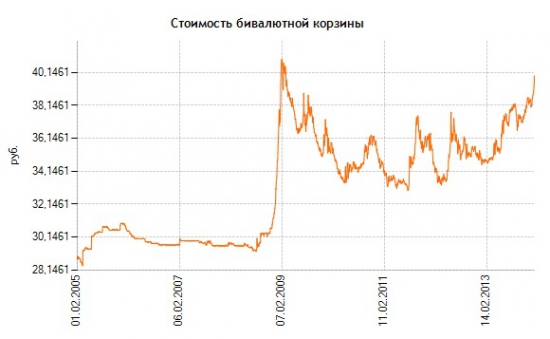

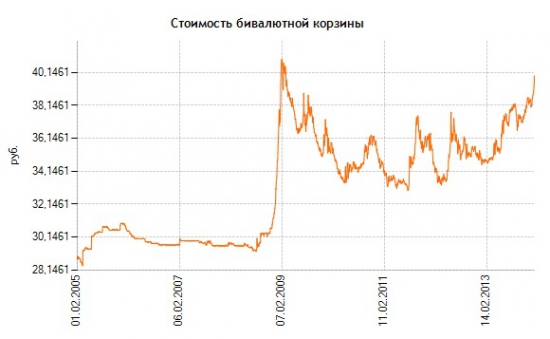

На фоне ожидаемых событий инвесторы предпочитают выбирать большую надежность и уходят с фондовых рынков в облигации. Как результат доходность облигаций с начала года показывает весьма ощутимое снижение. Уход в более качественные активы приводит к слабости валют развивающихся стран. Особенно близким для нас является продолжающееся ослабление рубля. Единица бивалютной корзины стоит уже около 40 рублей. До абсолютных максимумов кризисного 2009 года остается менее 3 процентов движения. И такое ослабление рубля происходит, несмотря на проводимые центробанком интервенции по границе сдвигаемого коридора бивалютной корзины.

Провал рубля, произошедший на прошлой неделе, стал причиной большого отличия в поведении индексов ММВБ и РТС. Если индекс ММВБ демонстрирует попытки удержаться от снижения, то по индексу РТС ситуация выглядит довольно печально. Закрытие недели произошло на уровне минимумов декабря, и индекс явно демонстрирует желание пойти еще ниже. Открытие понедельника с тестированием 1350 пунктов явно подтверждает такие опасения. Однако многое здесь будет зависеть от поведения рубля. Там к слабости платежного баланса страны, но что должно немного подправиться в первом квартале. Однако растущее напряжение способствует утеканию капитала из страны. Здесь значительную роль играет эскалация напряженности на Украине, а так же значительная неопределенность в связи с проведением Олимпийских игр. Ожидаемое дальнейшее свертывания QE3 тоже способствует укреплению доллара и уходу от активов развивающихся стран. Немалую роль играют и планы ЦБ, который обнуляет объемы целевых валютных интервенций.

На наступающей неделе будет продолжен выход корпоративных отчетов, подводящих итоги работы крупнейших компаний. На предстоящей неделе отчеты выйдут у Apple, Facebook и Google, обозначив состояние IT-сектора, его ближайшие планы и результаты предновогодних распродаж. Вновь будут обсуждаться проходящие в секторе слияния и поглощения и возможные тенденции наступающего года. Вне сектора IT наиболее интересным может стать выход результатов Royal Dutch Shell. Компания уже анонсировала провал прибыли по итогам квартала. Неприятные неожиданности могут появиться и от других компаний.

У нас можно отметить выход в понедельник отчетности торговой сети Магнит, по МСФО за 4 кв. Здесь рынок продолжает ожидать роста показателей. Компании и отрасли продолжают подводить итоги работы за прошлый год. Операционные и производственные результаты работы за год выпустят ММК, Мечел, Норильский Никель, Энель-ОГК-5, РусГидро, Polus Gold, NordGold и Дикси. День инвестора проведет компания VimpelCom, а представители Сбербанка устроят встречу с аналитиками.

Выходящие на неделе макроновости открылись сообщением о рекордном росте дефицита торгового баланса Японии. В понедельник выйдет также индекс делового климата Германии от IFO, продажи новых домов в США. Во вторник – импортные цены и розничные продажи в Германии, предварительные значения роста ВВП в Великобритании. В США выйдет индекс потребительского доверия и продажи товаров длительного пользования. В среду — потребительское доверие в Германии и запасы энергоносителей в США от EIA. В четверг – розничные продажи в Японии и индекс PMI в Китае, показатели безработицы и потребительской инфляции в Германии, Евросоюз сообщит показатели бизнес климата, в США огласят предварительные оценки прироста ВВП в 4 квартале. Будут опубликованы данные по первичным обращениям за пособиями по безработице. В пятницу выйдут данные по безработице, инфляции и промпроизводству в Японии, потребительское доверие в Великобритании, безработица и инфляция в Евросоюзе, В США — персональные доходы, индекс Chicago PMI, В Китае перед наступлением нового года станут известны январские значения индекса PMI.

А еще интерес представляет выступление во вторник президента США с докладом конгрессу о положении дел в стране.

Во вторник в Брюсселе пройдет саммит “Россия-Евросоюз”. Обсуждать на встрече есть чего. Это и торговые споры в рамках ВТО, и вопросы, связанные со строительством газопровода «Южный поток», и положение дел на Украине. А обсуждать там очень много чего. Положение дел в стране развивается с пугающей скоростью и становится все более необратимым. Накал противостояния усиливается. Захваты областных администраций могут привести и к расколу страны и кровавой гражданской войне. С учетом транзита газа по территории Украины продавцам и покупателям газа будет о чем поговорить. Фактор Украины становится все более значимым для динамики рубля самочувствия фондового рынка.

Фондовый рынок переходит из зоны турбулентности в зону повышенной турбулентности. И то, что рублевый индекс на прошлой неделе выглядел довольно оптимистично, не должно успокаивать, да и любителям играть против рынка тоже стоит помнить: мало пойти против всех, надо еще знать куда. (Достаточно очевидным на горизонте нескольких дней будет все более ожидаемый отскок рубля, но при такой волатильности и здесь нужна предельная осторожность). Ретест декабрьского максимума по индексу ММВБ (1511) и последующий откат уже произошли, а далее — terra incognita. Водоворот событий предстоящих дней становится слишком плотным и в значительной мере непредсказуемым. Предсказать исход поединка быков и медведей будет непросто — известны итоги парадов, а чем же закончится бой? Особенно тревожит возможное начало коррекции на рынке в США.

Будем следить за событиями.

Но еще большее напряжение на рынках связано с ожиданиями решений намеченного на 28-29 первое в этом году и последнее для Бена Бернанке заседание Комитета по открытым рынкам ФРС США. (С февраля самую влиятельную должность финансового мира займет Джанет Йеллен). Очень важным будет то, получит ли обозначенное на декабрьском заседании сворачивание лимита выкупа облигаций со стороны ФРС дальнейшее продолжение. Хотя уходящий председатель высок оценивает эффект от проводящейся программы QE3, но консенсус мнений (включая руководителей ФРС) склоняется к тому, что объем выкупаемых облигаций и на этом заседании будет сокращен на очередные $10 миллиардов. Однако очевидности в этом вопросе нет, и подрастание евро относительно доллара, произошедшее на прошлой неделе, лишний раз об этом напоминает.

На фоне ожидаемых событий инвесторы предпочитают выбирать большую надежность и уходят с фондовых рынков в облигации. Как результат доходность облигаций с начала года показывает весьма ощутимое снижение. Уход в более качественные активы приводит к слабости валют развивающихся стран. Особенно близким для нас является продолжающееся ослабление рубля. Единица бивалютной корзины стоит уже около 40 рублей. До абсолютных максимумов кризисного 2009 года остается менее 3 процентов движения. И такое ослабление рубля происходит, несмотря на проводимые центробанком интервенции по границе сдвигаемого коридора бивалютной корзины.

Провал рубля, произошедший на прошлой неделе, стал причиной большого отличия в поведении индексов ММВБ и РТС. Если индекс ММВБ демонстрирует попытки удержаться от снижения, то по индексу РТС ситуация выглядит довольно печально. Закрытие недели произошло на уровне минимумов декабря, и индекс явно демонстрирует желание пойти еще ниже. Открытие понедельника с тестированием 1350 пунктов явно подтверждает такие опасения. Однако многое здесь будет зависеть от поведения рубля. Там к слабости платежного баланса страны, но что должно немного подправиться в первом квартале. Однако растущее напряжение способствует утеканию капитала из страны. Здесь значительную роль играет эскалация напряженности на Украине, а так же значительная неопределенность в связи с проведением Олимпийских игр. Ожидаемое дальнейшее свертывания QE3 тоже способствует укреплению доллара и уходу от активов развивающихся стран. Немалую роль играют и планы ЦБ, который обнуляет объемы целевых валютных интервенций.

На наступающей неделе будет продолжен выход корпоративных отчетов, подводящих итоги работы крупнейших компаний. На предстоящей неделе отчеты выйдут у Apple, Facebook и Google, обозначив состояние IT-сектора, его ближайшие планы и результаты предновогодних распродаж. Вновь будут обсуждаться проходящие в секторе слияния и поглощения и возможные тенденции наступающего года. Вне сектора IT наиболее интересным может стать выход результатов Royal Dutch Shell. Компания уже анонсировала провал прибыли по итогам квартала. Неприятные неожиданности могут появиться и от других компаний.

У нас можно отметить выход в понедельник отчетности торговой сети Магнит, по МСФО за 4 кв. Здесь рынок продолжает ожидать роста показателей. Компании и отрасли продолжают подводить итоги работы за прошлый год. Операционные и производственные результаты работы за год выпустят ММК, Мечел, Норильский Никель, Энель-ОГК-5, РусГидро, Polus Gold, NordGold и Дикси. День инвестора проведет компания VimpelCom, а представители Сбербанка устроят встречу с аналитиками.

Выходящие на неделе макроновости открылись сообщением о рекордном росте дефицита торгового баланса Японии. В понедельник выйдет также индекс делового климата Германии от IFO, продажи новых домов в США. Во вторник – импортные цены и розничные продажи в Германии, предварительные значения роста ВВП в Великобритании. В США выйдет индекс потребительского доверия и продажи товаров длительного пользования. В среду — потребительское доверие в Германии и запасы энергоносителей в США от EIA. В четверг – розничные продажи в Японии и индекс PMI в Китае, показатели безработицы и потребительской инфляции в Германии, Евросоюз сообщит показатели бизнес климата, в США огласят предварительные оценки прироста ВВП в 4 квартале. Будут опубликованы данные по первичным обращениям за пособиями по безработице. В пятницу выйдут данные по безработице, инфляции и промпроизводству в Японии, потребительское доверие в Великобритании, безработица и инфляция в Евросоюзе, В США — персональные доходы, индекс Chicago PMI, В Китае перед наступлением нового года станут известны январские значения индекса PMI.

А еще интерес представляет выступление во вторник президента США с докладом конгрессу о положении дел в стране.

Во вторник в Брюсселе пройдет саммит “Россия-Евросоюз”. Обсуждать на встрече есть чего. Это и торговые споры в рамках ВТО, и вопросы, связанные со строительством газопровода «Южный поток», и положение дел на Украине. А обсуждать там очень много чего. Положение дел в стране развивается с пугающей скоростью и становится все более необратимым. Накал противостояния усиливается. Захваты областных администраций могут привести и к расколу страны и кровавой гражданской войне. С учетом транзита газа по территории Украины продавцам и покупателям газа будет о чем поговорить. Фактор Украины становится все более значимым для динамики рубля самочувствия фондового рынка.

Фондовый рынок переходит из зоны турбулентности в зону повышенной турбулентности. И то, что рублевый индекс на прошлой неделе выглядел довольно оптимистично, не должно успокаивать, да и любителям играть против рынка тоже стоит помнить: мало пойти против всех, надо еще знать куда. (Достаточно очевидным на горизонте нескольких дней будет все более ожидаемый отскок рубля, но при такой волатильности и здесь нужна предельная осторожность). Ретест декабрьского максимума по индексу ММВБ (1511) и последующий откат уже произошли, а далее — terra incognita. Водоворот событий предстоящих дней становится слишком плотным и в значительной мере непредсказуемым. Предсказать исход поединка быков и медведей будет непросто — известны итоги парадов, а чем же закончится бой? Особенно тревожит возможное начало коррекции на рынке в США.

Будем следить за событиями.

15 |

Читайте на SMART-LAB:

EUR/USD: Праздники окончены — быки выходят на охоту?

В первый торговый день недели пара EUR/USD устроила эффектную проверку на прочность. Котировки протестировали точку пересечения линии восходящего...

23:09

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток

А чё тут готовитья… поведение идёт по Плану… — Плановое… svpressa.ru/economy/article/81033/