Блог им. MFek

ВинЛаб обзор бизнеса и общение с менеджментом

- 17 ноября 2025, 13:46

- |

В прошлый четверг Игорь Шимко от команды NZT пообщался с топ-менеджментом ВинЛаб на экскурсии для инвесторов и аналитиков. Делимся впечатлениями и разбираем бизнес ритейлера.

Визит в ВинЛаб проходил на базе одного из крупных московских магазинов сети, где мы получили возможность посмотреть на бизнес изнутри, от ассортимента и операционных процессов до логики масштабирования.

Такой формат всегда помогает увидеть больше, чем дают просто цифры в презентации: становится понятнее, за счёт чего компания растёт и насколько модель устойчива.

Сначала мы осматривали выкладку товара и слушали пояснения – почему собран именно такой ассортимент, в чем нюансы спроса в разных регионах РФ (от Владивостока до запада страны). Плюс к этому нам поясняли, почему алкогольные маркеты спокойно существуют рядом друг с другом (это же типичная картина для любого ЖК и места с хорошим трафиком посетителей). Бизнесы прекрасно понимают нюансы и каннибализации трафика и работы в разных ценовых нишах – под разные кошельки.

Рынок, на котором работает ВинЛаб, сейчас один из самых динамичных в потребительском секторе

Алкогольный рынок в России растёт быстрее инфляции. Компания работает ровно там, где складывается устойчивый спрос: больше вина и крепкого сегмента «выше среднего», больше выбора, больше удобства. Поэтому то, что мы увидели в магазине, хорошо накладывается на рыночную картину: бизнес развивается на растущей волне, и при этом растёт быстрее самого рынка. Реально – на полках есть все, что было и до 2022 года. Каналы поставок работают, а ценники вполне адекватны.

Сеть продолжает масштабироваться и делает это, значительно опережая рынок

Серия вопросов и ответов после экскурсии подтвердила то, что мы слышали от менеджмента ранее: у ВинЛаб действительно хорошо выстроена «инженерия роста». Бизнес хорошо умеет расти органически, выбирать локации (закрывая минимум ранее открытых) и держать маржу на весьма широком ассортименте.

Разложим основу, какие ожидания у менеджмента по росту бизнеса, а также за счет чего будут достигнуты эти результаты:

1. ВинЛаб планирует сохранить темпы роста выше среднерыночных. Компания ожидает, что темпы роста выручки в 2025 году могут составить порядка 12%. В этой гонке будут проигрывать традиционные магазины, в первую очередь – их доля рынка будет отходить ВинЛабу.

2. Компания планирует нарастить выручку в 2,3 раза до 200 млрд руб. к 2029 году. При этом важный фокус не просто на росте выручки, а на росте с сохранением высокой маржинальности бизнеса. Об этом тоже говорили отдельно, что норма прибыльности должна сохраняться.

3. Хотят увеличить количество магазинов до более 4000, при этом около 500 магазинов планируется открыть в новых регионах, где сейчас ВинЛаб не представлен.

4. Бизнес планирует нарастить онлайн-сегмент до 40 млрд руб. к 2029 году, увеличив его в 3,7 раза. Тут интересно посмотреть на новые инициативы от законодателей, потому что доставка алкоголя – весьма непростое дело сейчас (компания работает в формате самовывозы).

5. Планируется рост лояльных клиентов с 9 млн до 13 млн человек, а также запуск новых B2C и B2B услуг.

На конец 3 кв. 2025 года было 2163 магазина. ВинЛаб уже показал, что может прирастать в год достаточно активно, при этом открытие нового региона присутствия ускорит темпы роста количества магазинов, поэтому цель достигнуть минимум 4000 магазинов выглядит вполне достижимой.

Процесс открытия новых магазинов хорошо отработан. Понимают, где хороший трафик, детально оценивают каждую локацию. Игорь задавал вопрос про концентрацию алкомаркетов в одной точке на примере конкретного ЖК от ПИК. В двух домах рядом там сейчас КиБ, Бристоль, ВинЛаб и еще через один дом — второй ВинЛаб. Но тут мы получили пояснения, что при этом учтена плотность населения, потоки трафика, а два ВинЛаба рядом оцениваются как единое целое (и оно больше, чем соло один магазин, при этом входит в норму прибыльности).

Процент «правильного» попадания — 99%, очень высокий показатель для ритейла. Благодаря точному «прицелу» и финансовой дисциплине открытие новых магазинов драйвит выручку. Плюс забирают рынок за счет более качественного и широкого ассортимента – здесь выигрышно используют синергию с брендами НоваБев.

Омниканальность - важная часть модели, и она работает

Один из хорошо прояснённых моментов в ходе общения с менеджментом — понимание того, как компания соединяет онлайн и офлайн.

В России онлайн-продажа алкоголя и его доставка запрещены законодательством. Это регулируется Федеральным законом №171-ФЗ и Постановлением Правительства РФ № 612, которые запрещают продажу алкоголя дистанционным способом, в том числе через интернет. Вместо доставки используют модель Click&Collect (бронирование онлайн с самовывозом из магазина).

Подход Click&Collect здесь действительно встроен в операционную модель, а не является отдельным каналом продаж.

Ключевые факты про онлайн канал:

- онлайн уже даёт более 10% выручки;

- трафик в приложении и на сайте — более 6 млн пользователей ежемесячно;

- средний онлайн-чек заметно выше офлайна — от 2,7 до 4,1 тыс. руб.;

- компания присутствует и на маркетплейсах, что расширяет охват.

С учётом того, что доля e-com на алкогольном рынке растёт год от года, омниканальная модель - один из ключевых драйверов будущего роста.

Ассортимент подтверждает стратегию отработки тренда на премиализацию

На полках магазина можно было увидеть, насколько большой объём полки занимает продукция среднего и премиального сегмента.

Это совпадает с отраслевым трендом: по прогнозам, к 2029 году доля премиума в винах вырастет до 33%, в крепком алкоголе до 40%.

Цифры по ассортименту:

- до 2 600 SKU в каждом магазине;

- более 750 брендов: российские, импортные и собственные;

- синергия с НоваБев — ключевой элемент стабильного ассортимента и эксклюзивных позиций.

Это направление выглядит устойчивым: потребитель всё чаще выбирает качество, а ВинЛаб предлагает широкий выбор в сегменте «выше среднего», где и растёт маржа, и растёт рынок.

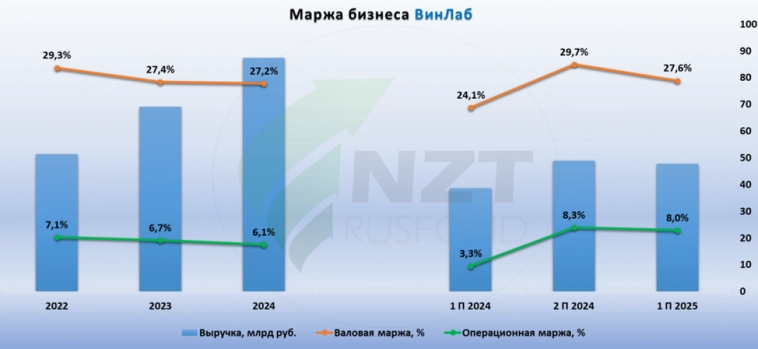

Финансовые результаты - подтверждение устойчивости модели

Помимо общения с менеджментом соберем и привычные нам графики по финансам. По итогам 1 полугодия 2025 выручка +23,9% год к году до 47,7 млрд рублей. Высокий показатель обеспечивался увеличением трафика +11,8% и среднего чека +9,7%. Чистая прибыль выросла в три раза год к году до 2,3 млрд рублей.

EBITDA +85,1% год к году до 6,3 млрд рублей за счет роста продаж высокомаржинальных брендов из сегментов премиум и выше, а также выхода магазинов на этап своей зрелости. Рентабельность по EBITDA составила 13,3%.

В целом компания неплохо работает как с себестоимостью, так и с административными расходами, удерживая маржу на стабильно высоком уровне, пока в ритейле тренд на снижение маржи.

Сопоставимые продажи растут хорошими темпами, но с 2024 года трафик почти не растет. Это не проблема, главное, чтобы не был отрицательным.

Чистый долг (наш расчет) 19,3 млрд руб. резко вырос после роста оборотного капитала в 1 полугодии 2025 года. Чистый долг считали с учетом арендных обязательств, так как все показатели обычно оцениваем по МСФО 16. Сама компания считает чистый долг без учета выданных займов, но мы вычитаем их из долга.

Оборотный капитал

Запасы растут постепенно с ростом бизнеса, дебиторка аналогично, а вот кредиторскую задолженность активно раздали в 1 полугодии 2025 года, что вызвало отток FCF и рост долга, но это разовая акция.

Здесь стоит учитывать сезонность бизнеса. Для алкогольного ритейла, включая ВинЛаб, летом традиционно начинаются закупки перед высоким сезоном, а значительная доля годовой выручки и денежного потока приходится на последний квартал года. В этот период компания традиционно демонстрирует более высокую оборачиваемость запасов и значительное улучшение показателей операционного денежного потока (OCF). Таким образом, долговые метрики и показатели оборотного капитала улучшаются к концу года по сравнению с данными на середину года.

Денежные потоки

Несмотря на большой объем открытий новых магазинов, CAPEX низкий. OCF занырнул резко вниз на фоне снижения кредиторки, но базово компания вполне способна генерировать высокую отдачу FCF и платить на дивиденды от 50% прибыли. В планах менеджмента сделать полную синхронизацию дивидендной политики с Группой НоваБев. Пока идет рассмотрение и согласование. В перспективе ждут дивидендный потенциал более 50% от чистой прибыли, политика находится в процессе утверждения.

Планы IPO

IPO сохраняется среди возможных сценариев развития. При этом кейс сильный, темп роста выручки выше всех публичных аналогов, поэтому время может быть не так важно. Тем не менее — решение за акционерами, ждут подходящего окна.

Итого:

Перед нами хороший растущий бизнес, который, в отличие от крупного ритейла пока может расти быстрыми темпами без поглощений конкурентов и даже выходить в новые крупные регионы, как ЮФО. В процессе экспансии менеджменту будет важно сохранить фокус на качестве, а не просто количестве, так как мы уже имеем много примеров в ритейле агрессивного роста с последующей каннибализацией и снижением трафика. Важно не допустить подобного, но пока у бизнеса не так много точек и есть даже нетронутые регионы, что делает эти риски менее актуальными.

Высокая маржинальность в период снижения маржи во всем секторе ритейла — хороший показатель. Плюс у компании высокая отдача FCF от выручки, что в перспективе даст стабильность в выплате дивидендов выше 50% от прибыли.

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон