SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Capitalizer

Рынок природного газа в США в октябре 2025: профицит, контанго и прогноз доходности стратегии Алгебра

- 12 октября 2025, 13:10

- |

Ситуация на рынке природного газа в США остаётся стабильной. Рынок сохраняет профицитное состояние: добыча превышает внутренний спрос, а объёмы в хранилищах приближаются к историческим максимумам. По данным EIA, уровень запасов превышает пятилетнюю норму более чем на 6%.

В этом материале мы рассмотрим ключевые идеи по торговле фьючерсами на природный газ для стратегии Алгебра. Оценим состояние фьючерсной кривой и влияние СПГ поставок США на расширение контанго. Спред торговля между базисами поставок Хенри Хаб и TTF становится новой и главной парадигмой в сегменте высоко маржинальной торговли энергетическими активами.

1. Подготовка к 2026 году для стратегии Алгебра и прогноз по контанго

По стратегии Алгебра начинвю подготовку к 2026 году и оцениваю рынок как склонный к сохранению аномального контанго. Вероятно, это уже не временное искажение, а новая нормальность, отражающая структурные изменения в энергетике США.

Главная причина — рост доли экспорта СПГ, который существенно изменил баланс между внутренним предложением и внешним спросом в США

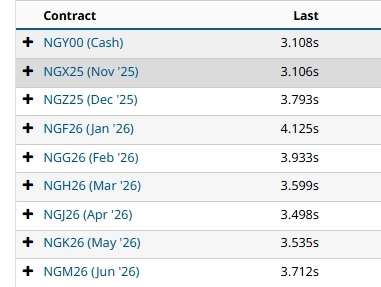

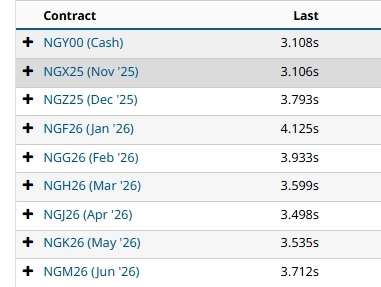

Фьючерсная кривая Henry Hub по состоянию на октябрь 2025 года остаётся глубоко наклонённой вверх: контракты зимнего сезона 2025/26 года торгуются на $0,45–0,55 выше текущих спотовых цен. Это означает, что трейдеры и производители продолжают использовать возможность для финансируемого хранения газа, продавая дальние фьючерсы и удерживая физические запасы в ожидании зимнего спроса.

2. Почему контанго стало устойчивым и прогнозы доходности по стратегии Алгебра

Аномальное контанго на рынке природного газа в США — отражение новой энергетической структуры, где хранение и экспорт играют ключевую роль. На расширение и глубину контанго влияет совокупность следующих факторов:

-Высокая стоимость хранения. Природный газ это энергоёмкий товар, требующий поддержания давления, страховки, учёта потерь и финансирования запасов. Совокупные издержки хранения оцениваются в 8–12% годовых, что естественным образом создаёт премию за срок (time premium) между спотовыми и фьючерсными контрактами.

-Структурный рост экспорта СПГ. США стали крупнейшим мировым экспортёром СПГ, ежедневно поставляя более 12 млрд куб. футов газа. Этот фактор создаёт лаг между избыточным внутренним предложением и будущим внешним спросом, усиливая контанго.

-Разница между Henry Hub и TTF. Американский газ торгуется по $2,5–3/MMBtu, тогда как на европейском хабе TTF — в диапазоне $8–10. Этот ценовой разрыв стимулирует арбитраж и временные переносы поставок. При этом кривая TTF постепенно выравнивается — контанго “сдувается”, что указывает на сокращение региональных спредов и нормализацию глобального рынка.

-Фактор высоких процентных ставок. Финансирование запасов и удержание позиций по фьючерсам становится дороже при ставках выше 5%. Это добавляет наклон фьючерсной кривой и делает хранение газа дорогим, но при этом прибыльным при грамотном хеджировании.

-Стратегия хранения трейдеров физическими обемамии СПГ. Производители активно наращивают закачку в подземные хранилища, а трейдеры используют крутизну фьючерсной кривой для извлечения дохода из временного арбитража. Такое положение характерно для осенних месяцев, когда завершается закачка газа в ПХГ и рынок переходит в режим ожидания зимнего спроса.

По моим оценкам, ближайшие 12–14 мес. позволят стратегии «Алгебра» извлечь 35–40% по операциям с фьючерсами на природный газ, что должно добавить около 10% к совокупной доходности стратегии.

Этот результат достижим при сохранении текущей структуры контанго и умеренной волатильности зимнего сезона.

3. Глобальный эффект: США — поставщик контанго для фьючерсов с поставкой в Хенри Хаб, Европа — индикатор его сглаживания и близости к споту с постакой в Нидерландском Хабе TTF

Рынок природного газа в США сегодня далёк от дефицита. Высокие запасы и активный экспорт СПГ создают новую точку равновесия, при которой прибыльность хранения и фьючерсного арбитража становится ключевым драйвером доходности.

Параллельно с этим контанго на TTF постепенно сглаживается, что говорит о снижении арбитражных возможностей между американским и европейским рынками. Как представлено на скриншотах фьючесры на базисе Хенри Хаб показывают сильное контанго, при флэте во фьючерсах в Нидерландах.

Скорее всего, в 2026 году рынок войдёт в фазу структурного равновесия с умеренным профицитом и стабильно наклонённой фьючерсной кривой. Это открывает возможности для алгоритмических и арбитражных стратегий на фьючерсах Henry Hub, в том числе в рамках модели Алгебра.

4. Вывод.

Американский рынок природного газа вступил в новую фазу — рынок профицита и устойчивого контанго. Данное событие не временное искажение, а следствие новой модели, где внутреннее производство, экспорт СПГ и издержки хранения формируют равновесную “плату за время”.

Для трейдеров и инвесторов это означает:

* стабильную возможность извлечения прибыли из формы фьючерсной кривой,

* пониженную вероятность дефицита,

* и потенциал долгосрочных стратегий, основанных на анализе контанго и спреда между Хенри Хаб и TTF.

В этом материале мы рассмотрим ключевые идеи по торговле фьючерсами на природный газ для стратегии Алгебра. Оценим состояние фьючерсной кривой и влияние СПГ поставок США на расширение контанго. Спред торговля между базисами поставок Хенри Хаб и TTF становится новой и главной парадигмой в сегменте высоко маржинальной торговли энергетическими активами.

1. Подготовка к 2026 году для стратегии Алгебра и прогноз по контанго

По стратегии Алгебра начинвю подготовку к 2026 году и оцениваю рынок как склонный к сохранению аномального контанго. Вероятно, это уже не временное искажение, а новая нормальность, отражающая структурные изменения в энергетике США.

Главная причина — рост доли экспорта СПГ, который существенно изменил баланс между внутренним предложением и внешним спросом в США

Фьючерсная кривая Henry Hub по состоянию на октябрь 2025 года остаётся глубоко наклонённой вверх: контракты зимнего сезона 2025/26 года торгуются на $0,45–0,55 выше текущих спотовых цен. Это означает, что трейдеры и производители продолжают использовать возможность для финансируемого хранения газа, продавая дальние фьючерсы и удерживая физические запасы в ожидании зимнего спроса.

2. Почему контанго стало устойчивым и прогнозы доходности по стратегии Алгебра

Аномальное контанго на рынке природного газа в США — отражение новой энергетической структуры, где хранение и экспорт играют ключевую роль. На расширение и глубину контанго влияет совокупность следующих факторов:

-Высокая стоимость хранения. Природный газ это энергоёмкий товар, требующий поддержания давления, страховки, учёта потерь и финансирования запасов. Совокупные издержки хранения оцениваются в 8–12% годовых, что естественным образом создаёт премию за срок (time premium) между спотовыми и фьючерсными контрактами.

-Структурный рост экспорта СПГ. США стали крупнейшим мировым экспортёром СПГ, ежедневно поставляя более 12 млрд куб. футов газа. Этот фактор создаёт лаг между избыточным внутренним предложением и будущим внешним спросом, усиливая контанго.

-Разница между Henry Hub и TTF. Американский газ торгуется по $2,5–3/MMBtu, тогда как на европейском хабе TTF — в диапазоне $8–10. Этот ценовой разрыв стимулирует арбитраж и временные переносы поставок. При этом кривая TTF постепенно выравнивается — контанго “сдувается”, что указывает на сокращение региональных спредов и нормализацию глобального рынка.

-Фактор высоких процентных ставок. Финансирование запасов и удержание позиций по фьючерсам становится дороже при ставках выше 5%. Это добавляет наклон фьючерсной кривой и делает хранение газа дорогим, но при этом прибыльным при грамотном хеджировании.

-Стратегия хранения трейдеров физическими обемамии СПГ. Производители активно наращивают закачку в подземные хранилища, а трейдеры используют крутизну фьючерсной кривой для извлечения дохода из временного арбитража. Такое положение характерно для осенних месяцев, когда завершается закачка газа в ПХГ и рынок переходит в режим ожидания зимнего спроса.

По моим оценкам, ближайшие 12–14 мес. позволят стратегии «Алгебра» извлечь 35–40% по операциям с фьючерсами на природный газ, что должно добавить около 10% к совокупной доходности стратегии.

Этот результат достижим при сохранении текущей структуры контанго и умеренной волатильности зимнего сезона.

3. Глобальный эффект: США — поставщик контанго для фьючерсов с поставкой в Хенри Хаб, Европа — индикатор его сглаживания и близости к споту с постакой в Нидерландском Хабе TTF

Рынок природного газа в США сегодня далёк от дефицита. Высокие запасы и активный экспорт СПГ создают новую точку равновесия, при которой прибыльность хранения и фьючерсного арбитража становится ключевым драйвером доходности.

Параллельно с этим контанго на TTF постепенно сглаживается, что говорит о снижении арбитражных возможностей между американским и европейским рынками. Как представлено на скриншотах фьючесры на базисе Хенри Хаб показывают сильное контанго, при флэте во фьючерсах в Нидерландах.

Скорее всего, в 2026 году рынок войдёт в фазу структурного равновесия с умеренным профицитом и стабильно наклонённой фьючерсной кривой. Это открывает возможности для алгоритмических и арбитражных стратегий на фьючерсах Henry Hub, в том числе в рамках модели Алгебра.

4. Вывод.

Американский рынок природного газа вступил в новую фазу — рынок профицита и устойчивого контанго. Данное событие не временное искажение, а следствие новой модели, где внутреннее производство, экспорт СПГ и издержки хранения формируют равновесную “плату за время”.

Для трейдеров и инвесторов это означает:

* стабильную возможность извлечения прибыли из формы фьючерсной кривой,

* пониженную вероятность дефицита,

* и потенциал долгосрочных стратегий, основанных на анализе контанго и спреда между Хенри Хаб и TTF.

582

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Вахтанг Миндиашвили

- berkshire hathaway

- bitcoin

- CNYRUB

- eurrub

- FORTS

- IMOEX

- Marathon Digital

- Master Limited Partnerships

- nasdaq

- S&P500

- автомобили

- автоследование

- акции

- акции США

- алгоритмическая торговля

- биткоин

- Биткойн

- бкс

- брокеры

- вечные фьючерсы

- ВИМ Ликвидность

- вклады

- Газпром

- Грузия

- девальвация рубля

- депозиты

- долина

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- ЗПИФы недвижимости

- ИИ

- Инвестиции

- индекс

- индекс dax

- Индекс МБ

- институциональные инвесторы

- инфляция

- инфляция в России

- искусственный интеллект

- Итоги месяца

- Итоги недели

- ключевая ставка ЦБ РФ

- количественные инвестиции

- контанго

- кризис

- криптовалюта

- Майнинг

- майнинг криптовалют

- метрики

- мировая экономика

- мобильный пост

- натуральный газ

- нефть

- нефть Brent

- Новатэк

- норма доходности

- облигации

- опционы

- Пенсия

- пифы

- показатели эффективности

- полюс золото

- портфель

- портфель инвестора

- пошлины США

- правовые основы

- природный газ

- природный газ в США

- рассказ

- риск

- срочный рынок

- стратегия

- США

- Т-Банк инвестиции

- технический анализ

- торговые войны

- торговые роботы

- трейдинг

- уоррен баффетт

- Управление инвестиционным портфелем

- Управление портфелем

- фандинг

- финансовая литература

- Финансы

- финтех

- форекс

- фьючерс

- фьючерс MIX

- фьючерсный спред

- фьючерсы

- фьючерсы на биткоин

- ЦБ РФ

- экономика

- экономика США

- Электромобили

- Энергетика

- эффективность стратегии