Блог им. biopsyhose

Годовой Forward test флагманского алгоритма

- 03 июля 2025, 18:13

- |

Прошло ровно 12 месяцев Форвард теста нашего флагманского портфеля. Можно оценить эффективность разработки и сравнить статистические показатели Форвардного периода с общими показателями Бектеста за 15 лет:

Общая прибыль за 12 месяцев = $76 000 (средняя по портфелю = $106 000), что составляет чуть больше 100% от расчетного рискового капитала под этот портфель.

Средний месяц = $6 333 (против $8 643 по портфелю)

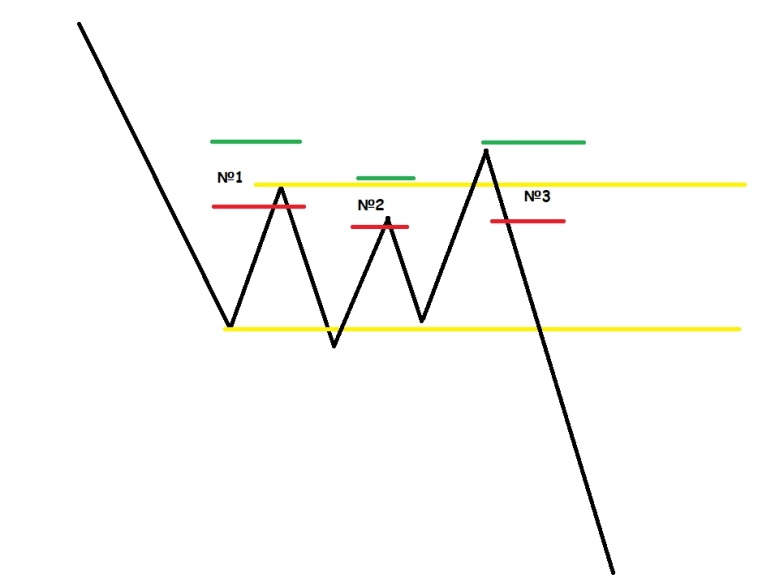

Avg %WIN = 36,4% (против 44,4% по портфелю), вот здесь заметный провал в показателе прибыльных сделок. НО! Зато мы видим насколько стабилен алгоритм при провале в основополагающем показателе. Такая стабильность стала возможной благодаря грамотной работе с параметром волатильности рынка. Алгоритм имеет на форвардном периоде соотношение средней прибыльной сделки к средней убыточной (avgRR) = 2.3 против 2.05 у портфеля. Отсюда становится понятной причина падения % прибыльных сделок на форвардном периоде — общий рост волатильности рынков+неудачный для алгоритма период 2025-го года: выбивает чаще, но в прибыльных сделках при этом RR больше из-за волатильности. В этой области мы сейчас дополнительно работаем над управляемостью динамичного стопа в сделках. В новой итерации алгоритма, которая выйдет осенью мы уйдем от жесткого рабочего стопа.

Визуально месячная статистика радует глаз, видно что удалось поработать над стабильностью алгоритма в прошлой итерации, особенно по сравнению с тем что было сделано в 2023-м году… это прорыв прямо)))

Статистика общего Бектеста за 15 лет:

Это статистика алгоритма с учетом реалистичных комиссий и проскальзываний (посчитали среднее проскальзывание за последний год, которое было у нас на реальных счетах и применяем его теперь в бектестах). Проскальзывания на топ ликвидных фьючерсов (6B, 6E, 6J, CL, GC, SI, NG, ES, NQ, RTY, YM, ZB, ZN, ZF, ZT, M6E, MCL, MES, MNQ, M2K, MGC, MYM) жрут примерно 10% от Total PnL в среднем.

Цифры говорят сами за себя. Отмечу что лично меня радует тождественность статистики лонгов и шортов — они практически идентичны. Это опять же указывает на высокую стабильность применяемых торговых моделей в алгоритме. Мы используем одинаковые модели для лонгов и шортов анализируя дневной таймфрейм:

Алгоритм анализирует котировки 15 фьючерсов на предмет импульсов и аукционов и последовательно проторговывает в каждом найденном импульсе и аукционе жестко заданные торговые модели с одинаковыми параметрами. Это исключает курвафиттинг.

По годовой статистике видно, что волатильность существенно выросла после 2020-го года, но алгоритм извлекает из этого выгоду благодаря работе с параметрами волатильности. Это видно и по статистике сделок:

Стопы растут, но и профиты растут кратно больше чем стопы. При этом общая просадка по портфелю успешно нивелируется благодаря диверсификации по инструментам:

Максимальные просадки ниже $20 000 были 4 раза за 15 лет, достигая максимум $25 000 на возросшей волатильности. По тесту Монте Карло мы видим что рабочие просадки для этого алгоритма находятся в диапазоне $25 000 — $35 000:

На 1000 итераций максимально полученная просадка равнялась $50 000. С учетом этих показателей я бы входил в этот алгоритм дождавшись на нем бумажной просадки $15 000 депозитом $75 000. Это была бы максимально безопасная инвестиция с хорошим потенциалом.

На последок рассмотрим статистику стратегий входящих в портфель и кривую Equity алгоритма:

Осенью выйдет заключительная итерация этого алгоритма с последними правками. Сложность за последние 1.5 года возросла кратно, уже со скрипом умещается в голове, некоторые моменты приходится периодически обновлять в памяти из комментариев в коде и перманентного повторения при поиске новых моделей и уточнения старых при ресерче на истории. На еще одну итерацию меня хватит, но больше нет) Поэтому в последнюю версию впихну по максимуму, чтобы не скребло на душе. После того как мы получили в 2024-м по рогам от рынка, стал очень осторожным и консервативным. Нравится)

Мой телеграм-канал ALGOTRADING&CRYPTO. Я транслирую в нем торговлю своих алгоритмов на US фьючерсах с ежемесячными стэйтментами брокера NinjaTrader, а также даю оперативный анализ по крипторынку в рамках ведения своего крипто-портфеля.

Ультимативный Гайд по крипто инвестированию лежит тут

теги блога @Biopsyhose

- backtesting

- Berkshire Hathaway

- biopsyhose

- bitcoin

- drawdown

- Gold

- nasdaq

- profit factor

- Renaissance Technologies

- Risk management

- S&P500

- TON

- Toncoin

- topsteptrader

- активное инвестирование

- алгоритм для трейдинга

- алгоритмическая система

- алгоритмическая стратегия

- алгоритмическая торговля

- алгоритмический портфель

- алгоритмический трейдер

- алгоритмический трейдинг

- алготрейдер

- алготрейдинг

- биопсихоз трейдер

- Биткоин

- БИТКОИН исторический максимум

- вопрос

- вью по рынку

- горбунов

- грааль в трейдинге

- живая торговля

- золото

- инвестирование

- Итоги года

- итоги месяца

- как бабла то срубить

- криптовалюта

- личностный рост

- нефть

- обучение трейдингу

- отзывы

- Отчет о торговле

- пассивное инвестирование

- паттерны

- Портфель инвестора

- ПРИБЫЛЬНАЯ ТОРГОВАЯ СИСТЕМА

- проп трейдинг

- разбор ошибок

- развитие трейдера

- реальный трейдинг

- результаты торговли

- рецензия на книгу

- Россия - Украина

- Ротшильды и Россия

- сделка века

- Сделка дня

- Сделка закрыта

- сделки трейдера

- сделок

- Сигналы робота

- системный трейдинг

- сталингулаг

- статистика

- статистика для трейдера

- Стэйтмент

- схемы

- торговые алгоритмы

- торговые паттерны

- торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- трейдер биопсихоз

- трейдинг

- уведомление

- управление капиталом в трейдинге

- успех в трейдинге

- финансовый отчет

- финрезультат

- финрезультаты

- Шорт нефти

- Юмор Веселье Смех сквозь слезы

- Янукович Виктор

Если же мы говорим о средней сделке (avg trade) равной у нас $331, то не вижу как может помочь эта метрика. Подскажете?

Я ещё хотел сравнить этот % с брокерской комиссией.

Не вижу смысла. Другие метрики делают тоже самое