Блог им. fxsaber

Нестандартный анализ истории торговли.

- 10 мая 2025, 19:04

- |

После того, как ТС прошла массу проверок на бэктестах/демо, приходит время реальной торговли. Эта логика порождена двумя гипотезами:

- Торговля на реальном счете и затем прогон на истории покажут идентичный результат — сделки совпадают на реале и в бэктесте.

- Торговать будет прибыльно, как показывали бэктесты до перехода на реальный счет.

Второй пункт — это про робастность и выявление закономерностей. Но он теоретически возможен только при соблюдении первого пункта. О побочном эффекте от проверки которого и пойдет речь ниже: небольшой анализ мониторингов чужой торговли без какой-либо толерантности.

История.

Можно сразу пропускать эту часть поста, если хочется сразу погрузиться в чужую торговлю, но все же сначала считаю хронологически верным озвучить несколько мыслей ниже.

Для выполнения первого пункта основной алгоритмический принцип переноса бэктестовой ТС в боевую ТС является синхронизацией сложного реального окружения с простым виртуальным окружением в реальном времени.

Представьте, что у вас есть два счета.

- Демо-счет, на котором запущен ваш советник. Причем сетевое и электрическое соединения идеальные. Даже торговый сервер не перезагружается брокером.

- Реальный счет. На нем случаются сюрпризы: сеть нестабильная, электричество пропадает, брокер свой сервер перезагружает и т.д.

И стоит задача, как бы на реальном счете торговать так, как на идеальном демо-счете? Для этого, конечно, используют копир: сравнивают, что сейчас на демо и на реале, и выравнивают состояние реала до демо.

Заметьте, что копир ничего не запоминает. Он просто на каждом тике сравнивает один счет с другим. Это, наверное, самое надежное решение в алготрейдинге.

Встает вопрос, как создать такой идеальный демо-счет? Некоторые делают так.

- Создают виртуальное окружение — демо-счет внутри советника.

- При запуске советника загружают историю тиков, например, за месяц. И пробрасывают ее в виртуальное окружение — на демо-счете советник «проторговал» на этих тиках.

- На каждом новом тике берутся все ново-поступившие тики (чтобы не было пропусков) и пробрасываются в виртуальное окружение. В итоге имеем «демо-счет с советником».

- Внутри советника есть копир, который копирует с виртуального окружения на реальный счет ордера.

В таком случае у вас только EX5-файл и больше ничего не нужно. Вы можете запустить его на другой машине, и он будет торговать ровно так, как если бы торговал на исходной машине.

Более того, вам не нужно запоминать расположение той же сетки ордеров, продумывать особенности исполнения ордеров брокером и т.д. Потому что у вас есть под рукой всегда идеальный «демо-счет».

Чтобы проверить правильность такой реализации нужно уметь сопоставлять между собой результаты торговли Real_vs_Backtest. И тут возникают сложности такого анализа, т.к. в реальном окружении присутствуют реджекты, частичные исполнения и, наконец, проскальзывания. Что может вносить серьезные трудности при сравнении двух отчетов истории между собой.

На пальцах.

На более простом языке. Если у нас есть два реальных счета у одного и того же брокера, на котором запущен один и тот же советник с одинаковыми настройками, то результаты могут быть разными из-за особенностей исполнения торговых приказов, сетевых задержек и т.д. И хорошо бы не просто зафиксировать различия, а понять их природу.

Для выявления этого и нужно уметь сравнивать между собой разные результаты торговли. Поскольку торговые счета могут иметь отличные величины балансов, то и объемы ордеров будут не совпадать. Поэтому анализ лотности при таком сравнении практически не берется в расчет. Сравнительными попугаями чаще всего являются пункты/пипсы: в одном отчете прибыль столько-то пипсов, в другом — иное. И если количество пипсов совпадает, значит торговля на двух счетах идентична.

Однако, из-за частичных исполнений одна позиция на одном счете может соответствовать нескольким позициям на другом. И в таком случае подход сопоставления пипсов будет давать ошибки.

Чтобы этого избежать, целесообразно иметь режим, который в отчет торговли не добавляет дополнительные позиции, порожденные особенностями частичного исполнения. Грубо говоря, если позиция уже открыта и параллельно открываются еще позиции, то вторые не учитываются. Тогда частичное исполнение перестает быть помехой сравнительного попугая — суммарные пипсы.

Толерантность.

При анализе чужой торговли в данном посте я не буду замазывать данные публичных счетов ради простой возможности воспроизведения читателями. Авторам мониторингов — черный критический PR является тоже рекламой. Спасибо за предоставленную возможность анализа! После публикации ссылка на данную запись будет отправлена всем авторам упоминаемых мониторингов.

Суммарные пипсы.

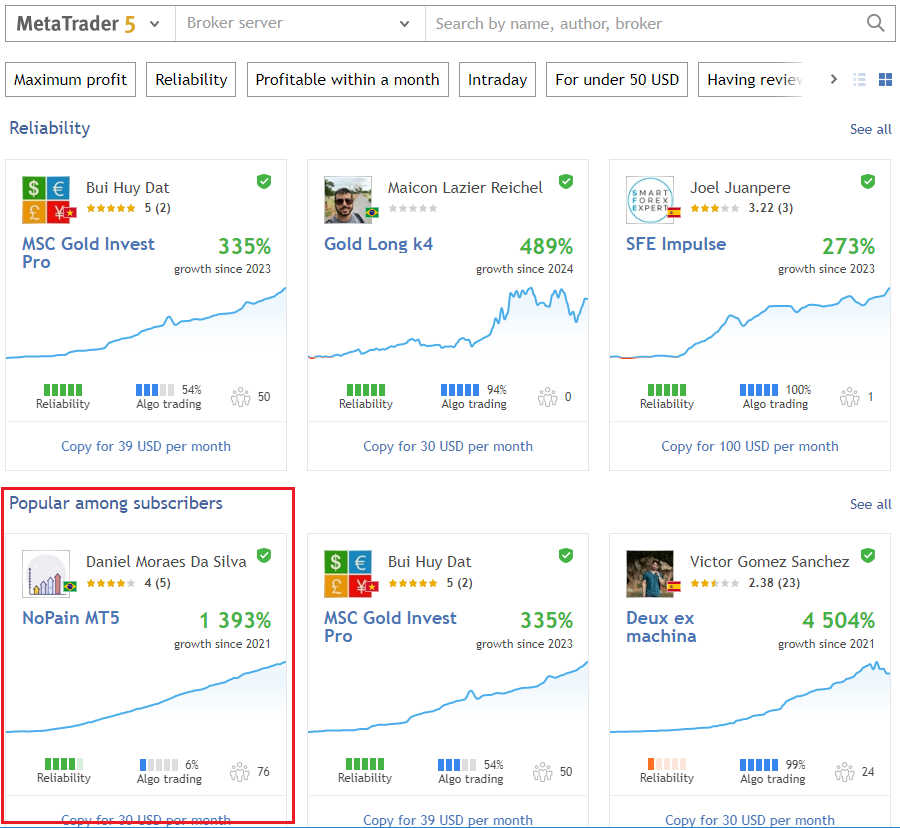

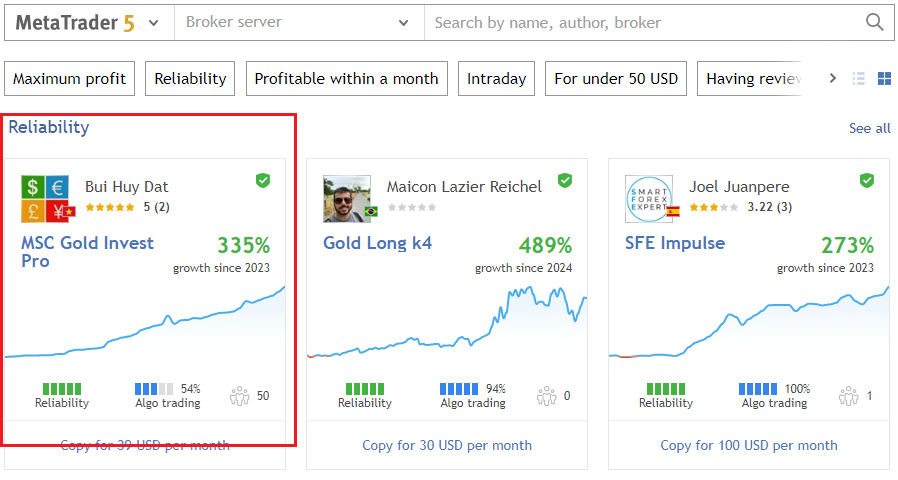

Взял несколько топовых (методика MQ) мониторингов из Сигнал-сервиса.

Сначала проанализируем первый счет среди «выбора пользователей».

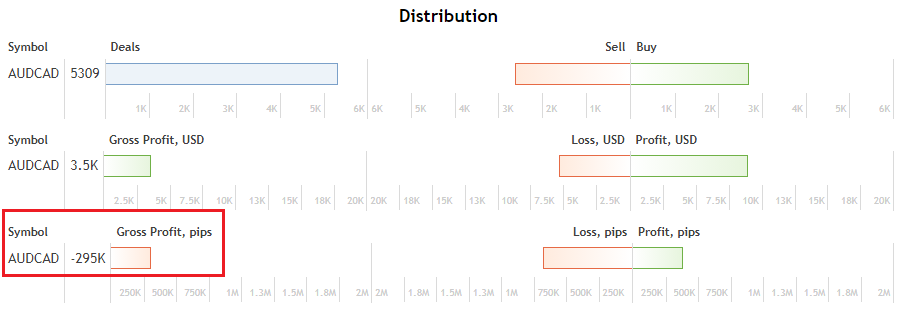

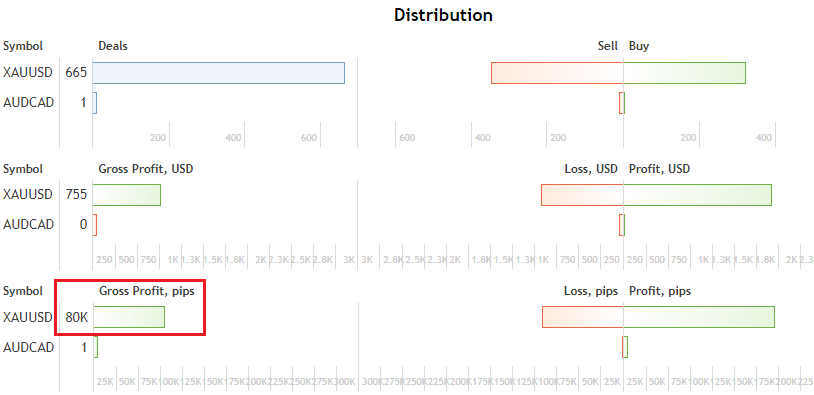

В предоставленном же анализе сервиса видим, что суммарная прибыль в пипсах отрицательная, несмотря на красивую кривую роста торгового баланса.

Динамику этого показателя мы можем увидеть, если этот мониторинг проанализируем через CustomReport, согласно данной методике.

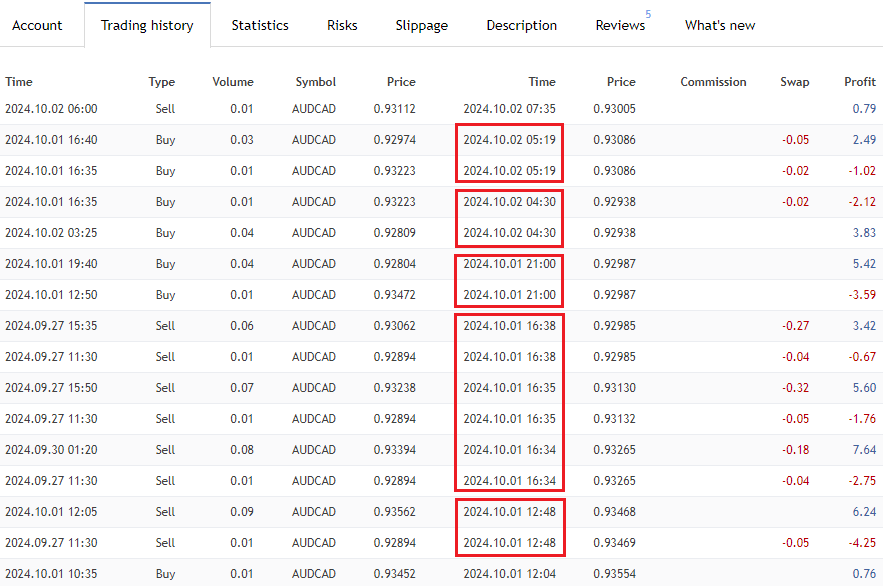

Очень красивый график роста баланса и противоположное впечатление от графика изменения суммарной прибыли в пипсах. Это типичная ситуация счетов, у которых идет неоднократная доливка к текущим минусовым позициям: открытие в том же направлении еще позиции с увеличивающимся объемом — коэффициент изменения лотности выше единицы. Вы можете найти много таких сиутаций в CustomReport-отчете или в предоставленной истории торговли на сервисе.

В рамках выделены серии таких доливок. Т.е. прибыль обеспечивается за счет агрессивного повышения ставок — увеличения рисков.

В простонародье это называется Мартингейлом. Подобная ситуация с суммарной прибылью в пипсах является классической. Пример долго искать не пришлось — первый среди выбора подписчиков.

Нестандартный анализ.

Раз с первым так повезло, попробуем теперь первый счет из более серьезной категории — по показателю Надежности (согласно закрытой методике MQ).

Вьетнамское имя автора вызывает добрую улыбку у русскоязычных читателей, и это не единственный плюс данного мониторинга. И вот почему.

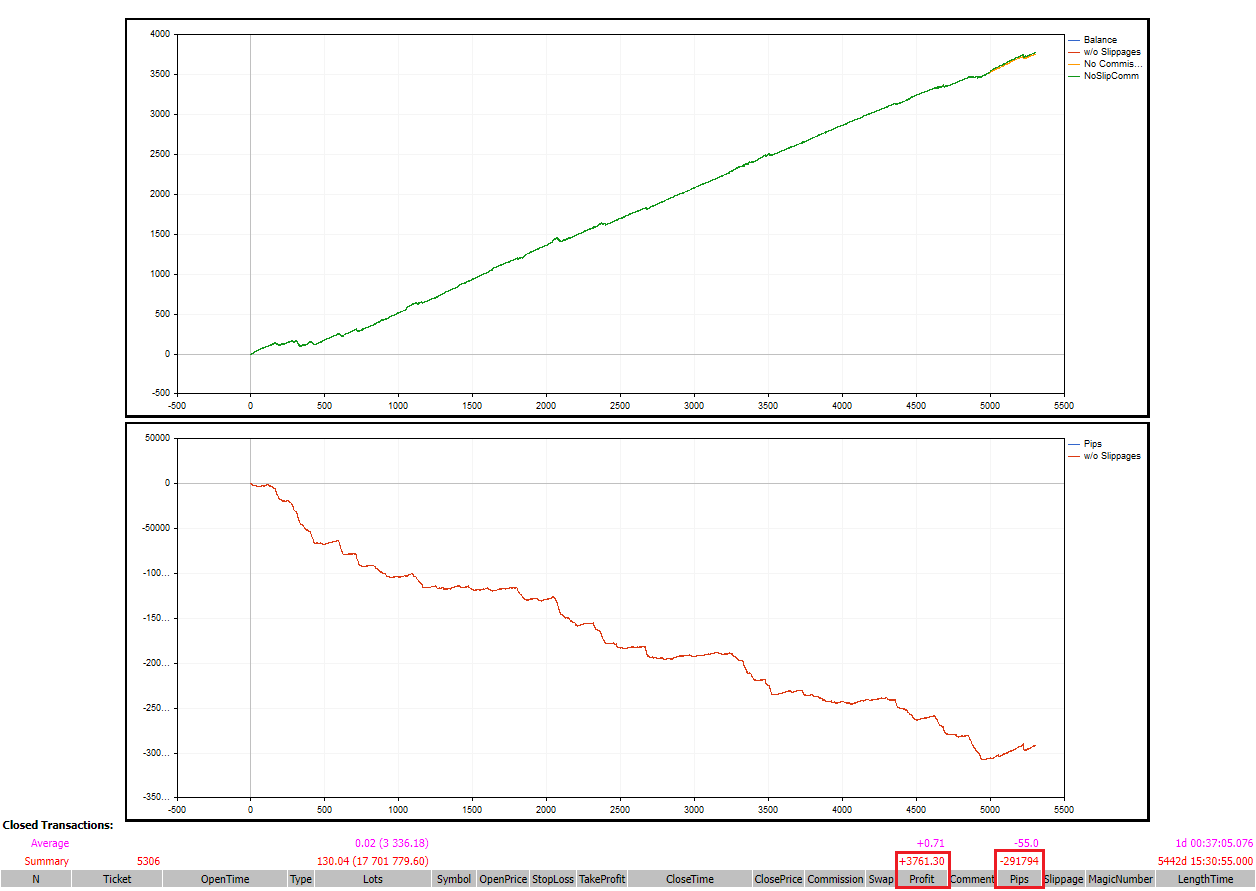

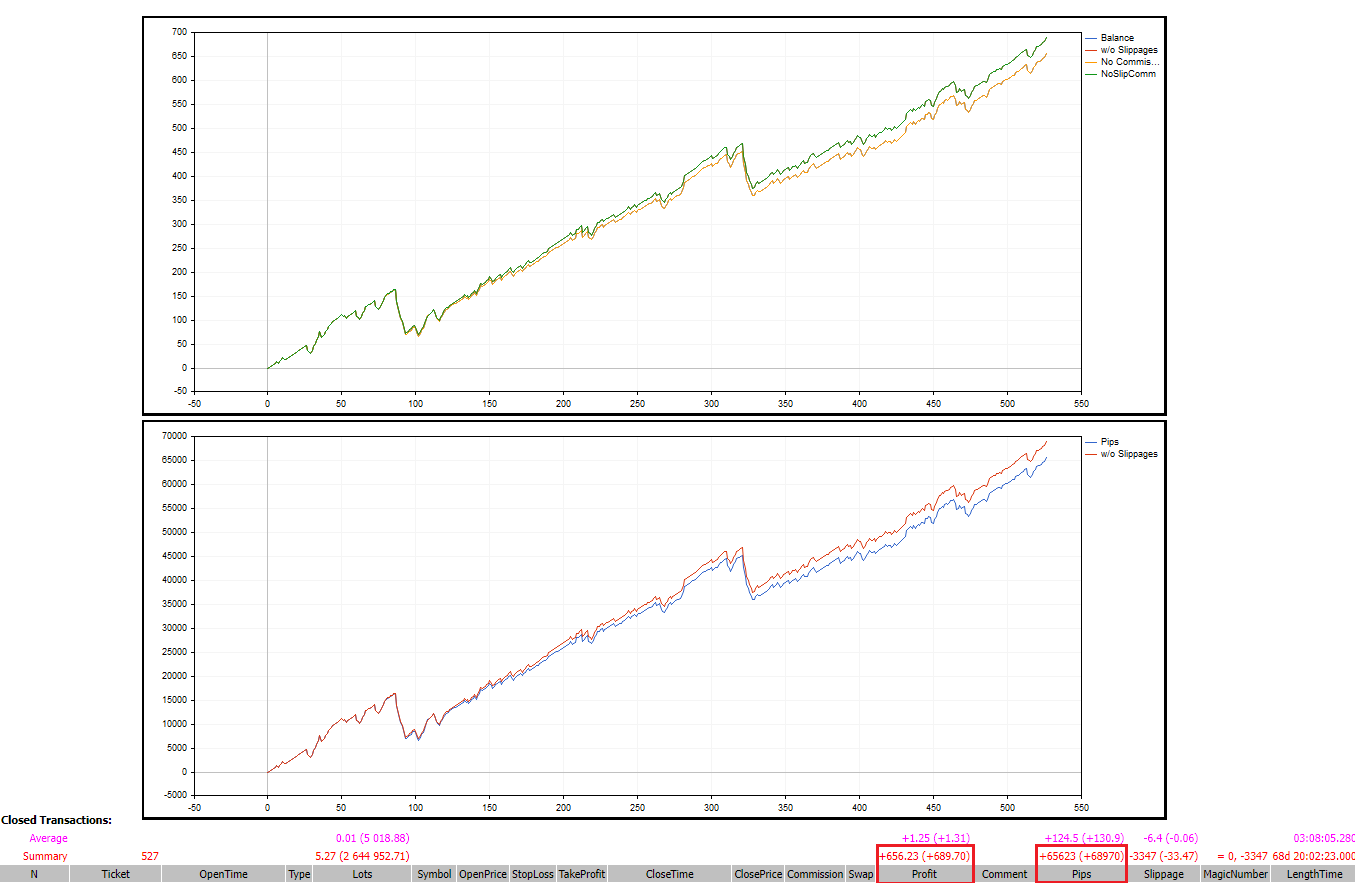

Суммарная прибыль в пипсах положительная. Вот ее динамика изменения через CustomReport-анализ (с начала 2024 года, а история начинается с 2023-го — не стал переделывать скрины).

Фактически неплохая линия изменения баланса совпадает с суммарной прибылью в пипсах.

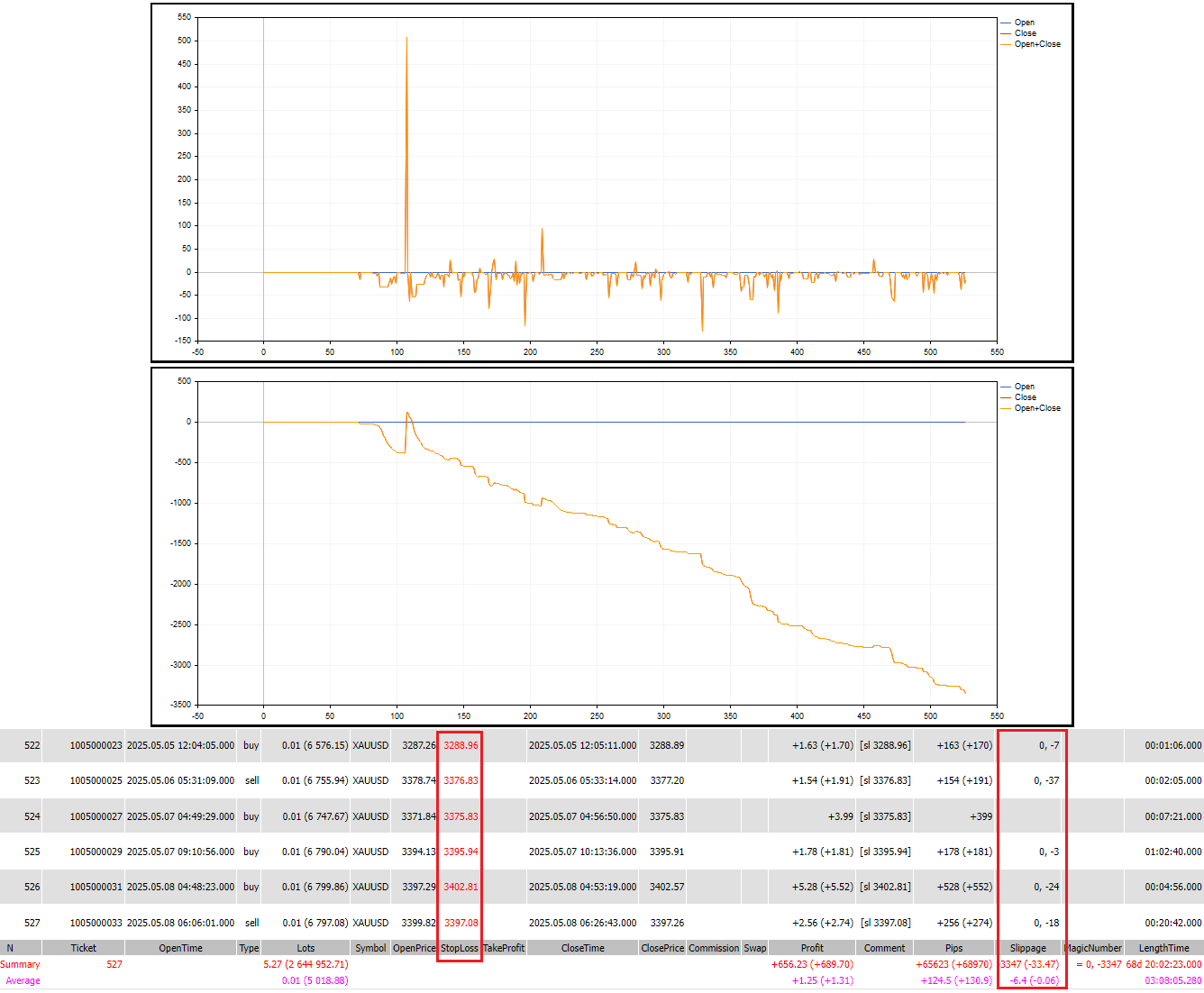

Интереснее еще и то, что торговля испытывает дикое отрицательное скольжение почти на каждом ордере (в отчете видно, что торговля идет через стоповые ордера).

Маскимальное количество одновременных позиций.

И вот здесь мы применим нестандартный анализ, о котором шла речь в начале поста (см. раздел «На пальцах») — игнорирование параллельно открываемых новых позиций.

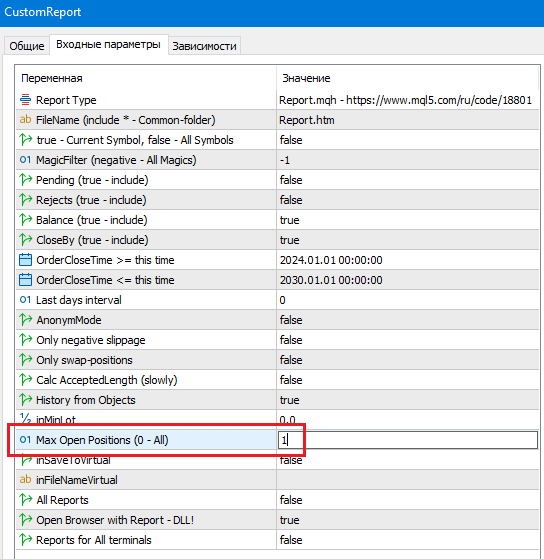

В нашей методике получения CustomReport-отчета мониторинга чужого счета мы применим следующую опцию.

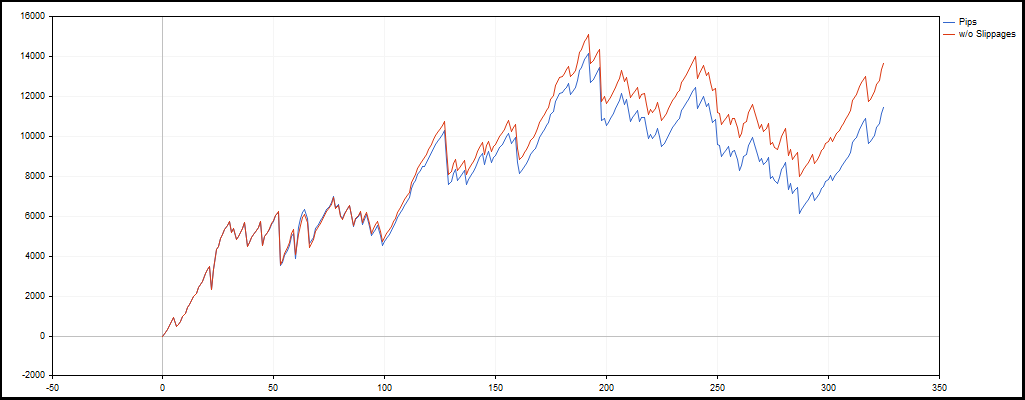

Тем самым разрешая анализировать только одну одновременно открытую позицию на всей истории торговли. После чего результат выглядит совсем иначе.

Эта далеко не такая красивая линия и есть алгоритм проторговываемой закономерности ТС. А итоговый значительно более привлекательный результат — наложение ММ: доливки с коэффициентом лотности единица.

Доливки.

Давайте посмотрим, как меняется кривая от количества разрешенных доливок (одновременно открытых позиций), постепенно увеличивая озвученный входной параметр CustomReport (полная история — с 2023 года).

На истории доходило до шести доливок — семь одновременно открытых позиций. Отлично видно, как добавка доливок влияет на результат.

В простонародье это называется Гридером. Т.е. прибыль обеспечивается за счет умеренно-агрессивного повышения ставок — увеличения рисков.

Итог.

Мы показали, как можно анализировать чужую торговлю на предмет присутствия увеличения рисков. По аналогии возможно анализировать торговую историю любой природы (Account/Tester/Signal) прямо из Терминала, получая бесплатный доступ ко всем советникам в Маркете и мониторингам в Сигналах.

ЗЫ

Алгоритм предложенного фильтра можно посмотреть в соответствующей библиотеке с открытых исходным кодом.

Если в данной записи картинки нечитаемы, откройте их в новой вкладке через правую кнопку мыши.

теги блога fxsaber

- HFT

- Meta Trader 4

- Meta Trader 5

- MetaQuotes

- Metatrader

- Metatrader 4

- MetaTrader 5

- MetaTrader5

- mql

- mql5

- mt4

- mt5

- MT5 MQL5

- OOS

- tslab

- адаптивность

- алготрейдинг

- белый лебедь

- брокер

- бэктестинг

- Грааль

- даркпулы

- децентрализованная биржа

- диверсификация

- диверсификация портфеля

- доходность

- драйвер

- ДЦ форекс

- железо

- задержки

- закономерности рынка

- закономерность

- издержки

- инвестиции

- инвестор

- исполнение ордеров

- исследование

- итоги

- итоги месяца

- Калькулятор

- комиссия

- комиссия брокера

- криптовалюта

- Лебедь

- лебедь черный

- лимитные ордера

- лучший памм счет

- лчи

- максимальная просадка

- Маркетинг

- машинное обучение

- метатрейдер

- миф

- мониторинг

- мониторинг счета

- нейронные сети

- Нейросети

- оборот торгов

- операционная система

- оптимизация роботов

- Оптимизация торговой системы

- Отчет о торговле

- ПАММ

- памм счета инвестиции

- переворот

- портфель

- проверка системы

- продажи

- просадка

- проскальзывание

- рейтинг

- робот

- Сверхприбыли

- сверхприбыль

- свопы

- Скальпинг

- случайность

- советники

- спред

- статистика

- статья

- стейтмент

- Телеграм

- телеграмм канал

- тестер

- тестер МТ5

- тики

- тики. работа с хистори

- торговая система

- торговые роботы

- торговые системы

- трагедия

- трейдинг

- тренд

- фильтр

- фильтрация

- форекс

- хедж-фонд

- чёрный лебедь

- шторм