Блог им. Lambumiz

Рост продаж основной продукции ПАО «Ламбумиз» за 9 месяцев составил 15%

- 06 ноября 2024, 14:49

- |

ПАО «Ламбумиз», лидер рынка картонной неасептической упаковки для молока и молочной продукции, объявляет итоги за 9 месяцев 2024 года по РСБУ.

Общая выручка компании за 9 месяцев 2024 года составила 2,1 млрд руб., что на 10,8% больше значений за аналогичный период прошлого года (АППГ). Чистая прибыль за рассматриваемый период составила 218 млн руб., что на 44% выше показателя АППГ, EBITDA показала рост в 32,8%, увеличившись до 322,4 млн руб.

Основной вклад в рост продаж обеспечило направление основной продукции — неасептической упаковки для молока и молочной продукции, продажи которой увеличились за 9 месяцев на 15% до 1,7 млрд руб. Снижение прочих продаж обусловлено в том числе уменьшением внешних продаж ламинированного картона: при росте продаж более маржинальной основной продукции мощности ламинации используются для внутреннего потребления.

В результате компания показала значимый рост рентабельности: валовая рентабельность к 30.09.24 LTM выросла к значениям за 2023 год на 4,4 п.п., составив рекордные 32,3%, рентабельность по чистой прибыли составила 13,7%, EBITDA – 19,7%.

В течение 9 месяцев 2024 года в разделе баланса «Собственный капитал» произошли следующие изменения:

- В первом квартале общество провело дополнительную эмиссию акций, в результате которой уставный капитал увеличился до 0,48 млн руб., а за счет выкупа части акций основным инвестором ООО «Ламбумиз Инвест» добавочный капитал пополнился на 45,67 млн руб.

- В третьем квартале 2024 года обществом были распределены дивиденды, выплата которых состоялась 8 июля 2024 года. Выплату можно охарактеризовать как безденежную — произошел зачет встречных требований с основным акционером ООО «Ламбумиз Инвест» по ранее сформированным с 2013 года обязательствам, связанным с выкупом завода в 2013 году и использованием LBO финансирования.

- По результатам 9 месяцев работы 2024 года компанией была зафиксирована прибыль в размере 218 млн руб.

В результате чего собственный капитал компании на 30.09.24 составил 801,2 млн руб.

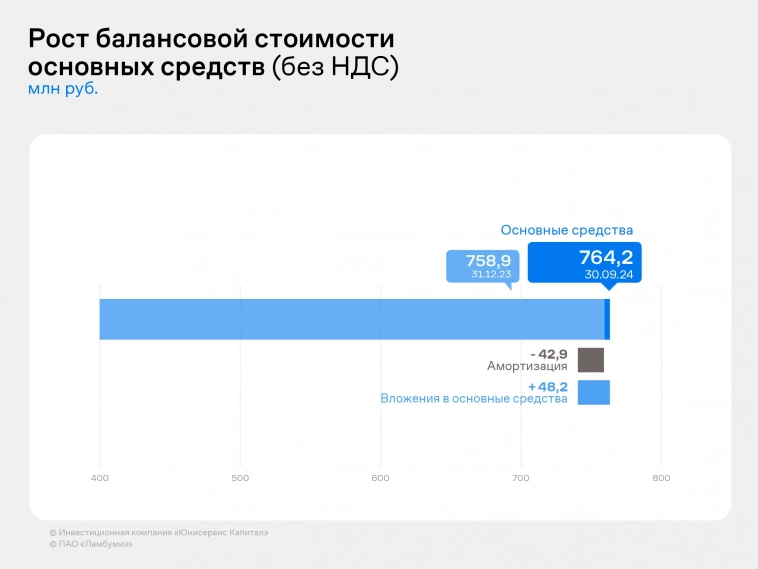

Также компания продолжает инвестиционную политику по обновлению парка оборудования. Вложения в основные средства без учета НДС за 9 месяцев 2024 года составили порядка 50 млн руб. в том числе за счет приобретения нового оборудования для печати и для производства одноразовой посуды.

Рост товарных запасов на 253,5 млн руб. связан со стабилизацией на рынке основного сырья – картона, поэтому компания продолжает планомерно наращивать страховые запасы, сохраняя при этом оборачиваемость в пределах нормы:

Сокращение дебиторской задолженности на 57% прошло в основном за счет расчетов по дивидендным выплатам — они прошли в основном в безденежной форме.

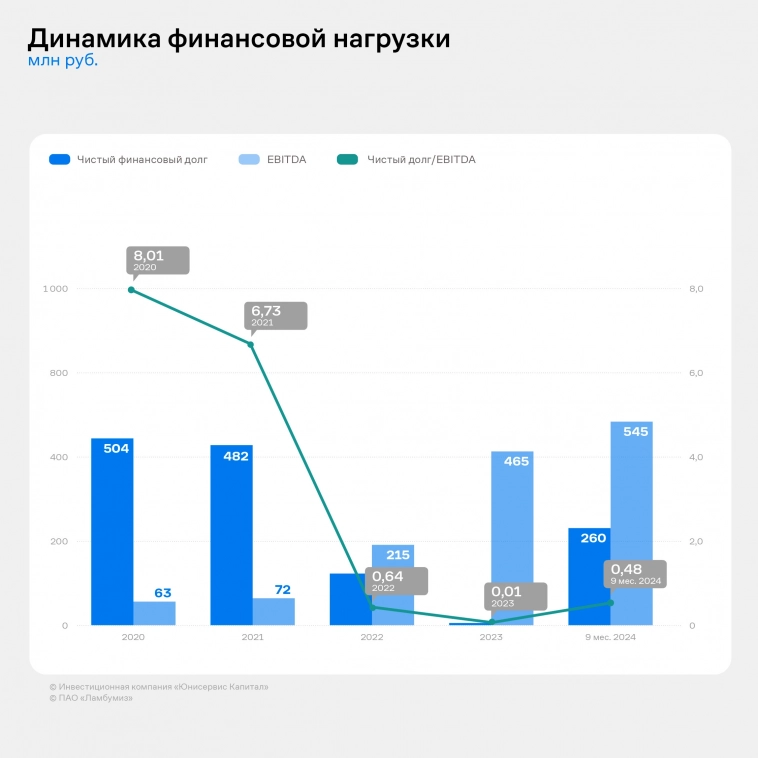

Увеличение кредитных обязательств на 121 млн руб. и сокращение денежных средств на 135 млн руб. привело к росту чистого долга до 260 млн руб., при этом соотношение чистого долга к 12-месячной EBITDA остается на достаточно низком уровне – 0,48х.

Стоит заметить, что компания сохраняет кредитную нагрузку на низком уровне, поскольку основной объем долга является субсидируемым со стороны ФРП.

В планах компании на 4 квартал рост выручки минимум до 3,16 млрд руб., операционной прибыли — до 516,8 млн руб.

При этом за счет получения денежных средств от IPO чистый долг компании планируется в отрицательной величине.

Компания продолжает реализацию инвестиционного проекта, ближайшие планы будут озвучены дополнительно.

- 06 ноября 2024, 16:02

теги блога ПАО «Ламбумиз»

- IPO

- IPO 2024

- LMBZ

- Smart Lab

- smart-lab conf

- акции

- Алекс Карп

- Александр Абалаков

- анализ акций

- аналитика

- Арсагера

- Вебинары по аналитике

- вопрос

- Вредный Инвестор

- генеральный директор

- Годовой отчет

- день инвестора

- дивидендная политика

- дивиденды

- импортозамещение

- инвестпроект

- индекс IPO

- итоги 2024

- итоги года

- Книги

- книги об инвестировании

- книги об инвестициях

- Книги по ФР

- КОНКУРС

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- Ламба

- ламбумиз

- Ламбумиз облигации

- Майкл Бьюрри

- маркет мейкер

- маркетмейкер

- МосБиржа

- мсфо

- наука

- новости компании

- Облигации

- оборудование

- операционные результаты

- ответ

- отчетность

- отчетность МСФО

- отчеты МСФО

- отчеты РСБУ

- отчёт

- Подарки

- премия

- призы

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- РСБУ

- Сектор роста

- сибур

- совет директоров

- Тест системы

- трейдинг

- упаковка