Блог им. Amozov

Показываю свой портфель российских дивидендных акций на 7 октября 2024. Капитал 1,56 млн рублей

- 07 октября 2024, 11:33

- |

Продолжаю формирование своего инвестиционного портфеля через российские дивидендные акции. Облигации, фонды денежного рынка и депозиты – это все прекрасно и замечательно, рынок сейчас такой, но я беру на себя больший риск, который в долгосрочной перспективе способен обеспечить хороший рост каптала. Акции на долгосроке обычно всегда растут, правда, 🤷♂️ сейчас падают, но ничего страшного.

💼 Мой портфель

- Акции – 97,8%

- Фонды – 1,9%

- Валюта – 0,35%

Проинвестировано – 1 197 500 рублей на 1 октября

Общая сумма – 1 567 800 рублей

Доходность по XIRR – 22,8% годовых.

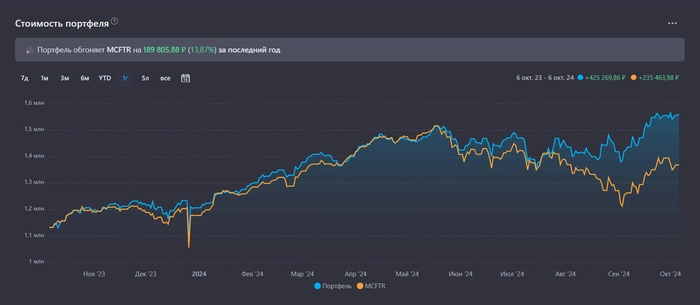

Портфель VS Индекс полной доходности (MCFTR)

Почти весь 2024 год портфель с бенчмарком шел ровно. В июле мой портфель начал отрываться и на сегодняшний день обгоняет индекс полной доходности на 189 800 рублей (+13,9%).

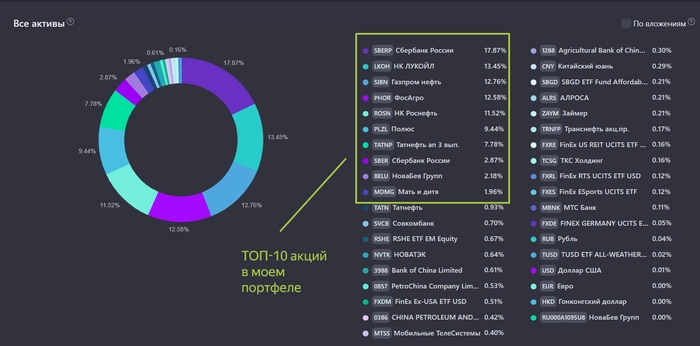

💰 Дивидендные акции

- 🏦 Сбербанк – 20,7% (1230 акций)

- 🛢️ Лукойл – 13,4% (30 акций)

- 🛢️ Газпром нефть – 12,7% (284 акции)

- 🌾 ФосАгро – 12,6% (36 акций)

- 🛢️ Роснефть – 11,5% (359 акций)

- 🌟 Полюс – 9,4% (11 акций)

- 🛢️ Татнефть – 8,1% (208 акций)

- 🍷 НоваБев Групп – 2,2% (51 акция)

- 👩🍼 Мать и Дитя – 1,9% (35 акций)

- 🏭 Новатэк – 0,8% (12 акций)

- 🏦 Совкомбанк – 0,6% (800 акций)

- 📱 МТС, 🏭 Транснефть, 🏦 ТКС Холдинг, 📱 МТС Банк, 💎 Алроса, 👛 Займер – в сумме 1,2%

Фонды

- Фонды на золото (SBGD) – 0,24%

- Заблокированные фонды Finex и RSHE – 1,6%

- Заблокированный Китай (гонконгские акции) – 1,8%

📈 Портфель по секторам

- Энергетика – 48,3%

- Финансы – 23,1%

- Материалы – 22,6%

- Остальное – 6,0%

Общее состояние портфеля

Мозолит глаза всякое заблокированное говно, которое понапокупал в свое время, конечно, никто не знал, что вот все так случится. Сейчас же упор идет на стабильные российские бизнесы с дивидендами. Поэтому без фанатизма, не набираю одной позиции слишком много.

🍸 Моя стратегия

Как и у любого здорового инвестора, она заключается в следующем: покупать все хорошее, не покупать ничего плохого, больше зарабатывать, больше откладывать в дивидендные акции для своего светлого будущего и формирования пассивного дохода.

✋ Моя тактика

Это уже детали.

12 компаний из моего портфеля (Сбербанк, Лукойл, Роснефть, Татнефть, Газпром нефть, ФосАгро, Полюс, НоваБев Групп, МД Медикал Групп, Совкомбанк, Новатэк, Алроса) занимают 90% портфеля.

Золото, юани и прочее – 10%.

Доли 12 компаний не превышают 15% каждая. Здесь не все так плохо, выбивается Сбербанк, с долей более 20%, со временем доля понизится за счет покупок других активов. Доля Сбербанка постепенно снижается естественным способом, просто пока поставил покупку Сбера на паузу.

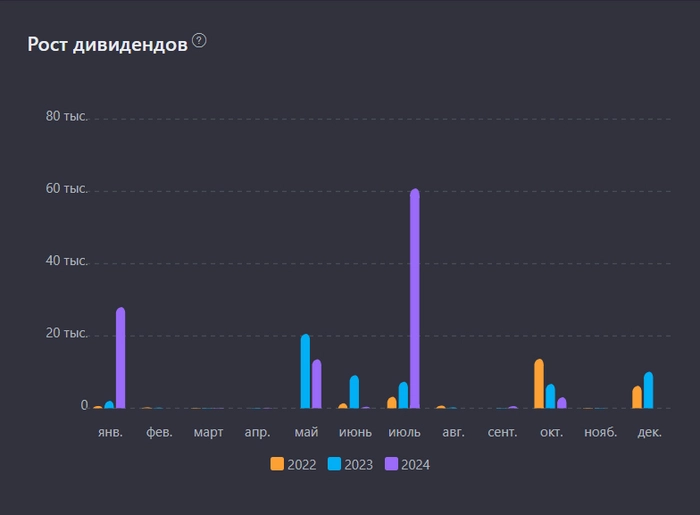

💪 Рост дивидендов

Количество акций становится больше. Вне зависимости от состояния портфеля, идет рынок вверх или вниз, мой пассивный доход постепенно только увеличивается. Если бизнес идет хорошо, а дивиденды выплачиваются, какая разница, как в моменте рынок оценивает компанию.

Дивиденды по годам:

- 2022 – 25 000 рублей

- 2023 – 55 000 рублей

- 2024 – 107 000 рублей (за 9 месяцев 2024)

Моя промежуточная цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2030 году, при условии, что не будет увеличиваться сумма пополнений. Следовательно, главной задачей является продолжать инвестировать, больше зарабатывать и больше откладывать, увеличивая нору сбережения.

Заблокированного в портфеле на 3,4%, жду второго раунда обмена заблокированных бумаг, там участвуют фонды от Finex. Китай пока до лучших дней.

Дисциплина, дисциплина и еще раз дисциплина. На протяжении трех лет придерживаюсь своей стратегии регулярных еженедельных покупок, не обращая внимания на новостной фон.

Показываю свой портфель без приукрашиваний, все как есть, делюсь с вами своим опытом инвестирования.

📌 Еще из интересного по теме:

🔥 Компании с самыми стабильными дивидендами

🔥 ТОП-6 дивидендных акций прямо сейчас.

🔥 ТОП-10 акций с дивидендами более 15% на ближайшие 12 месяцев

😱 Ключевая ставка 19%, что делать с акциями?

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

теги блога dividends, yeah!

- headhunter

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- jetlend

- X5

- акции

- акции Китая

- Акции РФ

- банк

- банк санкт-петербург

- банки

- белуга групп

- брокеры

- валюта

- валютные облигации

- вклады

- втб

- Газпром

- Газпромнефть

- дайджест инвестора

- деньги

- депозиты

- диверсификация

- диверсификация портфеля

- дивиденды

- долгосрок

- доллар рубль

- ЕвроТранс

- заблокированные активы

- Здравый смысл

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индекс Московской Биржи

- интеррао

- инфляция

- инфляция в России

- итог месяца

- итоги года

- итоги дня

- итоги месяца

- итоги недели

- календарь инвестора

- Китай

- Ключевая ставка ЦБ РФ

- кофе

- кофепортфель

- лукойл

- Мать и Дитя

- МТС

- Нефть

- нефтянка

- Новатэк

- новости

- новости рынков

- обзор отчётности

- обзор рынка

- облигации

- облигации с ежемесячным купоном

- обмен заблокированными активами

- отказ от кофе

- отчеты МСФО

- отчеты РСБУ

- отчёт

- ОФЗ

- пассивный доход

- полюс золото

- портфель инвестора

- Поступление дивидендов

- прогноз 2026

- прогноз по акциям

- роснефть

- рубль

- русагро

- русал

- сбербанк

- Сбережения

- Северсталь

- ставка ФРС США

- сургутнефтегаз

- татнефть

- транснефть

- трейдинг

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФРС США

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономический дайджест

- юаневые облигации

- юань рубль

- ЮГК Южуралзолото

- Яндекс

вот как надо.....

мой телеграм-канал…, мой телеграм-канал… и еще раз мой телеграм-канал

а людей, которые понимают рынок на пальцах одной руки...