Блог им. bbality

📌 А всё ли так прекрасно в Газпромнефти?

- 03 сентября 2024, 13:31

- |

❓Добрый день! Читая различные телеграм-каналы, часто вижу рекомендации активно покупать данную компанию.

Основные аргументы такие:

1️⃣ платит ЩЕДРЫЕ дивиденды (даже по нынешней ключевой ставке)

2️⃣ имеет положительную динамику котировок (с начала СВО выросли на 100%)

3️⃣ достаточно хороший финансовый отчет и показатели

Постараемся разобраться с каждым аргументом в отдельности.

💰 ДИВИДЕНДЫ

Начнем с того, что основным акционером компании является ПАО «Газпром», которое контролирует 95,68 % акций. Все мы знаем, с какими трудностями столкнулась основная компания в 2022 году и в связи с тем, что Газпром практически полностью потерял европейский рынок, ему необходимы деньги для перестройки бизнеса в Азию. Каким же образом они могут получить эти деньги? Правильно, конечно же выкачивая все ресурсы из своей дочки Газпромнефти.

Ниже рассмотрим график с коэффициентом дивидендных выплат:

До проблем у основного акционера, коэффициент выплат был в основном, как и у остальных компаний в нефтяной отрасли, это 40-50% от чистой прибыли по МСФО, но какое удивительно совпадение, как только маме понадобились деньги, этот коэффициент резко вырос до 75%. Давайте запомним совпадение и перейдем к следующему аргументу.

📉📈 КОТИРОВКИ

Российский фондовый рынок — это рынок дивидендов, соответственно, если компания начинает платить хорошие дивиденды, эта компания быстро переоценивается. Как только компания перешла на выплату в 75% от чистой прибыли, котировки компании улетели в космос. Людям неинтересно за счет чего и почему платятся такие дивиденды, важна лишь ДД доходность. Если к этому еще учесть низкий free float, то благодаря местным телеграм-каналам и «экспертам» разных инвестдомов, котировки акции разогнать проще простого. Было бы очень интересно поговорить с человеком, кто покупал эту акцию по 910 рублей. ВОПРОС: на что он наделяся? На бесконечный рост?

Очевидно, что такой бурный рост котировок с 2022 года обусловлен лишь переходом компании к более высокой выплате дивидендов из-за проблем основного акционера.

📝 ФИНАНСОВЫЙ ОТЧЕТ

Может быть здесь всё отлично у компании? Самый простой способ оценить, эффективно ли работает бизнес — это посмотреть на операционную прибыль компании в разрезе нескольких лет. Что мы видим? Компания не смогла особо нарастить операционку по сравнению с первым полугодием прошлого года, несмотря на хороший курс доллара и цен на нефть. Очевидно, что в компании есть какие-то проблемы, о которых сказать пока сложно, так как раскрываемость у эмитентов сейчас слабенькая.

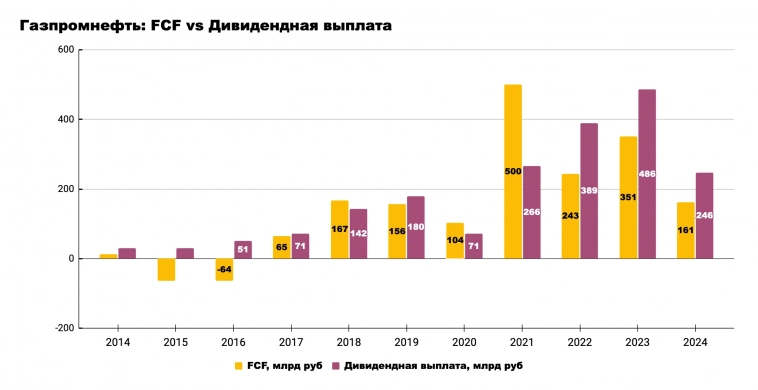

Теперь самое интересное, посмотрим за счет ЧЕГО платятся такие дивиденды:

Что же мы видим? Стабильное неравенство FCF < Дивидендная выплата. А что это значит? Правильно, компания платит дивиденды в долг. Таким образом становится очевидно, что компания не может генерировать такой денежный поток, чтобы платить дивиденды не в ущерб себе. Как долго это будет продолжаться? И не станет ли Газпромнефть той же самой компанией для Газпрома, как, например, МТС для АФК Системы? Я не знаю, Газпрому нужны будут деньги еще очень много лет, так как перестроить газопроводный бизнес вещь дорогая и небыстрая.

❗️Вывод:

В данной статье я постарался показать, что не всё так однозначно в данной компании, и высокие дивиденды, рост котировок не всегда обусловлен качественным ростом бизнеса. Сама по себе компания не плохая и часть в портфеле может присутствовать, но не стоит все деньги котлетить в нее и конечно, важно следить за финансовыми показателями и развитием компании.

Спасибо большое за то, что прочитали мою статью! Надеюсь, она оказалась полезной и интересной для Вас. Если у Вас есть какие-то вопросы или пожелания, пишите в комментариях, всегда буду рад обсудить.

Не забывайте ставить реакции — для Вас это не трудно, а мне приятно и сильно помогает в развитии канала =)

Мой ДЗЕН канал

Мой ТЕЛЕГРАМ канал

теги блога Недокритик/аналитик 👺

- IMOEX

- OZON

- акции

- банк санкт-петербург

- банки

- банковский депозит

- белуга групп

- бюджет РФ 2026

- Венесуэла

- вклады

- Газпром

- Газпромнефть

- геополитика

- Депозиты

- дефицит бюджета

- диверсификация

- Дивидендные акции

- дивиденды

- Золото

- инвестии

- инвестиции

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- итоги года

- Китай

- Компании роста

- Ленэнерго

- личный опыт

- лукойл

- Мать и Дитя

- МТС Банк

- недооцененные компании

- нефтгеазовый сектор

- нефть

- Николас Мадуро

- НЛМК

- Новатэк

- НПЗ

- облигации

- образование

- озон

- ОПЕК

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- Пермьэнергосбыт

- полюс

- полюс золото

- прогноз компании

- прогноз по акциям

- Роснефть

- Россети

- Россия

- санкции

- санкции ЕС

- санкции США

- сбербанк

- Северсталь

- Селигдар

- СПГ

- сургутнефтегаз

- США

- татнефть

- Транснефть

- трейдинг

- ФНБ

- Фосагро

- фьючерс MIX

- экономика

- экономика России

- электрогенерация

- электросетевые компании

- энергосбытовые компании

- ЮГК

- ЮГК Южуралзолото

- Яндекс

А выручка и прибыль все растет и растет.