Блог им. 3way_Banana_Split

5 стратегий инвестирования с бэктестом

- 14 июля 2024, 20:10

- |

Всем привет!

В поисках «золотого грааля» наткнулся я на любопытное исследование. Есть такое расхожее выражение, что 100%-е нахождение «в рынке» всегда бьет «стратегию выжиданий» (т.е. угадывания точки входа на рыночных «низах» и точкой выхода «по верхам»). Сегодня мы проверим это утверждение. Итак, у нас 5 человек каждый со своей единственной стратегией, применяемой последние 20 лет. Каждому выдавалось по $2000 в начале года и инвестировали они их только в S&P500. Почему в S&P500 и какие еще альтернативы – рассмотрим ниже.

1) Питер-Перфекционист — безупречный рыночный «таймер», инвестирующий 2000 долларов ежегодно в самой нижней точке закрытия индекса S&P 500 в течение 20 лет подряд.

2) Эшли-Экшн использует прямой и последовательный подход, инвестируя 2000 долларов в первый торговый день каждого года.

3) Мэтью-Ежемесячник использует стратегию усреднения цен, разделив свои годовые 2000 долларов на 12 равных частей и инвестируя их в начале каждого месяца.

4) Рози-лохушка всегда плохо рассчитывала время входа, вкладывая свои 2000 долларов на годовом пике рынка.

5) Лэрри-выжидальщик хранит деньги в денежных эквивалентах, таких как казначейские облигации, ожидая лучшего момента для инвестирования в рынок.

Каков их результат с 2003-го по 2022?

Естественно, лучшие результаты были у Питера, который прекрасно рассчитывал свои годовые инвестиции: он накопил 138 044 доллара. Но самые ошеломляющие результаты исследования касаются Эшли, которая заняла второе место с 127 506 долларами (CAGR около 23%, годовая доходность (называют по разному — annual return rate, internal rate of return, rate of return, etc +9.968%. Но об этом — ниже ) — всего на 10 537 долларов меньше, чем у Питера. Эта относительно небольшая разница на отрезке в 20 лет особенно удивительна, если учесть, что Эшли просто вкладывала деньги каждый год, без каких-либо рассчетов времени входа в рынок. Самый плачевный результат у Лэрри — его ожидания не опрадались.

То есть выражение о том, что нахождение «в рынке» бьет «выжидальщиков» — верное.

Теперь рассмотрим доходность S&P500(SPY) на примере альтернативных вложений. Я взял следующие классы активов: недвигу, золото (GLD), технологические компании США (на примере VGT Vanguard Information Technology ETF, который трекает MSCI US Investable Market Information Technology 25/50 Index), развивающиеся рынки (к которым относится и Россия) и краткосрочные государственные бонды США). Почему именно краткосрочные? Потому что они больше других активов коррелируют с инфляцией (которая нас еще ждет, т.к. «по-настоящему» еще не начиналась).

Итак, берем стратегию Эшли за основу – вкидываем по $2000 в начале года в один и тот же портфель, на 100%-но состоящий из одного вышеперечисленного актива (недвига, золото, итп). То есть один актив — один портфель. Для простоты расчета доходности с поправкой на инфляцию не берем. Ребалансировку не проводим, т.к. ребалансировать нечего. Дивы и купоны вкладываем в рынок. Т.к. сравнивать больше 3-х стратегий не позволяют, то в начале сравним бонды, недвигу и развивающиеся рынки за тот же период с 2003-го по 2022

Недвига победила с средне годовым темпом роста (CAGR) в 21%. Запомним этот процент. При этом, развивающиеся рынки показали немного удручающий результат. Это к вопросу о том, стоит ли вкладывать в них деньги. К слову, я как то писал о премии к риску за нахождение в российском рынке — с момента СВО она подпрыгнула до 30%+. Сейчас, может, уже все 40. Надо будет как-нибудь пересчитать.

Теперь сравним S&P500, технологический сектор и золото. К сожалению с 2003-го года отследить нельзя, следим с декабря 2004-го, т.к. етфы чуть «моложе»:

Ожидаемо, победили «технологии» (но сектор и более волатилен), следующий – S&P500 и затем – золото.

При этом, золото, недвига и развивающиеся рынки идут почти ноздря в ноздрю по CAGR. Перепроверим их доходности на другом (2010-2022гг) отрезке времени:

Результат почти одинаков – 27,25 и 24%. А развивающиеся рынки то проигрывают! При том, что с 2010-го года был практически бычий рынок во всем. При этом, посмотрите как стратегия пережила просадки рынка в 2020-м и 2022-м годах

Итак, какие выводы?

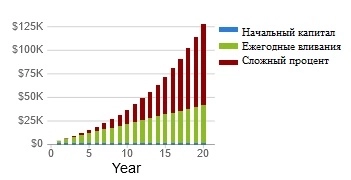

1) Инвестиции – это надолго. Я понимаю, что многие приходят на биржу за всем и сразу, но тут я вас разочарую. Обратите внимание на графики – ощутимый прирост в любом активе начинается спустя лет 10. Прирост портфеля Эшли за 20 лет:

2) Надо постоянно вкидывать бабло! Если этого не делать, то результат будет скорее удручающим (и на развивающемся рынке тоже. Да, да, пресловутый «сложный процент»). Доходности тех же стратегий, но без ежегодного вливания бабла:

С учетом инфляции годовая доходность будет совсем грустная!

3) Технологии – рулят! (пока). Но и вложения в них более волатильны чем, например, в «широкий рынок».

4) При таком подходе (первоначальная сумма + ежегодные вливания) CAGR не совсем корректен. Он для этого слишком прост. Надо использовать калькулятор годовой доходности (rate of return). Т.е. это именно тот процент на который прирастают Ваши инвестиции каждый год с учетом дополнительных взносов.

5) Недвига, золото и развивающиеся рынки идут ноздря в ноздрю по CAGR. Если устраивает доходность и нет сил ждать 20 лет пока сложный процент не заработает волшебным образом, то можно инвеcтировать практически в любой из этих активов.

6) При своевременном вливании бабла даже краткосрочные облиги могут обеспечить достойный результат

7) Чем выше коэффициент Сортино, тем лучше, поскольку более высокая его величина указывает, что портфель является более эффективным и не берет на себя ненужный риск, не получая за это награду. С этой точки зрения лучшее вложение – это бонды. Причем, заметьте, без вливания бабла сортино падает ниже 1 (что очень плохо, а в бондах вообще уходит ниже нуля! Т.е. такой портфель считается неприемлемым для включения в инвестиции) в любом активе.

8) Стратегия «Вложить и забыть» — не работает ни с одним активом. Ну, разве что, с большой натяжкой, в «технологиях». Пока еще работает :-)

9) Корреляция всех активов с широким рынком S&P500 очень высокая, даже в золоте. Так что «ходить» вверх и вниз будут синхронно все типы активов.

10) Пост не является индивидуальной инвестицилнной рекомендацией.

ЗЫ. Ответил Тимофею по страновой премии по российским акциям здесь

- 14 июля 2024, 20:53

- 14 июля 2024, 21:20

теги блога 3way_banana_split

- Bonds

- CPI USA

- ETF

- quick

- quik

- s&p-500

- S&P500

- Si

- SWIFT санкции

- USD-RUB

- USDRUB

- акции

- акции США

- Алроса

- Байден

- банки

- Банки в России

- безопасность

- брокер втб

- брокеры

- Бюджетное правило

- внешний долг рф

- война

- волаильность

- вопрос

- ВТБ

- втб брокер

- выборы 2020

- выборы 2020 в США

- Газпром

- ГМК Норникель

- государство и деньги

- дивидендная политика

- дивиденды

- дипломаты

- ДНР -ЛНР

- долгосрочное инвестирование

- доллар

- Доллар Рубль

- законодательство

- Зарубежные счета

- Зарубежный брокер

- золото

- ИИС

- ИИС вычет возврат

- Инвестиции в недвижимость

- Индексы

- инопланетяне

- инсайдерская торговля

- инфляция в США

- квалифицированный инвестор

- Крым

- кукловод

- курс доллара

- маркет мейкеры

- Минфин

- Минфин России

- мода

- МосБиржа

- налог

- Налоги

- налогобложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- неквалифицированные инвесторы

- Нефть

- Норникель

- Облигации

- опцион

- опционы

- офз

- офз нерезиденты

- ОФЗ облигации

- оффтоп

- Персональные данные

- политика

- портфель акций

- прогноз

- прогноз по акциям

- рецессия в России

- роисся вперде

- РТС

- рубль

- санкции

- сбер

- сбербанк

- стратегия

- США

- США - Россия

- торговый софт

- Трамп

- трейдинг

- Украина

- ФНС

- форекс

- хедж

- ЦБ РФ

- цбрф ставка

- цена акции