SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. altora

Сколько должен стоить Сбер при условии, когда долгосрочные облигации дают почти 15 %.

- 10 июня 2024, 09:53

- |

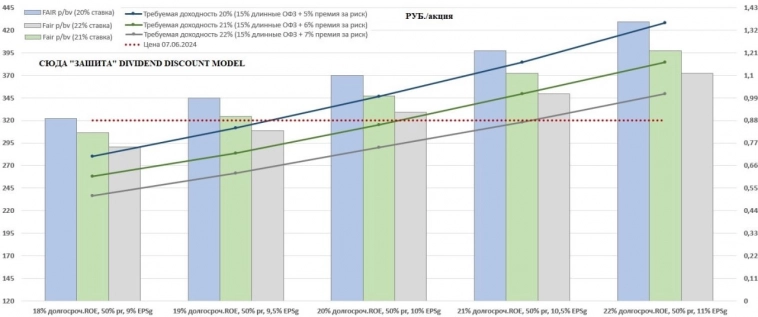

Рост доходностей «безрисковых» инструментов невозможно игнорировать. Все модели доходности и риска в финансах отталкиваются от доходной процентной ставки по долгосрочным облигациям. К «безрисковой» процентной ставке мы добавляем премию за риск, отличный от нулевого. Увеличение доходностей снижает оценочный потенциал активов.

На втором слайде представлена модель («зашита» DDM) справедливой стоимости Сбера в зависимости от будущего долгосрочного ROE/темпов роста прибыли и премий за риск, которые следует добавлять к доходности ОФЗ.

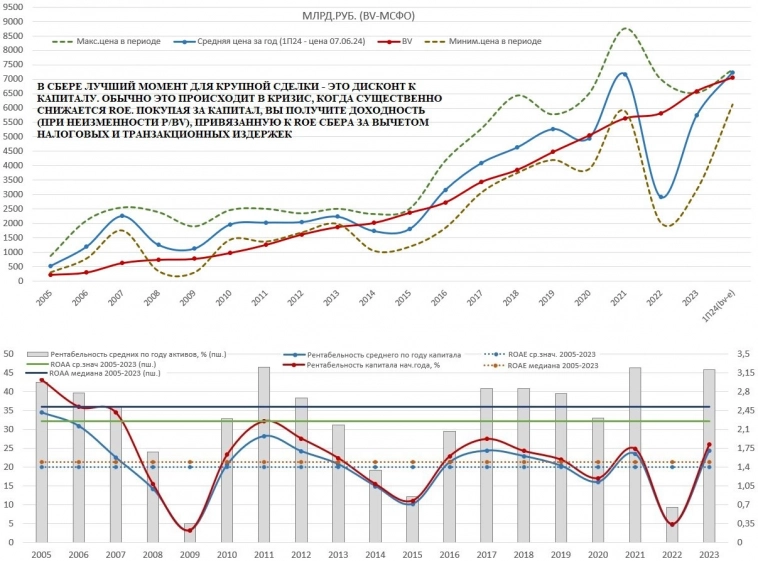

Покупая по текущей цене, вы получите доходность (если во временной перспективе значение p/bv не будет изменяться), привязанную к ROE Сбера за вычетом транзакционных и налоговых издержек. Гигантский пласт историй на рынке уже потерял актуальность на фоне текущей доходности ОФЗ, но не Сбер.

https://t.me/altorafund

7.7К |

Читайте на SMART-LAB:

Трейдинг против алгоритмов: как выжить на рынке 2026

Сегодня на трейдер ТВ у нас классный гость! Встречайте – Никита Герасимов! Человек, который знает о трейдинге всё: 17 лет на передовой, экс-топ-7...

10:10

Народный портфель. Индекс МосБиржи идет на опережение

Московская биржа опубликовала данные о «Народном портфеле» за февраль 2026 г. Рассмотрим, какие бумаги были популярны у российских частных...

11:14

теги блога Александр Антонов

- CNYRUB

- ebitda

- globaltrans

- IPO

- IPO 2024

- SPO

- акции

- Банк Санкт-Петербург

- банки

- башнефть

- Башнефть-ап

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- дивиденды

- доллар

- доллар рубль

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- рубль

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- суборды ВТБ

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- Татнефть преф

- тинькофф банк

- Транснефть

- Транснефть преф

- Удмуртнефть

- Украина

- форекс

- фундаментальный анализ

- ЦБ РФ

Совсем уже думать никто не хочет, за таргетом вам в сигналы нужно идти

Пользователь запретил комментарии к топику.