Блог им. fundamentalka

Роснефть. Сильные результаты и долгосрочные цели

- 03 июня 2024, 09:45

- |

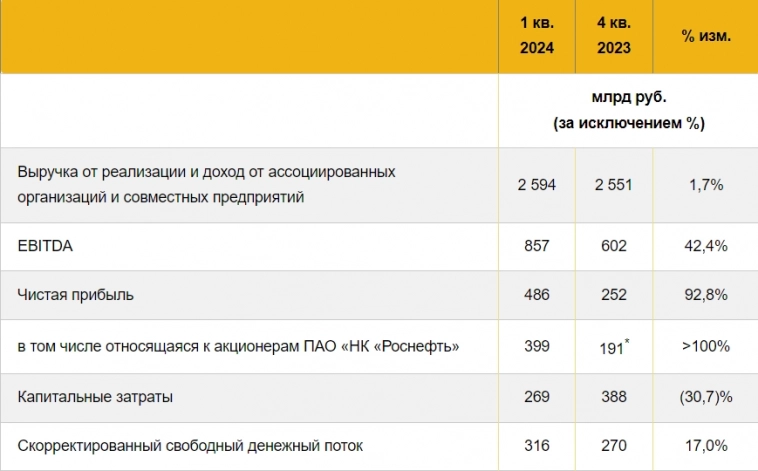

Один из лидеров нефтяного сектора в РФ — Роснефть, на прошлой неделе представил финансовые результаты по МСФО за 1 квартал 2024 года. Результаты радуют и очевидно, что Роснефть не просто так является одной из ТОП-акций народного портфеля МосБиржи. Традиционно переходим к ключевым показателям:

🟠Выручка: 2 594 млрд руб (+42,3% г/г)

🟠EBITDA: 857 млрд руб (+27,5% г/г)

🟠Чистая прибыль: 399 млрд руб (+23,5% г/г; +103% к/к)

🟠Скорр. FCF: 316 млрд руб (+17% к/к)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📈 Подробнее о результатах:

В отчетном периоде Роснефти удалось добиться роста ключевых финансовых показателей, а именно: выручки, EBITDA, чистой прибыли (+103% квартал к кварталу), а также нарастить свободный денежный поток. В то же время показатель долговой нагрузки ND/EBITDA находится на комфортном для компании уровне — 1,0x.

При этом, объем переработки нефти в РФ в 1 квартале 2024 года снизился и составил 19,9 млн т. Снижение обусловлено необходимостью проведения ремонтных работ на НПЗ, которые ранее были повреждены беспилотниками.

Что касается операционного уровня, то здесь всё неоднозначно. Добыча нефти снизилась до 47,1 млн тонн (-6,8% г/г), а добыча газа наоборот показала рост до 23,7 млрд м3 (+7,2% г/г).

Руководство Роснефти отмечает, что высокие процентные ставки и ограниченный объём доступной ликвидности на финансовом рынке РФ оказывает давление на финансовые показатели, что вынуждает компанию осуществлять переход к заимствованиям в альтернативных валютах. Вдобавок к этому также есть проблемы и в контексте обслуживания долга, среднеквартальная стоимость обслуживания которого достигла максимального значения c 2000-х.

–––––––––––––––––––––––––––

📈 Долгосрочные драйверы

Роснефть по-прежнему недооценена по стоимостным мультипликаторам относительно компаний нефтяного сектора и таким образом сохраняет за собой потенциал для долгосрочного роста. Не будем забывать и о других ключевых драйверах:

1. Стабильные дивиденды

23 мая СД Роснефти рекомендовал выплатить дивиденды акционерам в размере 29,01 рублей на акцию. Такую сумму я предполагал в своем прошлом обзоре и таким образом, финальный дивиденд за 2023 год составляет 59,78 рублей. Нужно отметить, что благодаря росту цен на нефть, в 1 квартале 2024 года Роснефть уже заработала на дивиденды 18,8 рублей. Напомню, что Роснефть направляет на дивиденды 50% от прибыли по МСФО и платит их два раза в год.

2. Реализация проекта «Восток Ойл»

В пресс-релизе отмечается, что работы по реализации проекта продолжаются. В частности идет строительство логистической инфраструктуры, проводятся работы по возведению гидротехнических сооружений, также ведется опытно-промышленная разработка месторождений.

Реализация данного проекта поспособствует росту показателей компании в реальном выражении.

–––––––––––––––––––––––––––

Итого:

Роснефть позитивно начала 2024 год и продемонстрировала сильные результаты в 1 квартале. Ключевые показатели выглядят стабильными, а благоприятная конъюнктура на нефтяном рынке уже позволила Роснефти заработать акционерам порядка 18,8 рублей на промежуточные дивиденды.

На мой взгляд, из всего нефтяного сектора Роснефть выглядит наиболее недооцененной и при этом платит стабильно высокие дивиденды. Компания является чувствительной к цене на нефть, которая по прогнозам многих аналитиков до конца 2024 года будет на уровне $80-90 за баррель, что в свою очередь благоприятно скажется на формировании дивидендной базы.

Докупаю Роснефть по 556 рублей и продолжаю держать её в долгосрочном портфеле с целью 640 рублей. Апсайд от текущих уровней составляет порядка 15%.

теги блога Фундаменталка

- capex

- Fix Price

- IPO

- IT-сектор

- M&A

- Sber

- SPO

- Whoosh

- X5

- X5 Group

- X5 Retail Group

- автолизинг

- акции

- Астра

- АФК Система

- банки

- банковский сектор

- БСПБ

- втб

- ВУШ

- Газпром

- Газпромнефть

- Группа Позитив

- Диасофт

- дивиденды

- долговая нагрузка

- долгосрок

- долгосрочная идея

- долгосрочный взгляд

- допэмиссия

- драйверы роста

- Европлан

- золото

- идея

- инвестидея

- инвестиции

- инвестиционная идея

- интер рао

- инфляция

- капитальные затраты

- ключевая ставка

- Лента

- ЛУКОЙЛ

- Магнит

- мать и дитя

- Медицина

- металлургический сектор

- металлургия

- ММК

- Мосбиржа

- Московская Биржа

- МТС

- нефтегаз

- нефтегазовый сектор

- нефть

- нефтяной сектор

- НЛМК

- обзор компании

- обзор результатов

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- Полюс

- Полюс Золото

- потенциал роста

- прогноз

- прогноз по акциям

- продуктовый ритейл

- процентные доходы

- разработка ПО

- разработчик по

- редомициляция

- ритейл

- Роснефть

- ростелеком

- Самокаты

- самолет

- санкции

- Сбер

- сбербанк

- свободный денежный поток

- Северсталь

- Селигдар

- Совкомбанк

- Совкомфлот

- Софтлайн

- строительный сектор

- т-банк

- транспортный сектор

- Финансовые результаты

- фондовый рынок

- фондовый рынок РФ

- целевая цена

- чистая прибыль

- чистый долг

- Чёрная металлургия

- эталон

- ЮГК

- Яндекс