SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

Первичные размещения облигаций: план на неделю с 20.05 по 26.05.24

- 20 мая 2024, 14:03

- |

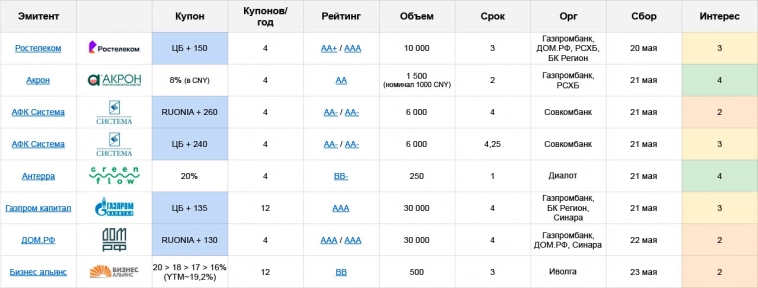

Будет много флоатеров, но что-то сильно интересное среди них выделить сложно:

⛽️ Газпром Капитал: AAA, КС+135, ежемес. купон, 4 года, 30 млрд.

🏢 ДОМ-РФ: AAA, RUONIA+130, квартальн. купон, 4 года, 30 млрд.

📡 Ростелеком: AA+/AAA, КС+150, квартальн. купон, 3 года, 10 млрд.

На сборе всё это добро, вероятно, снизит стартовые спреды на 10-20 б.п., в результате чего особого интереса не останется. Да и не сказать что он есть изначально. Но если очень надо выбрать именно отсюда, то я бы смотрел на РТК, вполне любимый розничным рынком эмитент и во флоатерах до сих пор не представленный

💰 АФК Система (AA-):

- КС+240, квартальн. купон, 4,25 года, 6 млрд.

- RUONIA+260, квартальн. купон, 4 года, 6 млрд.

Дальше про фикс купоны:

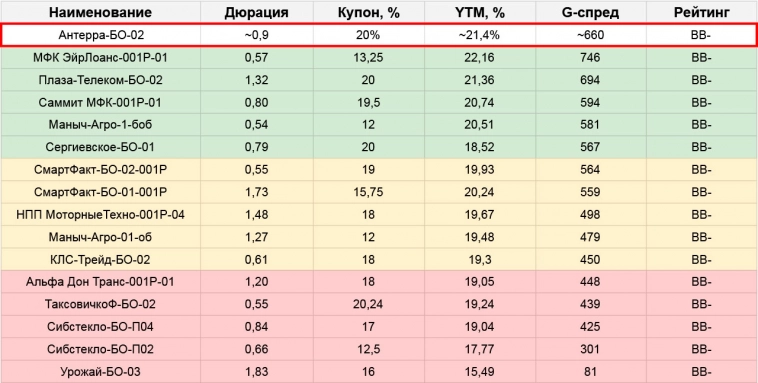

🏡 Антерра: BB-, купон 20% квартальн. (YTM~21,4%), 1 год, 250 млн.

Группа компаний, занимаются гостиничным бизнесом, основной объект – отели Green Flow на Роза Хуторе и в СПб. Запускают проекты на Байкале, Сахалине, в Калужской обл. и Новой Москве

⚠️Основная проблема тут – полная непрозрачность. У нас есть отчетность РСБУ по ООО «Антерра», но это лишь голова холдинга, где на каждый проект работает отдельное юрлицо. Без полноценной МСФО мы не узнаем ни реальных финансовых результатов, ни уровня долговой нагрузки группы

Если верить рейтинговым агентствам (Антерра ранее работала с Экспертом, а в 2023 перешла в НРА с повышением рейтинга – стандартная, хоть и не очень красивая практика), то холдинг прибыльный, причем работает с хорошей рентабельностью ЧП – более 20% и ОДП под 30%. Общий долг/EBITDA чуть менее 4х, при этом основная часть долга – длинная

В таком виде выглядит адекватно: растущая компания с уже опробованной, рабочей бизнес-моделью, в перспективном секторе, без явных «красных флажков» (кроме той самой непрозрачности, но на то оно и ВДО)

По параметрам выпуск будет одним из лучших в своей рейтинговой группе, основной минус – длина, колл воткнули уже через 1 год. Из свежего можно сравнить с Плазой RU000A108E80, она еще не расторговалась, и с Сергиевским RU000A1084N7 – тут стакан уже под 102+

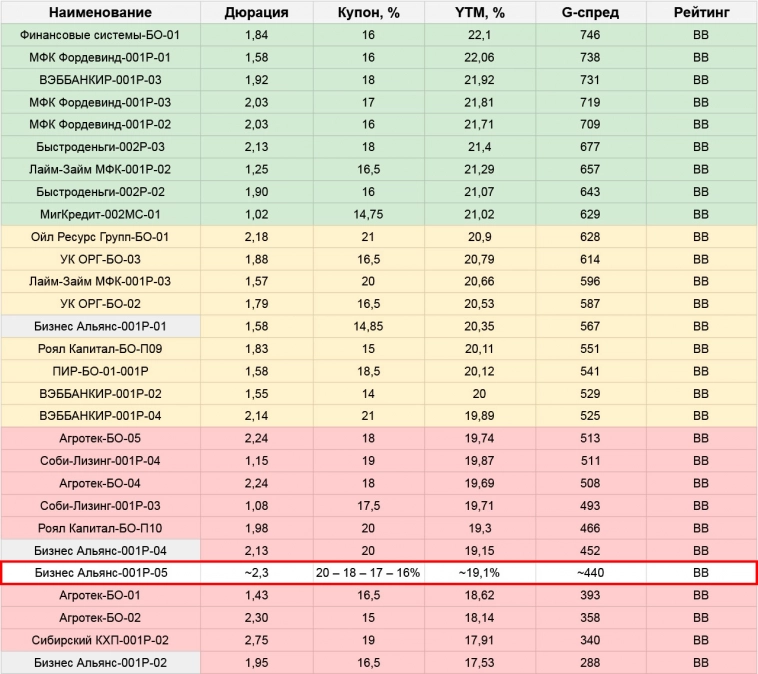

🚧 Бизнес-Альянс: BB, купон лесенкой 20 – 18 – 17 – 16% ежемес. (YTM~19%), 3 года, 500 млн.

Стиль эмитента: выходить со слабыми параметрами и собирать сколько получится в простыне (их RU000A107QL2, например, висит там уже 3,5 месяца и размещен менее, чем на половину)

Новый выпуск – полная копия недавнего RU000A107QM0, который и размещался небыстро, и от номинала (кроме аномального всплеска в начале апреля) далеко не уходил. Поэтому ничего интересного тут пока что не вижу

В августе компании могут поднять рейтинг – сейчас у них стоит «позитивный» прогноз. Но это еще не скоро, и я бы не сказал, что это сильно повысит привлекательность выпуска. Да и от высокой первой ступеньки купонной лесенки к тому моменту уже мало что останется

🌾 Акрон: AA, купон до 8% квартальн. (YTM~8,2%), 2 года, 1,5 млрд. CNY

На старте выглядит как хороший для своего рейтинга купон от уважаемого эмитента. Но объем для физиков абсолютно неподъемный, основное уйдет крупным якорным инвесторам, и с ними же наверняка заранее согласованы итоговые параметры выпуска

Купон в пределах 7,5% считаю всё еще интересным – но в целом, все свежие юаневые размещения вполне можно было собирать и со вторички, по номиналу либо ниже, поэтому особого энтузиазма тут тоже не испытываю

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

470

Читайте на SMART-LAB:

Интер РАО отчиталась о росте выручки при снижении прибыли

Выручка Интер РАО за 2025 год по РСБУ увеличилась на 10,1% г/г, до 58,29 млрд руб. Основной вклад в этот результат внесли продажи электроэнергии,...

19:15

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:37

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК