Блог им. EvgeniyPavlik

Дивидендный сезон приближается и через 3 дня зарплата! В какие акции я собираюсь инвестировать?

- 22 марта 2024, 09:38

- |

Начинаю готовится к покупке дивидендных акций, так как через 3 дня жду зарплату, которую и буду инвестировать. Отобрал для себя ряд дивидендных бумаг, способных выплатить двузначную доходность.

Дивиденды 2024

Размер выплата дивидендов в 2024 году может стать исторически рекордным на нашем рынке. До начала дивидендного сезона остаётся около 10 недель, а именно в этот период дивидендные акции исторически показывали наибольший рост!

В этом году общая дивидендная доходность индекса МосБиржи может составить около 11%. Это будет рекорд за всю историю российского фондового рынка. Инвесторы получат около 5 трлн. рублей в качестве выплат с дивидендных акций.

Почему дивидендный сезон способствует росту рынка?

Как правило, перед дивидендным сезоном рынок начинает расти и апрель-май является одними из самых прибыльных месяцев на нашем рынке. Согласно статистике, около 60-70% всех полученных дивидендов инвесторы реинвестируют обратно в рынок. Такой приток средств в акции будет являться хорошим драйвером для роста их котировок.

Какие прогнозы дают аналитики по росту рынка в целом?

Аналитики ожидают рост рынка на 21% до конца 2024 года! К концу текущего года индекс Мосбиржи может достигнуть отметки в 4000 пунктов (сейчас он консолидируется около уровня в 3300п).

Какие основные риски для рынка?

На данный момент выделяют два риска, это:

- Геополитика

- Ключевая ставка

Развитие событий СВО и санкции оказывают влияние на рынок, а высокая ключевая ставка временно снижает его привлекательность. Но, большинство экспертов сходятся во мнении, что ставку ЦБ начнёт снижать во 2 полугодии 2024г.

Кто уже объявил о дивидендах?

Я для себя выделил несколько акций под весенне-летний дивидендный сезон, способных выплатить щедрые дивиденды, но для начала, давайте посмотрим на «Дивидендный календарь» и тех эмитентов, кто уже дал рекомендации по выплатам:

Как видите, уже десяток компаний заявили о выплатах, причём есть и двузначные доходности!

Каких эмитентов я рассматриваю на ближайшую покупку 25 марта:

- Транснефть

20 марта компания опубликовала отличный финансовый отчёт, из которого ясно, что выручка и чистая прибыль выросли. Если Транснефть будет следовать своей дивполитики (а она должна, так как это госкомпания!) и выплатит 50% от прибыли, то мы может ожидать двузначные дивиденды за 2023 года на уровне 11.5-12%. - СБЕР

Тут все понятно, жду решения по дивидендам на собрании акционеров, которое назначено на 21 июня 2024г. Сами дивиденды совет директоров может рекомендовать уже в апреле по заявлению Германа Грефа.

СБЕР уже отчитался о рекордной годовой прибыли и судя по текущим ценам акций, мы может ожидать около 11.5% годовых в виде дивидендов. - Банк Санкт-Петербург (БСП)

В марте банк утвердил новую дивполитику. Теперь дивиденды будут платить из расчёта 20-50% от чистой прибыли и выплаты могут стать более частыми, новая редакция дивполитики позволяет выплачивать промежуточные дивиденды. Ближайшая выплата, рекомендованная советом директоров-это 7.8%. Общие годовые дивиденды могут превысить 13%. - ЛУКОЙЛ

Сейчас цены на нефть находятся на высоком уровне 85-87$, что позволит нефтяникам получить хорошую прибыль. Лукойл является одной из самых качественных бумаг на нашем рынке и дивидендным аристократом. 12 марта компания опубликовала финансовый отчет, показатели хорошие, чистая прибыль превысил 1.2 трлн рублей. Общие годовые дивиденды по итогам 2023 года могут превысить 14%. - Татнефть

Так же мне интересна и Татнефть как стабильный источник дивидендов. Компания активно развивает нефтепереработку и её предприятия удалены от районов боевых действий. Это сейчас важно, так как почти 7% всех мощностей НПЗ нашей страны выведены из строя атаками недружественного соседа. Татнефть платит дивиденды по 3 раза в год и общая годовая выплата может превысить 11% по прогнозу. - Северсталь

Совет директоров Северстали уже рекомендовал выплатить инвесторам более 11% дивидендов. Так же я ожидаю, что компания вернется к ежеквартальной практике выплат, которая была до начала СВО. Деньги на дивиденды у компании есть, еще в начале февраля Северсталь показала финансовый отчёт за 2023 год, который превзошёл прогнозы. - NovaBev (Белуга)

Этого эмитента у меня еще нет в портфеле, но он подтвердил статус надежной дивидендной фишки, поэтому буду рассматривать его на покупку. Совет директоров Белуги (не нравится мне новое название, поэтому буду называть компанию по старому!) уже рекомендовал выплатить дивиденды 13.05.2024, размер дивидендов 3,9%. Но нужно учесть, что компания платит 3 раза в год согласно своей дивполитики и общие годовые дивиденды могут превысить 12-13%.

Белуга активно развивается, выручка и продажи растут. Сеть магазинов «Винлаб» за прошлый год выросла до 1657 точек, и на конце 2024 года планируется довести количество магазинов до 2500 точек!

Заключение

Дивиденды являются одним из самых привлекательных факторов нашего рынка. «На носу» у нас весенне-летний дивидендный сезон (55% всех годовых выплат компании совершают именно в мае-июле) и у меня пока вот такой список фаворитов на ближайшую покупку 25 марта.

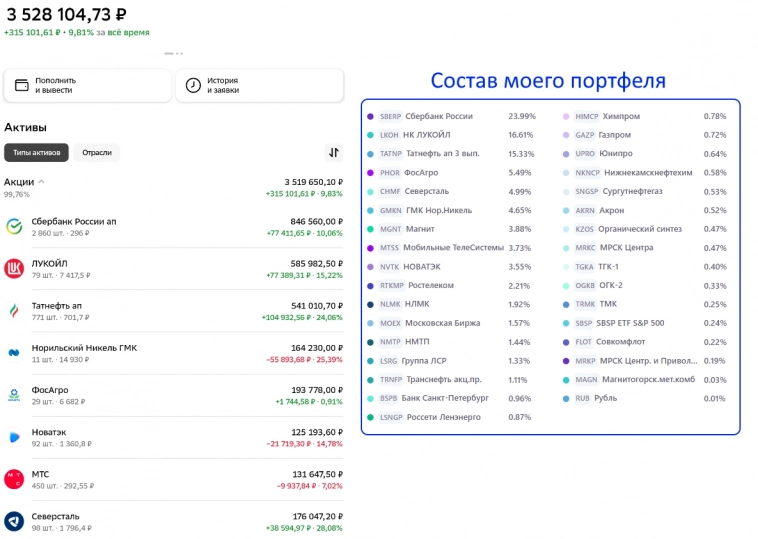

Как только инвестирую, напишу статью, покажу как изменился мой портфель после покупок и какую среднюю ежемесячную дивидендную доходность он мне приносит!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- белуга групп

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- МосБиржа

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- Порфтель

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- Совкомфлот

- сравнение

- стратегия

- Татнефть

- торговые сигналы

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- Х5 Retail Group

- ЦБ РФ

- Яндекс

- Яндекс Сейвы

Но мне видится сейчас несколько моментов, которые могу помешать росту самого рынка.

1. Ставка. Если бы не она, рынок уже бы преодолел многие уровни, 3500 точно по индексу. Но в совокупности с общим риском, которые эти годы сильно высокий, санкции хотя и меньше, но оказывают влияние, то имеем то, что имеем.

2. После отсечек дивидендов как никак но рынок на их величину снизится.

С другой стороны оба эти фактора располагают к покупкам. Главное, чтоб было на что)

Госдума рассматривает закон об изьятии сверхприбыли банков.