SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФРС

"Светофор" трейдера или календарь статистики на предстоящую неделю

- 28 октября 2013, 13:38

- |

- комментировать

- ★9

- Комментарии ( 11 )

Тенденции. Рынки не ждут от ФРС подвохов

- 28 октября 2013, 12:18

- |

На прошедшей неделе рынок совершил корректирующее движение вниз, тестируя очень важную и мощную зону поддержки вблизи уровней в 1500 пунктов по индексу ММВБ. Снижение коррелировало со снижением нефтяных цен, которые с относительно комфортного уровня в 110 долларов за баррель европейской нефти марки Brent соскользнули вниз до 106,5 долларов за баррель. Снижение североамериканской нефти марки WTI и вовсе уводило цены ниже 97 долларов за баррель. Приближение даты ноябрьских переговоров по Сирии и ведущийся переговорный процесс по Ирану, который в перспективе может дать снятие эмбарго на поставки нефти и увеличение ее добычи, а так же реальные тренды по увеличению добычи нефти в США, Ливии, Ираке остаются серьезными аргументами за снижение цен черного золота. А вот рост фондового рынка США не удается сдержать ни слабым данных по рынку труда, ни продолжающим выходить слабым квартальным отчетам компаний.

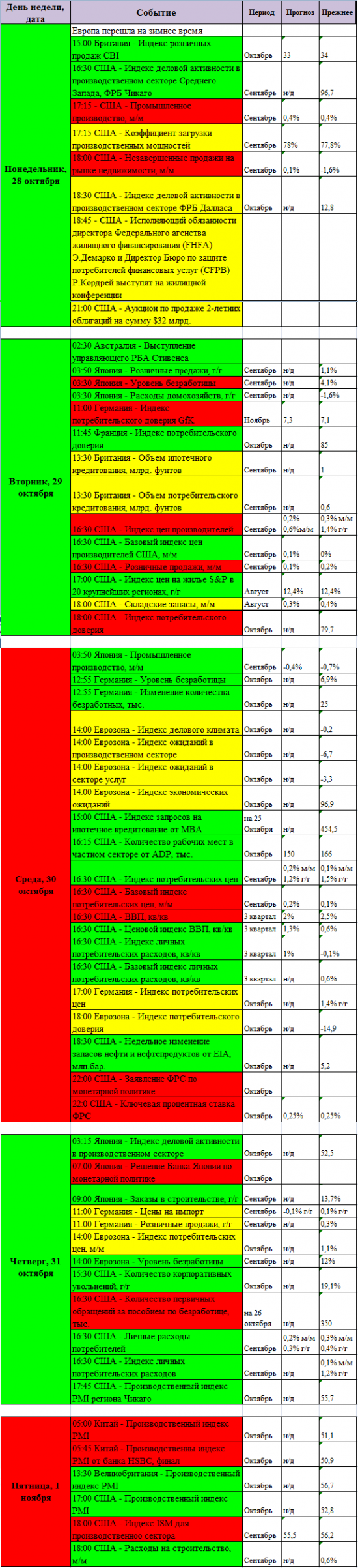

Плотность выходящих отчетов крупнейших мировых компаний по итогам третьего квартала на текущей неделе уже будет снижаться. Однако на текущей неделе отчитаются Apple, Merck, BP, Pfizer, General Motors, Exxon Mobil. Ждем новых «радостей». На наступающей неделе выйдет ряд очень важных макро показателей. В понедельник – выпуск промышленной продукции в США, продажи существующих домов. Во вторник следует обратить внимание на выходящие данные по розничным продажам и индексу PPI в США, безработице в Японии. К четвергу, как обычно, плотность выхода важных показателей возрастет: 31 октября выйдут первичные обращения и индекс Chicago PMI, иностранные инвестиции в акции Японии, потребительское доверие в Великобритании, розничные продажи и потребительское доверие в Германии, уровень безработицы в Евросоюзе. В конце недели уже датированные ноябрем выйдут ISM Mfg Index в США, PMI в Китае, Великобритании. Но самые главные события будут происходить в среду: выйдут финальное значение роста ВВП, доклад о занятости и значение индекса CPI в США, безработица и индекс CPI в Германии.

( Читать дальше )

Плотность выходящих отчетов крупнейших мировых компаний по итогам третьего квартала на текущей неделе уже будет снижаться. Однако на текущей неделе отчитаются Apple, Merck, BP, Pfizer, General Motors, Exxon Mobil. Ждем новых «радостей». На наступающей неделе выйдет ряд очень важных макро показателей. В понедельник – выпуск промышленной продукции в США, продажи существующих домов. Во вторник следует обратить внимание на выходящие данные по розничным продажам и индексу PPI в США, безработице в Японии. К четвергу, как обычно, плотность выхода важных показателей возрастет: 31 октября выйдут первичные обращения и индекс Chicago PMI, иностранные инвестиции в акции Японии, потребительское доверие в Великобритании, розничные продажи и потребительское доверие в Германии, уровень безработицы в Евросоюзе. В конце недели уже датированные ноябрем выйдут ISM Mfg Index в США, PMI в Китае, Великобритании. Но самые главные события будут происходить в среду: выйдут финальное значение роста ВВП, доклад о занятости и значение индекса CPI в США, безработица и индекс CPI в Германии.

( Читать дальше )

Квинтэссенция ожидания..

- 28 октября 2013, 12:08

- |

… заседания ФРС.

Если объявят дату, начнутся распродажи.

… и не важно ноябрь, декабрь, март… это будет влиять только на скорость распродаж.

Если объявят дату, начнутся распродажи.

… и не важно ноябрь, декабрь, март… это будет влиять только на скорость распродаж.

ФРС не будет менять свою монетарную политику на октябрьском заседании?

- 28 октября 2013, 11:39

- |

Руководство Федерального резерва предпочтет получить дополнительную информацию о состоянии экономики и разобраться в том насколько «бюджетные баталии в Вашингтоне» оказали влияние на экономический рост. Скотт Браун, главный экономист Raymond James в США, считает, что «tapering» можно ожидать в январе или марте. Сейчас вероятность того, что сокращение начнется в текущем году меньше 50%.

Первые макроэкономические данные после shutdown'а очень слабые. Так, рост рабочих мест в сентябре уменьшился. Важно принять во внимание и тот факт, что перерыв в публикации статистики помешает членам Комитета по открытым рынкам детально изучить текущую ситуацию в экономике. Следует учитывать еще одни важный момент – заседание пройдет на фоне грядущей смены руководства ФРС. В январе истекают полномочия Бернанке, и уже в марте заседание будет проводить Джанет Йеллен.

В такой ситуации также маловероятно, что ФРС пойдет на резкую смену политики. Дин Маки, главный экономист США в Barclays в Нью-Йорке, считает, что сейчас достаточно тяжело представить себе какие-либо веские основания для изменения политики или даже серьезных изменений в заявлении Федрезерва.

по материалам: http://study-of-trading.ru/amatar/2013/10/28/v-politike-frs-nichego-ne-izmenitsya.html

Первые макроэкономические данные после shutdown'а очень слабые. Так, рост рабочих мест в сентябре уменьшился. Важно принять во внимание и тот факт, что перерыв в публикации статистики помешает членам Комитета по открытым рынкам детально изучить текущую ситуацию в экономике. Следует учитывать еще одни важный момент – заседание пройдет на фоне грядущей смены руководства ФРС. В январе истекают полномочия Бернанке, и уже в марте заседание будет проводить Джанет Йеллен.

В такой ситуации также маловероятно, что ФРС пойдет на резкую смену политики. Дин Маки, главный экономист США в Barclays в Нью-Йорке, считает, что сейчас достаточно тяжело представить себе какие-либо веские основания для изменения политики или даже серьезных изменений в заявлении Федрезерва.

по материалам: http://study-of-trading.ru/amatar/2013/10/28/v-politike-frs-nichego-ne-izmenitsya.html

Обзор на предстоящую неделю от 27.10.13

- 28 октября 2013, 01:06

- |

По ФА…

На уходящей неделе:

1. Nonfarm Payrolls

По сути провальные.

Новых рабочих мест в сентябре было создано 148К, август пересмотрен вверх до 193К с 169К, но июль пересмотрели вниз, до 89К с 104К.

Уровень безработицы упал до 7,2%, но сие не имеет значения, т.к. всем понятен рост уровня бр в октябре, да и Бернанке на заседании 18 сентября вильнул в сторону от мандата, заявив, что ФРС хочет видеть падение уровня бр преимущественно на создании новых рабочих мест.

Выход сентябрьских нонфармов привел рынок к следующим выводам: за сентябрь нонфармы не дают оснований для сокращения КУЕ ФРС, за октябрь выйдут также провальные (недельные заявки дают основания для роста уровня бр в октябре, приостановка работы правительства США не способствовала созданию новых рабочих мест), остаются ноябрьские нонфармы перед заседанием ФРС 18 декабря, но даже при положительных нонках за ноябрь одного месяца для сокращения КУЕ мало, тем более роста занятости может не быть и в ноябре перед началом очередного раунда переговоров в Конгрессе США по бюджету+потолку госдолга.

( Читать дальше )

На уходящей неделе:

1. Nonfarm Payrolls

По сути провальные.

Новых рабочих мест в сентябре было создано 148К, август пересмотрен вверх до 193К с 169К, но июль пересмотрели вниз, до 89К с 104К.

Уровень безработицы упал до 7,2%, но сие не имеет значения, т.к. всем понятен рост уровня бр в октябре, да и Бернанке на заседании 18 сентября вильнул в сторону от мандата, заявив, что ФРС хочет видеть падение уровня бр преимущественно на создании новых рабочих мест.

Выход сентябрьских нонфармов привел рынок к следующим выводам: за сентябрь нонфармы не дают оснований для сокращения КУЕ ФРС, за октябрь выйдут также провальные (недельные заявки дают основания для роста уровня бр в октябре, приостановка работы правительства США не способствовала созданию новых рабочих мест), остаются ноябрьские нонфармы перед заседанием ФРС 18 декабря, но даже при положительных нонках за ноябрь одного месяца для сокращения КУЕ мало, тем более роста занятости может не быть и в ноябре перед началом очередного раунда переговоров в Конгрессе США по бюджету+потолку госдолга.

( Читать дальше )

Заседание ФРС на этой неделе и текущие допущения рынка

- 27 октября 2013, 20:20

- |

В среду, 30 октября, FOMC подведет итоги очередной встречи. Если на прошлом заседании была интрига, народ гадал, сократят QE или нет, то сейчас интриги нет. Рынок убежден, что ФРС сохранит QE в текущем виде до марта 2014, а значит текущее событие uneventful.

Любопытно, что в прошлый раз подошли к заседанию FOMC уверенным ростом, как будто знали, что ФРС не будет сокращать QE. Хотя консенсус то был направлен на сокращение.

Фьючерс РТС, дневной график:

ECO — кадендарь экономических новостей на неделю

Любопытно, что в прошлый раз подошли к заседанию FOMC уверенным ростом, как будто знали, что ФРС не будет сокращать QE. Хотя консенсус то был направлен на сокращение.

Фьючерс РТС, дневной график:

ECO — кадендарь экономических новостей на неделю

Валентин Катасонов: ОЧЕРЕДНОЕ «СПАСЕНИЕ» АМЕРИКИ ПО «РЕЦЕПТАМ» ФРС

- 27 октября 2013, 10:56

- |

Завершен очередной акт перманентного спектакля под названием «Пересмотр «потолка» государственного долга США». Спектакль разыгрывается уже на протяжении нескольких десятилетий на Капитолийском холме в Вашингтоне (предыдущий акт разыгрывался летом 2011 года). Действие последнего акта началось в конце сентября.

Почти три недели центральной темой мировых СМИ был бюджетный кризис и возможный дефолт США. В одной связке рассматривались две проблемы: отсутствие у страны с 1 октября государственного бюджета и исчерпание лимита государственных заимствований. Лишь поздно вечером 16 октября по местному времени (утром 17 октября по Москве) палата представителей Конгресса США одобрила компромиссный проект бюджета, позволяющий повысить потолок госдолга страны, избежав, таким образом, технического дефолта, а также возобновить работу правительственных учреждений. За законопроект были поданы голоса 285 конгрессменов, против — 144. Ранее 16 октября этот документ одобрил Сенат США.

( Читать дальше )

Пару слов о макро-положении США

- 27 октября 2013, 05:09

- |

О текущей ситуации, о том, насколько она хороша/плоха, мы привыкли судить по тому, где сейчас находится рынок. S&P500 рекорд? Значит все чудесно. Кстати говоря, тут S&P500 вполне себе коррелирует с вектором на рынке труда.

Но долгосрочно, есть над чем задуматься. В общем, ничего нового я тут не скажу, об этом говорят все doomsayers.

Реальная доходность UST долгое время была отрицательной.

Спрос на UST был поддержан нерыночными методами.

Баланс ФРС вырос до $3,8 трлн.

Если бы рынок был свободным, доходность UST сейчас должна была быть 4-5%.

Если ФРС, отпустит 10-летние госбонды, и они пойдут на 5%, то ставки по ипотеке вырастут до 6-7%. Вероятно, это обрушит рынок жилья. Загнется экономика. Рабочие места пойдут на спад. S&P500 заметит, что то-то не так.

Это хрупкое равновесие продолжает держаться только пока ФРС печатает. Как они будут выходить — фиг знает. Но очевидно одно — когда процесс пойдет в обратную сторону, начнутся большие проблемы.

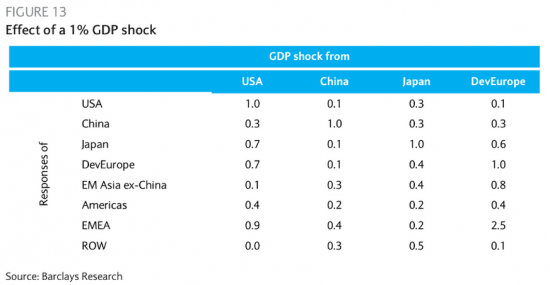

Кстати, прикладываю матрицу, которую посчитали аналитики Barclays. Она показывает, насколько сильно экономика различных регионов зависит от других экономик.

Но долгосрочно, есть над чем задуматься. В общем, ничего нового я тут не скажу, об этом говорят все doomsayers.

Реальная доходность UST долгое время была отрицательной.

Спрос на UST был поддержан нерыночными методами.

Баланс ФРС вырос до $3,8 трлн.

Если бы рынок был свободным, доходность UST сейчас должна была быть 4-5%.

Если ФРС, отпустит 10-летние госбонды, и они пойдут на 5%, то ставки по ипотеке вырастут до 6-7%. Вероятно, это обрушит рынок жилья. Загнется экономика. Рабочие места пойдут на спад. S&P500 заметит, что то-то не так.

Это хрупкое равновесие продолжает держаться только пока ФРС печатает. Как они будут выходить — фиг знает. Но очевидно одно — когда процесс пойдет в обратную сторону, начнутся большие проблемы.

Кстати, прикладываю матрицу, которую посчитали аналитики Barclays. Она показывает, насколько сильно экономика различных регионов зависит от других экономик.

ФРС ужесточит банковское регулирование

- 25 октября 2013, 13:24

- |

Во время кризиса 2008 года крупные банки оказались в очень опасной ситуации: им не хватало ликвидности и они были вынуждены занимать у правительства США, чтобы пережить спад. Чтобы предотвратить повторение этой ситуации, американские регуляторы в четверг предложили банкам новые правила: им нужно иметь достаточное количество ликвидных активов, которые можно быстро обналичить.

Правило работает следующим образом: крупнейшие банки должны оценить, сколько наличных может быть выведено за 30 дней кризиса. Они обязуются иметь достаточно ликвидных активов, чтобы быстро покрыть эти убытки. Власти надеются, что в период следующего кризиса у банков будет достаточно ликвидных активов, которые помогут им не остаться без денег, если их будут быстро покидать средства. Новые правила должны помочь банкам застраховать их на случай потерь по кредитам и акциям.

Впервые в США для банков вводятся требования к количеству ликвидности, пояснил председатель ФРС Бен Бернанке. Эта мера вместе с другими реформами позволит создать более надежную финансовую систему. Правило вступит в силу в 2017 году. Экономисты уверены, что оно может ударить по прибылям банков.

Правило работает следующим образом: крупнейшие банки должны оценить, сколько наличных может быть выведено за 30 дней кризиса. Они обязуются иметь достаточно ликвидных активов, чтобы быстро покрыть эти убытки. Власти надеются, что в период следующего кризиса у банков будет достаточно ликвидных активов, которые помогут им не остаться без денег, если их будут быстро покидать средства. Новые правила должны помочь банкам застраховать их на случай потерь по кредитам и акциям.

Впервые в США для банков вводятся требования к количеству ликвидности, пояснил председатель ФРС Бен Бернанке. Эта мера вместе с другими реформами позволит создать более надежную финансовую систему. Правило вступит в силу в 2017 году. Экономисты уверены, что оно может ударить по прибылям банков.

ФРС единогласно проголосовала за ужесточение правил предоставления ликвидности банкам

- 24 октября 2013, 19:55

- |

DJ: *ФРС единогласно проголосовала за ужесточение правил предоставления ликвидности банкам.

голуби, ястребы… единогласно!

голуби, ястребы… единогласно!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал