SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Трейд-Портал

Индикаторы, которые делают рынки в среднесрочной перспективе

- 12 апреля 2012, 14:29

- |

Заранее спасибо Дмитрию Шагардину и Джонни Галту за косвенную идею создания данной работы.

Итак, индикаторы, «которые делают» рынки в среднесрочной перспективе.

Примечание: Любые рыночные модели нелинейны, использование статистических взаимосвязей при принятии решений должно осуществляется через призму настроения рынка в данный момент.

Индикаторы, которые будут представлены, должны помочь в анализе среднесрочной тенденции и перспектив рынка акций.

В расчете я не использовал косвенные индикаторы, производные от роста / падения ВВП , PMI, ZEW ISM и другие.

Поехали.

1. Динамика заказов на товары длительного пользования vs поводыря рынка S&P 500.

( Читать дальше )

Итак, индикаторы, «которые делают» рынки в среднесрочной перспективе.

Примечание: Любые рыночные модели нелинейны, использование статистических взаимосвязей при принятии решений должно осуществляется через призму настроения рынка в данный момент.

Индикаторы, которые будут представлены, должны помочь в анализе среднесрочной тенденции и перспектив рынка акций.

В расчете я не использовал косвенные индикаторы, производные от роста / падения ВВП , PMI, ZEW ISM и другие.

Поехали.

1. Динамика заказов на товары длительного пользования vs поводыря рынка S&P 500.

( Читать дальше )

- комментировать

- ★56

- Комментарии ( 35 )

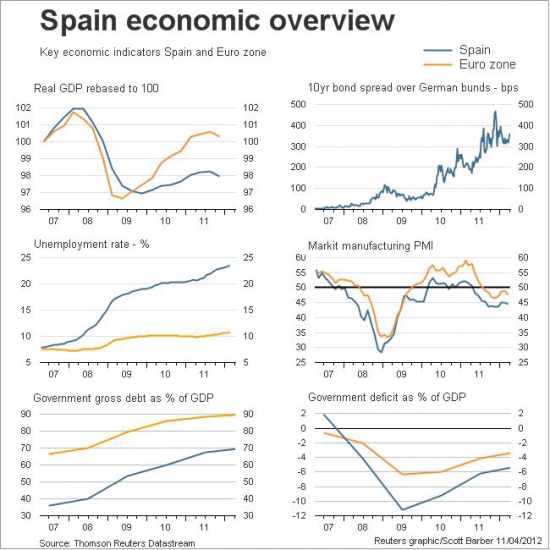

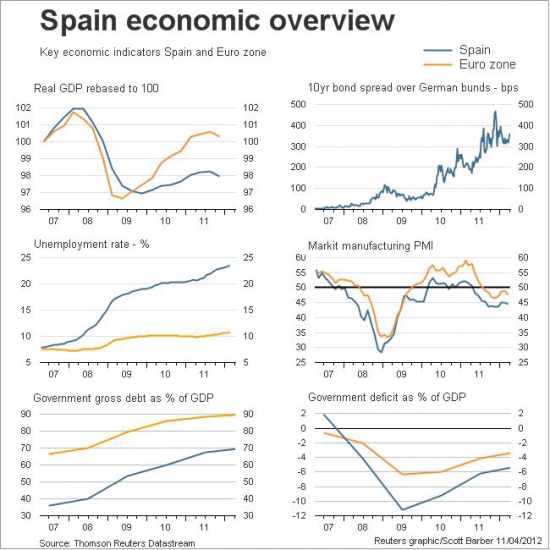

Анализ ситуации с Испанией , или все ли так плохо в Датском королевстве?

- 11 апреля 2012, 12:54

- |

Вопрос. «Правда ли так плохо в Испанском королевстве?» Ответ. «Правда».

Экономика Испании является пятой по величине в Европейском союзе (ЕС) (по номинальному ВВП) и двенадцатой в мире. Прекрасно, но если посмотреть глубже, текущая ситуация в Испании, напоминает минное поле. Собственно закладыванием мин, стал период начала двухтысячных годов. Что не утомлять ретроспективой остановимся на главных проблемах и попробуем найти хоть что то позитивное. От общего к частному.

Картина в целом.

Резюме: Картина Репина «Постепенно приплываем». Куда? «В светлое будущее»

Частное.

Недвижимость.

Многие из нас помнят сводки криминальных новостей, где часто упоминались российские криминальные авторитеты, которые были задержаны на их виллах в Испании. А что, приходят горячие честно заработанные деньги, как следствие, строительный бум, создаются рабочие места и самое главное, активнее развивается сектор услуг туризма, на который, последние 10 лет делался упор. Ниже, будет представлен график цен на Испанскую недвижимость за последние десять лет и в период сдувания пузыря (2007 – 2012)

( Читать дальше )

Экономика Испании является пятой по величине в Европейском союзе (ЕС) (по номинальному ВВП) и двенадцатой в мире. Прекрасно, но если посмотреть глубже, текущая ситуация в Испании, напоминает минное поле. Собственно закладыванием мин, стал период начала двухтысячных годов. Что не утомлять ретроспективой остановимся на главных проблемах и попробуем найти хоть что то позитивное. От общего к частному.

Картина в целом.

Резюме: Картина Репина «Постепенно приплываем». Куда? «В светлое будущее»

Частное.

Недвижимость.

Многие из нас помнят сводки криминальных новостей, где часто упоминались российские криминальные авторитеты, которые были задержаны на их виллах в Испании. А что, приходят горячие честно заработанные деньги, как следствие, строительный бум, создаются рабочие места и самое главное, активнее развивается сектор услуг туризма, на который, последние 10 лет делался упор. Ниже, будет представлен график цен на Испанскую недвижимость за последние десять лет и в период сдувания пузыря (2007 – 2012)

( Читать дальше )

"Новые" индикаторы рынков. Продолжение. Индекс KSFSI

- 10 апреля 2012, 14:23

- |

«Новый индикатор» KSFSI

Итак, KCFSI — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Из недостатков, я бы выделил своеобразно расставленные весовые коэффициенты, с точки зрения их значимости. Т.к. на практике спрэд между облигациями среднего кредитного рейтинга к бенчмарку, важнее, чем спрэд между 10- летками и первоклассными корпоративными облигациями.

Как раз, переделыванием данного индекса и созданием нового я и занимаюсь в свободное от торговли и работы времы.

Резюме: кому интересно, или что то непонятно задавайте вопросы, постараюсь ответить.

( Читать дальше )

Итак, KCFSI — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Из недостатков, я бы выделил своеобразно расставленные весовые коэффициенты, с точки зрения их значимости. Т.к. на практике спрэд между облигациями среднего кредитного рейтинга к бенчмарку, важнее, чем спрэд между 10- летками и первоклассными корпоративными облигациями.

Как раз, переделыванием данного индекса и созданием нового я и занимаюсь в свободное от торговли и работы времы.

Резюме: кому интересно, или что то непонятно задавайте вопросы, постараюсь ответить.

( Читать дальше )

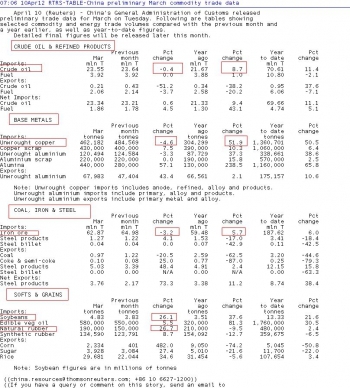

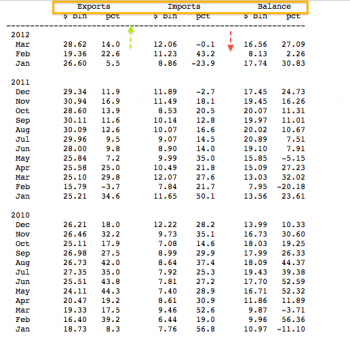

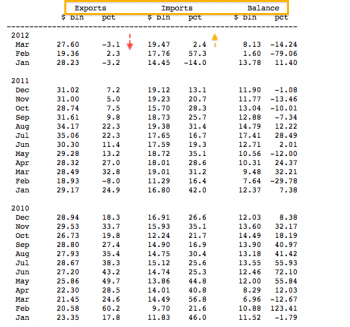

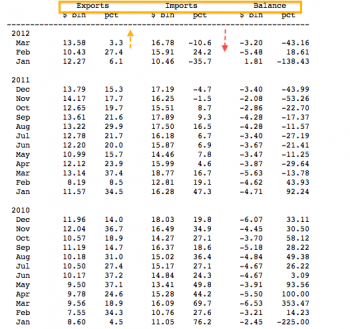

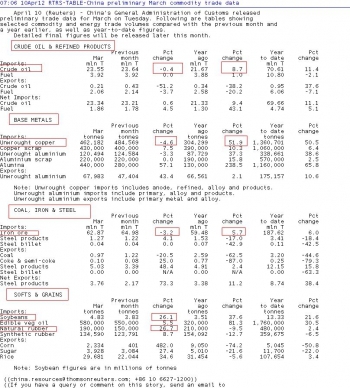

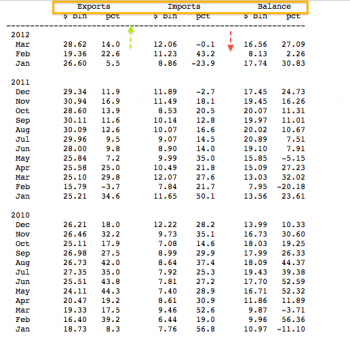

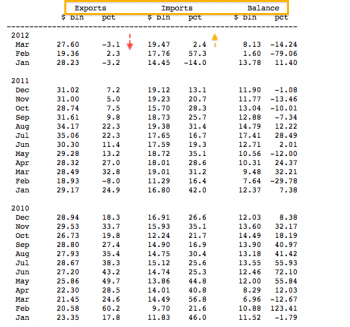

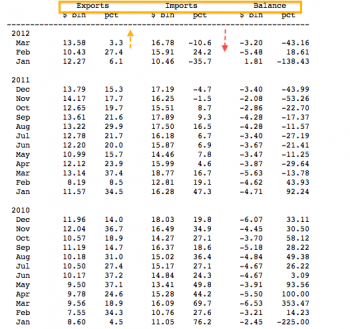

Торговый Баланс Китая в марте в картинках

- 10 апреля 2012, 12:03

- |

Какие то правильные пчелы: даже придраться не к чему. Хотя может быть это из-за провального окончания прошлого года.

Данные по «работе» с сырьем.

Торговля с США

«Работа с Европой»

Работа с Япоми

Данные по «работе» с сырьем.

Торговля с США

«Работа с Европой»

Работа с Япоми

"Новые" индикаторы рынков.

- 09 апреля 2012, 13:56

- |

Новые времена, «новые» индикаторы.

Последние 3-4 года, глобальные рынки постепенно переходят в новую парадигму, где зачастую, не работают или искажаются данные, получаемые экономическими агентами . Те статистические взаимосвязи, которые работали на протяжении многих лет, в новой реальности становятся не пригодны для принятия взвешенных решений по текущей и будущей оценке происходящей сейчас. В сегодняшней аналитической записке, будут описаны современные методы оценки положения денежного, долгового рынка и информационного пространства.

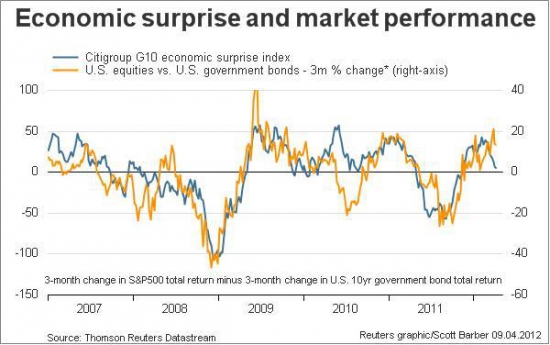

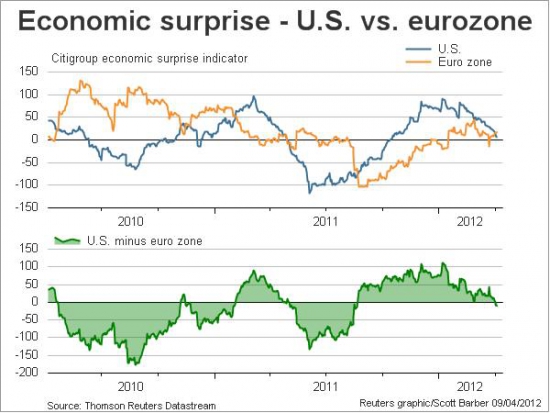

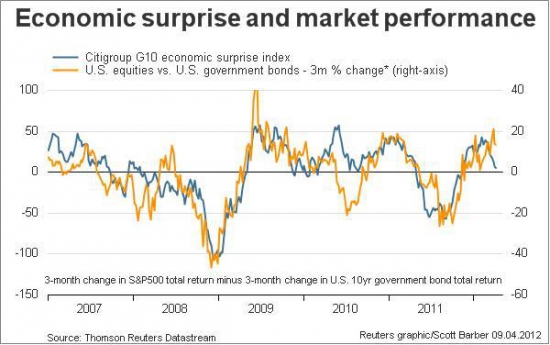

Ожидания рынка и реальность. Индекс СESI G10 и СESI USA.

Информационный поток новостей, создаваемый рынками, несет в себе ключевые переменные, при которых экономические агенты принимают свои решения. Ниже будет представлены индексы, показывающие нам разрывы между ожиданиями и фактическими значениями различных макроэкономических показателей.

Как мы можем наблюдать из данной инфографики, в текущий момент времени, ожидания экономичеких агентов постепенно угасают, рынки пока стабильны. С учетом анализа корреляций данного индекса, можно утверждать, что с лагом в 2-3 месяца, ожидания и реальность соединятся.

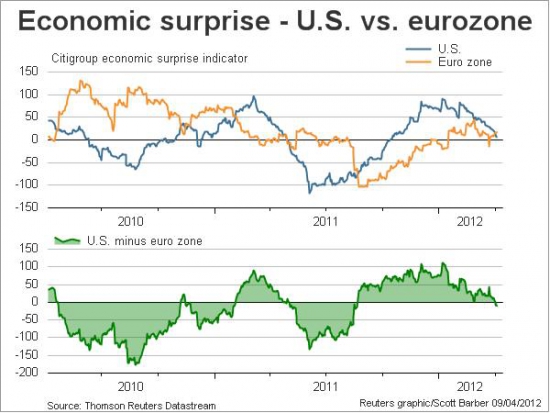

Вторая инфографика показыает, кто, с точки зрения информационнго пространства тянет рынки вниз/вверх...

В заключении, будут приведены график индикатора CESI usa vs. S&P 500.....

Ищем взаимосвязь.

( Читать дальше )

Последние 3-4 года, глобальные рынки постепенно переходят в новую парадигму, где зачастую, не работают или искажаются данные, получаемые экономическими агентами . Те статистические взаимосвязи, которые работали на протяжении многих лет, в новой реальности становятся не пригодны для принятия взвешенных решений по текущей и будущей оценке происходящей сейчас. В сегодняшней аналитической записке, будут описаны современные методы оценки положения денежного, долгового рынка и информационного пространства.

Ожидания рынка и реальность. Индекс СESI G10 и СESI USA.

Информационный поток новостей, создаваемый рынками, несет в себе ключевые переменные, при которых экономические агенты принимают свои решения. Ниже будет представлены индексы, показывающие нам разрывы между ожиданиями и фактическими значениями различных макроэкономических показателей.

Как мы можем наблюдать из данной инфографики, в текущий момент времени, ожидания экономичеких агентов постепенно угасают, рынки пока стабильны. С учетом анализа корреляций данного индекса, можно утверждать, что с лагом в 2-3 месяца, ожидания и реальность соединятся.

Вторая инфографика показыает, кто, с точки зрения информационнго пространства тянет рынки вниз/вверх...

В заключении, будут приведены график индикатора CESI usa vs. S&P 500.....

Ищем взаимосвязь.

( Читать дальше )

День сурка.

- 06 апреля 2012, 16:17

- |

Дежавю 2012?

Примечание: любые рыночные модели не линейны, поэтому в сегодняшней аналитической записке вопросов будет, чуть больше, чем ответов.

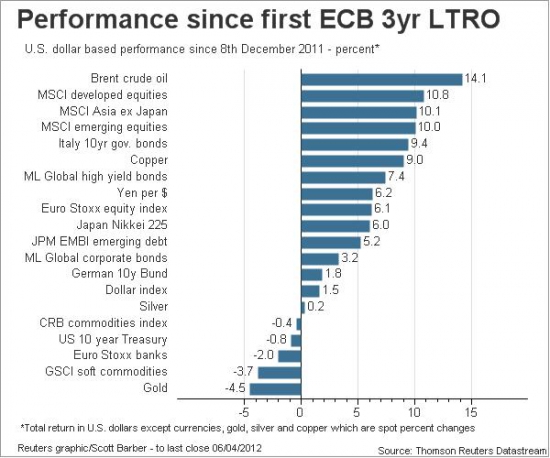

Ожидания — ситуация, при которой поведение экономических субъектов зависит не от обстановки на рынке в настоящий момент, а от ожидания событий, которые могут произойти. Ключевые слова – ПОВЕДЕНИЕ, МОГУТ. Главных ожиданий последнего полугодия у финансового сообщества было два — аббревиатуры QE3 и LTRO 2. Если вернутся в прошлое, на пару лет назад, и вспомнить о том, под каким соусом стимулирующие программы подавались, то с теоритической точки зрения все красиво, но если капнут по глубже и задать самый главный вопрос «Кому это надо», ответ окажется очевиден…БАНКам. Операция LTRO 2 от ЕЦБ – типичная монетизация долга и превращение долгового рынка в полу суррогат. Для примера: сколько раз в прошлом году мы слышали о том, что долговой рынок Еврозоны разваливается, отчасти это правда, НО, дьявол как всегда в деталях… Когда продавали долговые инструменты стран PIGS кто то это покупал и как показала история неплохо заработал:

( Читать дальше )

Примечание: любые рыночные модели не линейны, поэтому в сегодняшней аналитической записке вопросов будет, чуть больше, чем ответов.

Ожидания — ситуация, при которой поведение экономических субъектов зависит не от обстановки на рынке в настоящий момент, а от ожидания событий, которые могут произойти. Ключевые слова – ПОВЕДЕНИЕ, МОГУТ. Главных ожиданий последнего полугодия у финансового сообщества было два — аббревиатуры QE3 и LTRO 2. Если вернутся в прошлое, на пару лет назад, и вспомнить о том, под каким соусом стимулирующие программы подавались, то с теоритической точки зрения все красиво, но если капнут по глубже и задать самый главный вопрос «Кому это надо», ответ окажется очевиден…БАНКам. Операция LTRO 2 от ЕЦБ – типичная монетизация долга и превращение долгового рынка в полу суррогат. Для примера: сколько раз в прошлом году мы слышали о том, что долговой рынок Еврозоны разваливается, отчасти это правда, НО, дьявол как всегда в деталях… Когда продавали долговые инструменты стран PIGS кто то это покупал и как показала история неплохо заработал:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал