Избранное трейдера Александр Лощаков

Поиск идеального плеча или что такое оптимальное "f" (Ральф Винс "Математика управления капиталом")

- 05 февраля 2012, 22:15

- |

Друзья, привет!

Большинство наверное прекрасно знает, что плечо на фондовом рынке и плечо друга — две разные вещи! И со многими, я уверен, фондовое плечо ни раз играло злую шутку! Не буду оригиналом и скажу, что и я неоднократно становился заложником агрессивных плеч, в следствии которых мне ни раз приходилось нести несоизмеримые потери по счету.

Понимание того, что плечи нужно сокращать пришло естественно не сразу. Переломным моментом, как я уже писал в одном из своих постов, стал просмотр видео с участием Алексея Каленковича (ещё раз отдельное ему за это спасибо).

Кто еще не видел это видео, то вот оно:

vimeo.com/25638210

В этом видео Алексей рассказывает о его понимании книги Ральфа Винса «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров».

На мой взгляд, книга достаточно сложна для понимания, по крайней мере, с первого раза. В книге достаточно много разного рода приблуд. Главной же идеей данной книги является поиск так называемого «оптимального f». По нашему — оптимального плеча, при котором достигается максимизация долгосрочной доходности с оптимальным риском.

Теперь о самой книге.

В книге «Математика управления капиталом» Ларри Вилльямс описал метод фиксированной фракции. Фиксированно-фракционный метод основан на том, что в каждой сделке можно рисковать суммой, не превышающей заранее заданного процента от текущего баланса счета. По мере роста размера счёта происходит пропорциональное увеличение размера позиции. Применительно к построению торговых систем для разного рода рынков, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но также ещё к значению используемого плеча, уровню стоп-лосса, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Достоинством фиксировано-фракционного метода является относительная простота и прозрачность, поскольку объем позиции вычисляется пропорционально размеру депозита. Риск остается постоянным на протяжении всей торговли. При этом полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

Главным недостатком фиксировано- фракционного метода является эффект «ассиметричного рычага». Суть этого эффекта в том, что для компенсации потерь, понесенных в сделке, вам необходимо заработать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Происходит это потому, что отыгрываться придётся меньшим лотом, тем лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага поясняется следующей таблицей.

( Читать дальше )

- комментировать

- ★112

- Комментарии ( 42 )

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

- 05 февраля 2012, 16:46

- |

Увеличена доля Аэрофлота (на 1% портфеля). Согласно плану утвержденному Советом директоров, компания планирует в 2012 году увеличить пасажиропоток на 82% с 16,7 млн. до 30,4 млн. пассажиров.

Открыт шорт по ВТБ (на 3% портфеля). Заявление премьера В.Путина о возможном выкупе акций, приобретенных в ходе народного IPO, негативно для банка. Если банк потратит собственные деньги (15-18 млрд. руб.) из прибыли или займов, то это нанесет ущерб текущим акционерам. Если деньги даст государство, то возрастает риск дальнейшего вмешательства государства в деятельность банка и участия его в нерыночных проектах с отрицательным NPV, разрушающих стоимость компании.

Доля кэша в портфеле уменьшилась с 63% до 54%.

Портфель БОЛЬШИЕ ДЕНЬГИ

Global view 2012: "Печатные станки" правят миром

- 02 февраля 2012, 09:58

- |

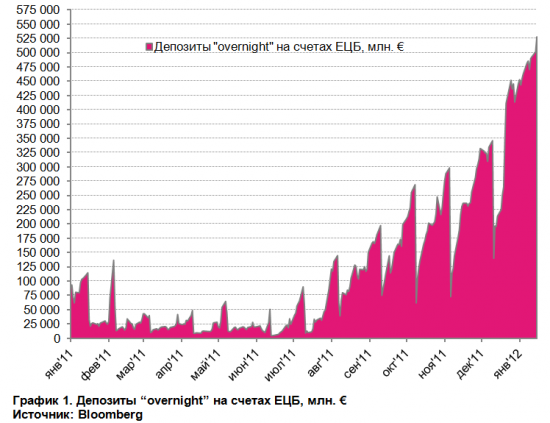

Агентство Bloomberg объясняет неослабевающий рост интереса банков к такому методу получения дохода техническим фактором. Дело в том, что 18 января подойдет к концу ежемесячный период регулирования обязательных резервов ЕЦБ. В течение этого периода регулятор обязывает банки поддерживать определенный усредненный объем резервов. Завершение такого периода может привести к скачкообразному изменению объемов средств на депозитах ЕЦБ именно потому, что банки, размещающие там деньги, перемещают их в попытке привести баланс собственного капитала в соответствие с нормативами. Такие ежемесячные “провалы” хорошо видны на представленном графике.

( Читать дальше )

Анализ текущей ситуации и премаркет на завтра (видео)

- 31 января 2012, 21:42

- |

C уважением для Смартлабика Василий Олейник. www.itinvest.ru/services/protect-multiply/trust/

Индекс ММВБ(дневки)

Тестируем торговую систему. ТЕСТИРОВАНИЕ КЛАССИЧЕСКОЙ СИСТЕМЫ CAMARILLA.

- 29 января 2012, 13:03

- |

- На основании ПЕРВЫХ ТЕСТОВ было принято решение, что торговая система в принципе жизнеспособна, хотя еще сыровата и требует доработки.

- В ТЕСТАХ НА OUT-OF-SAMPLE была оценена робастность системы как удовлетворительная.

- Была сделана оценка реальных ПРОСКАЛЬЗЫВАНИЯ И КОМИССИИ.

______________________________________________________________________

( Читать дальше )

Видео: Алексей Каленкович отвечает на вопросы смартлабовцев

- 29 января 2012, 13:00

- |

Записали видео на MarkII 5D.

Три файла .MOV (4+4+1.3 Гб).

Сначала конвертировал в AVI (Прога Pazera Free)

Склейка AVI в программе киностудия Windows Live.

До файла 1 Гб.

Ютюб удалил видео из-за длительности (1:01)

Пришлось закачивать на Vimeo. Закачка заняла около 6 часов.

Выкладываю.

С нетерпением ждем ваших комментариев, вопросов и пожеланий здесь внизу:)

Спасибо.

Визуализация уровней пивот, Камарилла, Вуди, Де Марка

- 23 января 2012, 06:29

- |

( Читать дальше )

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

Японские свечи (на заметку)

- 18 января 2012, 09:37

- |

Японские свечи.

Так-как они появились в средние века, то естественно и подход к отображению был соответствующий. Японские графики выглядят как обычные восковые свечи, которые выложили на стол, и оставили фитили с обоих концов.

Проводя анализ японских свечей, японцы считают, что максимум и минимум цены на определённом временном диапазоне, маловажны (но всё же учитываются). Огромное значение они придают ценам закрытия и открытия.

Анализ свечных графиков (отдельных свечек, и групп смежных свечей) позволяет предсказать в каком направлении рынок пойдёт в дальнейшем.

Важно:

нельзя (крайне не желательно) использовать один лишь свечной анализ, его нужно комбинировать с другими инструментами технического анализа (линии, уровни поддержки сопротивления; фигуры графического анализа)…

( Читать дальше )

Мои наблюдения. Рынок и психология. Работа над ошибками.

- 16 января 2012, 08:17

- |

- случайный шум — потери

- идеальный тренд — макс заработок с минимальными рисками

- наблюдение 0. В ключевых разворотных точках трендов вероятно возникновение шума (пилы).

- наблюдение 1. В самый разгар пилы больше всего кажется что вот-вот что-то хорошее произойдет и рынок куда-нибудь двинется.

- наблюдение 2. В самый классный трендовый день (ударный день) входить в рынок намного страшнее, чем в самой страшной пиле.

- наблюдение 3. Характерым признаком тильта является моментальное переворачивание из лонга в шорт и наборот.

- наблюдение 4. В жестокой пиле рынок может стрелять вверх или рушиться вниз в течение 5 минут на 1000 пунктов, но кончается это ничем.

- наблюдение 5. Выход из пилы начинается тогда, когда ваш депо уже значительно похудел, или когда вы просто уже не имеете моральных сил продолжать...

- наблюдение 6. В момент тильта ты уже думаешь не о том, сколько уже потерял, а о том, сколько ты не заработаешь, если пропустишь движение.

- наблюдение 7. Завершив тильтовый день с большим убытком, ты совершенно не хочешь вспоминать его, не хочешь думать об убытках, не хочешь анализировать свои сделки, не хочешь записывать их в свой красивый журнал прибыльных сделок.

- наблюдение 8. Когда рынок выходит из пилы, даже если ты в правильном направлении, твоя вера в будущий тренд будет уже настолько слаба, что ты закроешь сделку с минимальной прибылью.

- наблюдение 9. Собрав волю в кулак, и детально проанализировав свои ошибки, допущенные в пиле, ты приобретаешь уверенность и возвращаешься в состояние психологиеского комфорта.

- универсальный рецепт против тильта = 1 стоп в день макс. Удивительно, но это правило просто и гениально, позволяет избавить человека от большинства проблем в трейдинге.

- определение границ торгового диапазона, игра на выходе из диапазона или обратном ре-тесте границ диапазона после выхода из него.

- не переворачиваться. Переворачиваясь из лонга в шорт в пиле, я тем самым подтверждаю, что не понимаю, в каком из направлений будет двигаться рынок.

- ничего не делать, когда все что-то делают.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал