Избранное трейдера Сергей cms

Коэффициент Полезного Движения Цены

- 05 октября 2015, 01:06

- |

В этой теме поделюсь с вами пробойной торговой стратегией. Постараюсь рассказать всё достаточно подробно, чтобы вы смогли торговать её самостоятельно. А также приложу результат исторического тестирования.

Теория: движение цены можно разложить на две основные фазы — накопление и распределение. Это свойство мы и будем использовать для извлечения профита.

Правила достаточно простые:

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 10 )

Визуализация сделок участников ЛЧИ-2015 в Quik. Часть 2.

- 25 сентября 2015, 22:49

- |

Из страницы "Статистика конкурса ЛЧИ 2015" в номинации «Лучший трейдер миллионер» выбираем какого-нибудь участника, например clank,

и скачиваем его сделки.

Полученный архив распаковываем, csv-файл копируем в каталог Lchi2015 нашего рабочего Quik и переименовываем в Lchi2015.csv.

На 5-минутный график SiZ5 добавляем индикатор Lchi2015 в Окно 1 — метки сделок.

В Новое Окно добавим индикатор LchiEquity.lua (из xsharp.ru или на Google Диск ) — график доходности в пунктах по выбранному инструменту.

( Читать дальше )

Пример: сделать из убыточной стратегии зарабатывающую

- 02 сентября 2015, 20:15

- |

1) Потоковые данные (тики, весь стакан)

2) Стратегия

3) Пара тестеров

Создается некоторая стратегия, собирается статистика отработок сделок на тестере с учетом временного лага (отправки ордеров на биржу). Выставление заявок происходит лимитником на цену бест бид или офер (виртуальная позиция). Дальше отслеживается сколько ордеров проходит по цене прежде чем рынок даст закрыть позицию маркетом (!) определенную величину тейка, либо позиция достигнет стопа на заданную величину, закрытие по стопу опять же маркетом.

Пример: приходит сигнал на покупку, с учетом лага выставляется заявка на бест бид 1 контракт. Стоп 1 пункт, тейк 1 пункт. Далее отслеживается что происходит с бидом. Если бест бид опускается на 1 пункт — сработал стоп, бид поднимается на 1 пункт — сработал тейк. Если собрать статистику сделок и построить накопленное эквити с разными подборками параметров стопа и тейка то выходит:

( Читать дальше )

По мотивам топика Михаила Понамаренко «Арбитраж волатильности».

- 22 августа 2015, 13:47

- |

Вот сам исходный топик http://smart-lab.ru/blog/273554.php

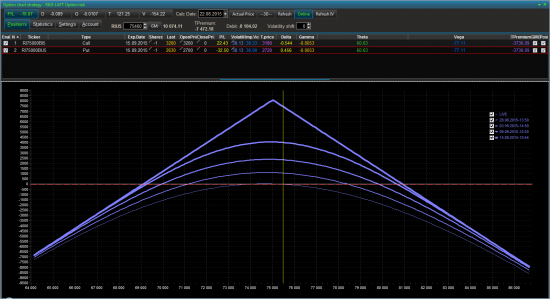

И вот что получается в результате моделирования в Option-Lab.

Дабы не моделировать еще и изменение волатильности предполагается, что позиции держатся до экспирации.

Покупается (здесь есть некое отличие от первоначального топика) стренгл на Si (пут и кол около денег), в количестве лотов в 2 раза больше, чем Ri.

( Читать дальше )

Арбитраж волатильности

- 22 августа 2015, 08:20

- |

Расскажу о торговой идее, которую давно успешно использую в трейдинге. Систему можно усовершенствовать на своё усмотрение, но я постараюсь изложить основу.

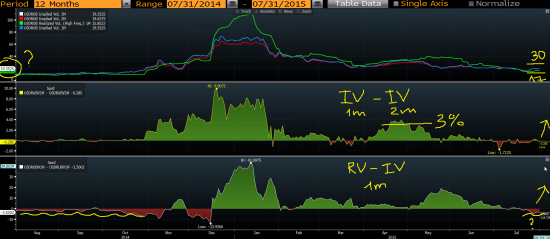

Шаг 1. Поиск инструментов, где IV максимально завышена/занижена по отношению к HV. Открываем график IV, HV (30 дн.). Получаем отношение K=IV/HV. K>1.3 разрешает нам продать стреддл, K<1.3 разрешает покупать стреддл. Например, можно воспользоваться option.ru, как на скрине ниже. K=IV/HV=38/27=1.40>1.3, значит можно продавать волатильность.

Шаг 2. Поиск максимально коррелируемого инструмента с первым. Известно, что RI, выбранный нами выше, коррелирует c Si (прямая/обратная корреляция значение не имеет). Смотрим график IV, HV (30 дн.) на Si. IV/HV=23/19=1.21<1.3, значит можно покупать волатильность.

( Читать дальше )

Идея в опционах на USDRUB

- 31 июля 2015, 13:14

- |

ВНИМАНИЕ! Это мнение автора. Если вы открываете такую позу, вы должны знать как управлять ей в случае, когда все пойдет не так (например взрыв волы).

Исследование стратегии, покупка стрэдла. Временные характеристики опциона, зависимость скорости распада от страйка.

- 25 июля 2015, 22:10

- |

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

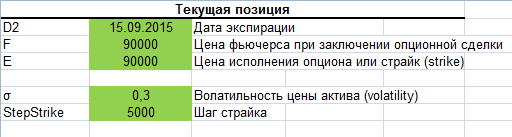

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

( Читать дальше )

SWT-метод. Итоги 23.07.15.

- 23 июля 2015, 23:54

- |

9 недель шел тест на демо ( Тестируем «Грааль». Часть 8, последняя. Технический инсайд. ), сейчас перешли на реал.

23.07.15. Результат дня — прибыль 31.12%.

( Читать дальше )

Война машин или как собрать систему, работающую...

- 23 июля 2015, 22:11

- |

… прошло полгода тестов и система запущена...

… по тестам результат получается от 4%

… по практике меньше, но многое открывается когда приходишь к результату и начинаешь смотреть практические ошибки, отличные от теории...

день вчерашний: 1 счет в практике...

приличные комиссы и результат 3,1% с учетом всех сборов.

( Читать дальше )

Грааль про улыбку. Перебираем вещи из старого шкафа.

- 23 июля 2015, 15:53

- |

Итак, про грааль. Несколько лет назад эта тема работала отменно. Сейчас — работает с примочками, и не всегда. Но как базис для размышления считаю ее отличной. Строится система на простом принципе — угол наклона между страйками варьируется в определенном диапазоне. (это аксиома первая) и последовательность этих углов должна иметь определенную логику (аксиома вторая).

Начнем с первого. Углом здесь и далее я буду называть отношение волы на страйке Х и Х+1. (в тот момент, когда писался алгоритм это было 5000 по Ри.). То есть вола 35 и 33 имеет угол 35/33-1 = 6%. Проведя большие статистические тесты по путовой части (как наиболее прогнозируемой, ибо она не опускается вниз от АТМ, как может делать коловая), был выявлен диапазон наклонов. Различные сценарии дают различные углы. Например обвал и вола 80, или резкий рост рынка и обвал волы итд. Все можно описать грубо пятью базовыми сценариями. Кто хочет — может заморочиться сильнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал