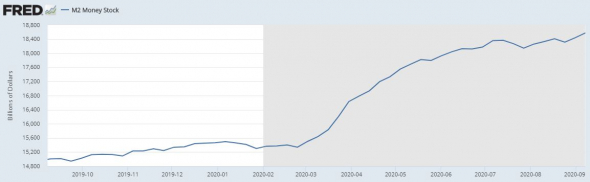

Баланс ФРС немного увеличился за неделю и подрос до 7,09 трлн долларов.

В то же самое время Минфин США сбавил скорость наращивания госдолга, за период с 17 по 24 сентября общая сумма обязательств правительства Соединенных Штатов сократилась на 4 млрд долларов. То есть, Министерство финансов не выступало в виде «пылесоса», выкачивая вновь напечатанные деньги.

Баланс регулятора США увеличился в первую очередь за счет покупки государственных облигаций и долговых бумаг, обеспеченных ипотекой. В свою очередь, центральный банки других стран возвращали ранее занятые средства, таким образом, скорость расширения баланса ФРС была сокращена на 35,2 млрд долларов. Тем самым, можно предположить, что проблем с долларовой ликвидности в мире пока нет.

Однако действия Федрезерва пока не привели к восходящей динамике в свободных резервах банковской системы США, которые за этот же период сократились на 21,2 млрд долларов.

Объем банковских резервов США (млн дол.)

Авто-репост. Читать в блоге >>>