S&P500 фьючерс | SPX

-

ФРС в трудном положении

ФРС в трудном положении

#ФРС

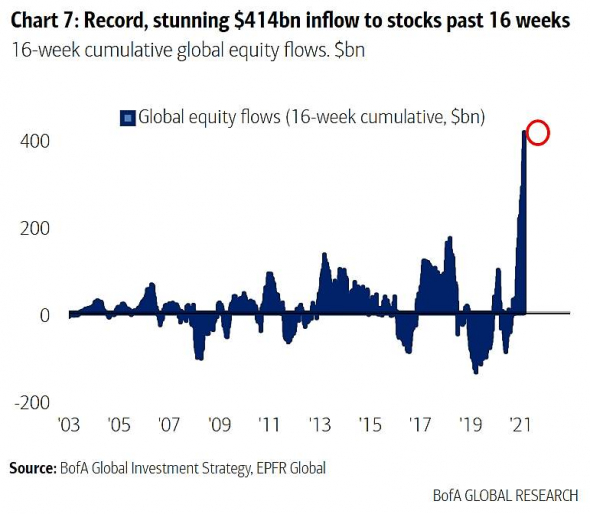

Баланс ФРС вырос еще на 33 млрд долларов за неделю и в очередной раз обновил свой исторический максимум.

Произошло это за счет покупки казначейских облигаций и ипотечных бумаг.

Получается, что QE в таких объемах уже не помогает рынкам. Сейчас у ФРС будет трудный период. На фоне роста доходности облигаций из-за инфляционных ожиданий, регулятор может попробовать увеличить покупку гособлигаций для снижения доходностей, но это может привести к более быстрому разгону инфляции и еще более объемным распродажам. Наш Телеграм-канал

Авто-репост. Читать в блоге >>>

На фондовом рынке происходит смена фаворитов

На фондовом рынке происходит смена фаворитов

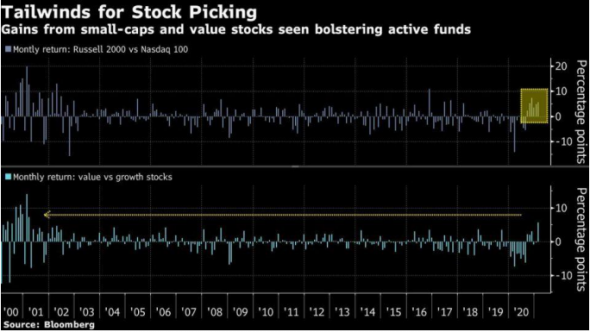

Ослабление рыночных позиций таких мегакомпаний, как Apple Inc., вызывает беспокойство у инвесторов. Но профессиональные финансовые аналитики потерю импульса крупнейшими компаниями фондового рынка воспринимают, в основном, как хорошие новости.

По данным Goldman Sachs Group Inc., с начала года 57% крупнейших инвестиционных фондов превзошли свои целевые показатели, что стало лучшим началом года в отрасли почти за десятилетие. Ключевым фактором является ослабление доминирования мегакомпаний, в которые эти фонды, как правило, не осуществляют вложения на постоянной основе.

Сейчас же надежда на восстановление экономики вдохнула жизнь во все фондовые сегменты, от компаний с небольшой капитализацией до ранее игнорировавшихся акций, как скажем в секторе энергетики, расширяя круг успешных фирм. Индекс компаний с малой капитализацией Russell 2000 готов превзойти индекс 100 крупнейших на бирже Nasdaq компаний (Nasdaq 100) шестой месяц подряд, в то время как скорректированная версия индекса S&P 500, в этом году выросла на 6.6%, что вдвое больше, чем эталонный индекс S&P 500, взвешенный по капитализации.

Авто-репост. Читать в блоге >>> Кризис ликвидности на фондовых рынках США

Кризис ликвидности на фондовых рынках США

Инфляционные ожидания на фондовых рынках США начинают воплощаться в жизнь.

Инвесторы не поверили словам Джером Пауэлла о том, что при продолжении стимулирования экономики инфляция останется в пределах таргета и начали распродажу на рынке облигаций. Доходности 10-летних гособлигаций США превысили 1,5%, а 20-летние достигли почти 2,4% — выше таргета по инфляции. Поэтому консервативные инвесторы начали покупать подешевевшие облигации и продавать акции.

В то же время, вчера продавали золото и не было спроса на короткие облигации — это говорит о кризисе ликвидности. У инвесторов нет денег для покрытия обеспечения и приходится продавать часть активов. Такая процедура — начало делевериджа — уменьшение кредитного плеча. Падение фондовых индексов и, особенно, активно-управляемых фондов новой экономики может составить ещё 10%-20%.

Сегодня фьючерсы на американские фондовые индексы падают ещё на полпроцента в азиатскую сессию.

С понедельника необходимо ребалансировать инвестиционные портфели в сторону увеличения доли гособлигаций.

Авто-репост. Читать в блоге >>> Акции США: есть большой признак того, что «настроения не смогут стать более экстремальными»

Акции США: есть большой признак того, что «настроения не смогут стать более экстремальными»

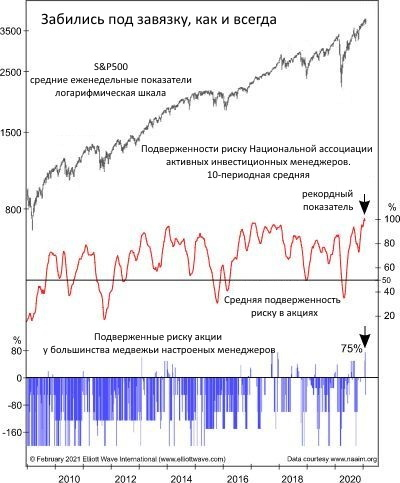

Очень немногие инвесторы хотят делать ставки против бычьего рынка. Даже те, кто придерживается медвежьего настроя, предпринимают примечательные действия на фондовом рынке.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Относительно немногие инвесторы хотят делать ставки против ралли на фондовом рынке.

Как говорится, в финансовой статье от 18 февраля (CNBC):

Процент короткой позиций к рынку упал до почти рекордных минимумов.

Действительно, бычьи настроения настолько сильны, что даже самые медвежьи среди групп профессионалов испытывают бычьи настроения.

Ниже представлен график из публикации Elliott Wave Financial Forecast за февраль этого года:

Авто-репост. Читать в блоге >>>

Новая эра и почему ФРС боятся говорить о хорошем?

Новая эра и почему ФРС боятся говорить о хорошем?

Буллард представитель ФРС:

🗣Рост доходности облигаций «пока хороший знак»

🗣Даже с оптимизмом в отношении экономики, слишком рано обсуждать изменения в ежемесячных покупках облигаций ФРС.☝🏻Это то, о чём я постоянно твержу и писал сегодня в ЭТОМ посте:

ФРС будет продолжать говорить нам о том, что экономика супер, но не такой супер как все думают, чтобы максимально удерживать стимулирование экономики и не свернуть стимулирование раньше времени. Риторика ФРС поменялась за февраль так сильно, что мы всё чаще слышим разговоры о том, что пока рано обсуждать изменения в QE, но обсуждается.Безусловно ФРС довольны ростом доходности, так как это показатель восстановления экономики и в целом показатель ожиданий, но ФРС и мы должны понимать, что после такой денежной пьянки скоро настанет похмелье (не кризис надеюсь😌, а именно похмелье, когда инвесторы постепенно начнут задумываться над мусором в их инвестиционном портфеле).

Авто-репост. Читать в блоге >>> В рынке закончились покупатели

В рынке закончились покупателиТо, что мы сейчас наблюдаем по индексам с технической точки зрения, можно охарактеризовать как окончание дисбаланса в сторону спроса, который мы наблюдали длительное время. Выкуп последних коррекций приводил к импульсам вверх, размер которых постоянно снижался. И последняя коррекция даже не смогла обновить максимум, что говорит о том, что дисбаланс в сторону покупателей иссяк.

В целом эта картина совпадает с моим фундаментальным видением, о котором я твержу с конца прошлого года – сейчас в рынке больше риска потерять деньги, нежели чем риска упустить возможности. Насколько это мнение справедливо, скоро увидим. Но с начала года рынки почти в нуле.

Больше аналитики по рынкам читайте в моем Telegram канале.

Авто-репост. Читать в блоге >>> Почему акции всегда растут

Почему акции всегда растут

Три года из четырех рынок акций растет. Шансы роста рынка акций в перспективе 10 лет почти 95%. Что стоит за постоянным ростом рынка акций?

Все слышали об экономическом показателе — внутренний валовый продукт (ВВП). Он равен стоимости всех конечных товаров и услуг, произведённых за год на территории определенной страны и предназначенных для непосредственного потребления внутри страны, экспорта или накопления.

Впервые понятие ВВП было предложено в 1930-е выходцем из России Саймоном Кузнецом, работавшим в Департаменте коммерции США. Однако статистику о ВВП стали собирать только после Второй мировой войны. Причем, благодаря историкам, удалось восстановить данные об ориентировочном уровне ВВП за всю новейшую историю.

Оказалось, «экономический рост» сравнительно новое понятие. До 18-го века темпы роста экономики в Западной Европе были равны темпам прироста численности населения и составляли в среднем не более 0,2% в год. Другими словами, стандарты жизни практически не менялись. В современном измерении ВВП на 1 человека был равен примерно 500 долл. США на протяжении многих столетий.

Авто-репост. Читать в блоге >>> Падение фондовых рынков отменяется!!!

Падение фондовых рынков отменяется!!!

Dow Jones новый хай! Нефть растёт, я не удивлюсь если и 100+$ будет, сейчас постоянно будут открываться шорты, а на них, как мы знаем хорошо растут. ММВБ пока буксует, но это временное явление. Жду зелёных «палок» (бар роста). Не те уровни у бумаг РФ, что бы падать, не те.

Ссылки:

Телеграмм канал - @milzhenyacash

Моя доходность на comon - Comon

Желаю всем прибыльной торговли и знайте, что на рынке есть только спрос и предложение.

Авто-репост. Читать в блоге >>>

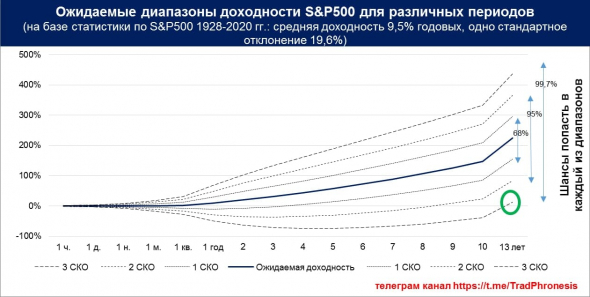

Какую доходность и риски ожидать от S&P 500 через 10 лет

Какую доходность и риски ожидать от S&P 500 через 10 летСреднегодовая доходность рынка акций США с 1930-x составила 9,5% годовых*. Риск, который измеряется среднеквадратическим/стандартным отклонением (сигма), составлял 19,6%. То есть, по статистике, через год можно ожидать, что с вероятностью 68% (1 сигма) доходность рынка будет входить в диапазон от -10% до 29%. Или с вероятностью 99,7% (3 сигма) ожидаемая доходность останется в диапазоне 3-х сигм или от -49% до +68%.

А если посчитать то же самое, но для более длительного периода, какие будут ожидаемые доходность и риск?

На графике видно, нижняя граница диапазона ожидаемой доходности с увеличением длительности периода инвестиций растет. И к окончанию 13-и летнего периода подбирается к нулю. Доходность 0% за 13 лет (!), но это лишь нижняя граница диапазона, где средняя доходность выше 200%.(Отмечу, доходность 0% процентов за 13 лет была только один раз – при покупке рынка в 1929 году)

Основной вывод следующий. Независимо от выбранного вами подхода при инвестировании – активного или пассивного — чем более длительный временной горизонт ваших вложений в акции, тем выше вероятность получить положительную доходность. Инвестирование – это игра с положительной суммой. И рано или поздно, какой бы кризис не случился, приток денег в систему «Рынок акций»* обеспечит положительную доходность.

телеграм канал: https://t.me/TradPhronesis

*(о том, почему акции в долгосрочной перспективе всегда растут, читайте здесь: https://t.me/TradPhronesis/128)

Авто-репост. Читать в блоге >>> 1974 год обвал DJIA, как в 2008 году

1974 год обвал DJIA, как в 2008 году

Просматривая график DJIA за последние 100 лет, я обратил внимание на 1974 год, на графике 1974 года 50% падение американского индекса также по фигуре геометрии, как и в 2008 году. Причины падения я не знаю, но по графику с августа 1971 года Доу Джонс вырос всего то на 10% до конца года и еще на 15% в 1972 году, всего после выступления главы США в августе 1971г DJIA вырос на 25% на какие то копейки по сравнению за рост индекса в 2020 году. Далее по истории NYSE в 1973 году DJIA был во флэт в 0 в нуле и d 1974 году весь рост слил и еще добавил слива 25%! Итого 50% как в 2008 году, коронавируса в 1974 году не было, видимо были другие причины, наверное в фигурах математики геометрии графика, данную науку я не знаю, поэтому никаких графиков здесь не будет.

У меня в блоге написано, мой блог прогнозов на основе финансовой астрологии, финансовая астрология, как и в мирской, когда женятся и разводятся — двойные стандарты! Не забывайте об этом, сейчас многие астрологи особенно на Дзене даже не предупреждают и начинают кошмарить используя один из стандартов астрологии, астрологию одной из стран БРИКС под названием Индия! У меня астрология американская стандарт США я многое взял у первого финансового астролога мира Рэймонда Мэримана Аризона, США. Астрология Индия совершенно противоречит астрологии США, к примеру сегодня Уран в знаке Телец в районе 7-11 градуса, как это было в 1937-1938 годах при политических репрессиях и тысячами полит заключенных, астрологии Индии считают, что сейчас Уран в знаке Овен, как было в 1929 году, но 1929 года с депрессией цен на биржах явно нет, а вот политзаключенные есть или они оштрафованы на первый раз.

Авто-репост. Читать в блоге >>> Фондовые рынки США восстанавливаются после коррекции

Фондовые рынки США восстанавливаются после коррекции

Индексы S&P500 и NASDAQ100 начинают восстанавливаться после недельного падения. Несмотря на то, что открылся рынок с падения, до конца дня оно было выкуплено и уже сейчас продолжается рост фьючерсов на азиатской сессии на пол процента.

Ни регулятор, ни правительство, ни инвесторы не видят проблем в росте инфляции. Политика количественного смягчения продолжается на рынке царит оптимизм.

Финтех компании активно покупают криптовалюты. В прошлом году первопроходцем стала компаний PayPal, добавив возможность обмена биткоина. Недавно к ней подключилась компания Square и это первый признак, что они готовятся к эре активного использования криптовалюты. Мир уходит в цифру и этот процесс безвозвратный.

На следующей неделе на IPO выходят две компании.

02 марта выйдет компания Oscar Health (тикер OSCR)— это первая медицинская страховая компания, построенная на базе комплексной технологической платформы, ориентированная на обслуживание своих участников

03 марта выйдет компания InnovAge Holding (тикер INNV) — это ведущая по количеству участников компания по оказанию медицинских услуг, ориентированая на предоставление комплексной индивидуальной помощи пожилым людям

Авто-репост. Читать в блоге >>> sp500 D1 - обвал ! возможен сильный обвал !

sp500 D1 - обвал ! возможен сильный обвал !

возможен сильный обвал слева на изображении аналогичная модель 4ч биткоин!

только недавно сработавшая после которой был обвал !

может и ошибаюсь, но поделюсь заранее что бы

все видели !

====

===

Авто-репост. Читать в блоге >>>

Это началось ровно год назад

Это началось ровно год назад

Помните этот день: 24 февраля 2020 года? У нас был выходной, а в США начался обвал. Можно конечно рассматривать иные точки в качестве начала обвала, например с хаев, в статье Вики к примеру пишут, что все началось 20 числа. Но серьезное падение началось именно в последнюю неделю февраля. Хотя, конечно, отвесные падения в марте были эпичнее

Вот почему-то запомнился этот день.

smart-lab.ru/allblog/date/2020-02-24/ — можно окунуться в историю.

Возможно я просто слишком впечатлительный, обвала 2008 года не застал, поэтому год назад, глядя на все это, испытывал некий трепет

Авто-репост. Читать в блоге >>> Индекс S&P500 восстанавливается после коррекции, золото подает признаки роста

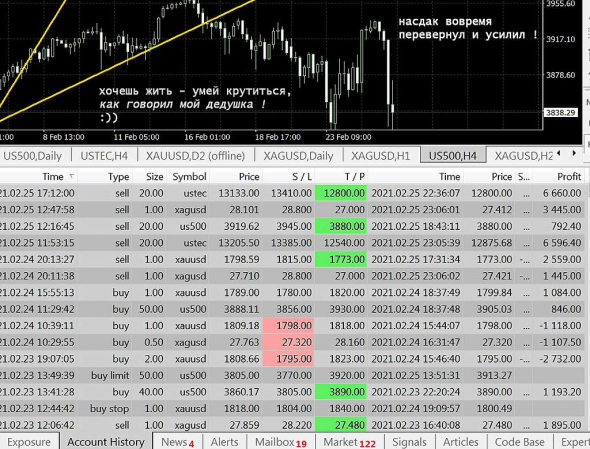

Индекс S&P500 восстанавливается после коррекции, золото подает признаки ростаXAUUSD

Реализация сценария: успешно

Золото продолжило снижение, как и предполагалось в прошлом обзоре. Сценарий отработан успешно. Правда, перед снижением локальной коррекции для ретеста сопротивления на 1813 не случилось, цена просто продолжила начавшееся уже движение, в итоге достигнув целевую область между 1773 и 1752. Однако затем развернулась и начала расти, вернувшись к сигнальным уровням, где и торгуется сейчас.

На данном этапе вполне можно предположить, что нисходящая коррекция подошла к концу и при закреплении в нынешней ценовой области, котировки могу продолжить свой рост дальше. Поэтому предварительно основным сценарием на ближайшую неделю станет ориентир на восходящее движение.

Прогноз: начало восходящего движения

Авто-репост. Читать в блоге >>> О текущей ситуации на рынке

О текущей ситуации на рынке

Как же бомбит от текущей ситуации на рынке!!!

С одной стороны, новоявленные инвесторы-фанаты Баффета, которые берут «хорошие компании навсегда и по любым ценам», ведь рынок практически всегда растет.

С другой стороны новички или уже опытные спекулянты, которые пытаются по-быстрому срубить бабла в рынке и свалить в закат.

При текущей ситуации, когда всем понятно, что в некоторых компаниях уже вырос огромный пузырь и его в ближайшее время будет сдувать, очень непросто выбрать правильную стратегию. Да, есть интересные варианты под спекуляцию и в целом неплохо было бы на коррекции что-то подкупать. Но нет никакой гарантии, что мы не увидим плавный спад, как это было с 2000 по 2003. И куда вообще можно сейчас заходить? Про перекупленные техи всем, кто шарит в рынке, уже давно все понятно. В реальный сектор уже пошел переток денег, но если увидим общую коррекцию на рынке, то какой смысл сейчас их покупать. Остается только спекулировать отдельными эмитентами. Решил подбирать понемногу российские компании с потенциально хорошими дивами летом. Угадайте, кто был первый в списке))

Авто-репост. Читать в блоге >>> 📈 S&P500: институциональные хеджеры приостановили снижение

📈 S&P500: институциональные хеджеры приостановили снижение🕘 Время просмотра ~6 мин.

Опционный анализ в текстовом формате читайте уже сейчас в аналитической статье на Портале Трейдера.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовому индексу DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI смотрите далее на YouTube-канале.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)