Московская Биржа, лучшая биржа в мире!

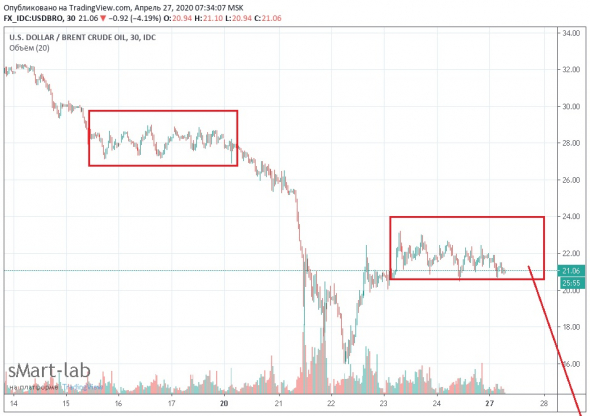

Несколько дней лента Смартлаба забита про нефть минус 37. Иски к бирже и тд и тп и ииии.

Так вот друзья! Биржа молодец! И в этом вопросе все правильно!

Фьючерс — это всегда арбитраж. Гигантская доля открытых позиций в нефти обязательно была захеджена на основном активе.

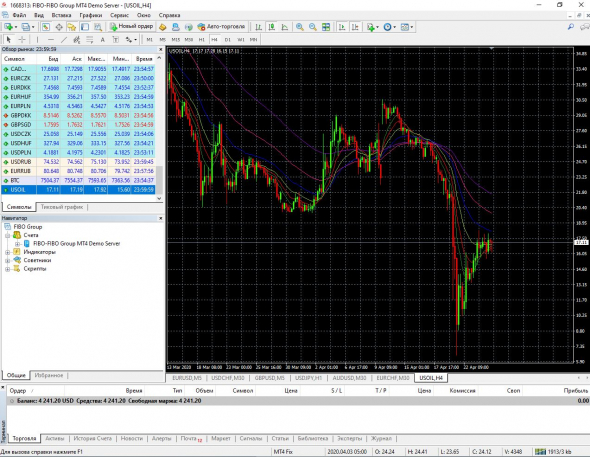

При падении цен на нефть, на МБ открывались шорты, а в штатах лонги.

И вы хотите чтобы этот арбитраж порвало на триллиарды????

Лонги то в штатах, убытки то в штатах, а на МБ как раз профит от шорта. И вы хотите чтобы МБ изменила условия контракта, отменила отрицательную экспирацию, тем самым уничтожила всех ???? Чтобы всех профучастников смыло в утиль, и ЦБ спасал биржу ???

Физики в этом вопросе расходный материал.

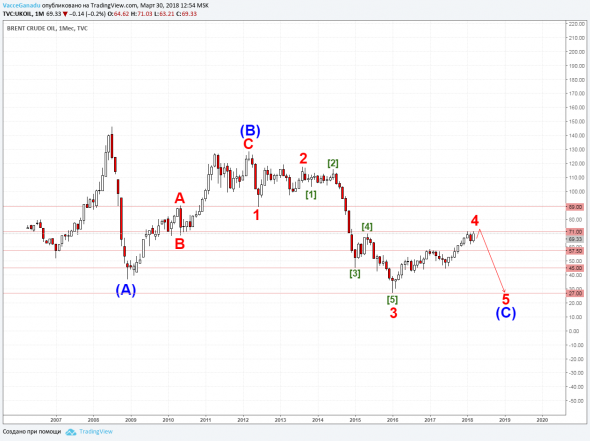

А самое главное, теперь всем понятно что отрицательные цены на фьючерсы реальность, как и отрицательные ставки.

Это означает что в скором будущем Биржа изменит биржевой софт, а Арка изменит Квик, с целью ввода отрицательных цен заявок.

Новый мир он такой -)))

Авто-репост. Читать в блоге

>>>