ПИФы

-

Что не так с бПИФами SBGB на ОФЗ?

Что не так с бПИФами SBGB на ОФЗ?

Купил SBGB — Это бПИФ на ОФЗ, примерно полтора года назад купил, по хорошей цене в кризис, с тех пор как мы знаем КС понижали, но тем не менее, за ПОЛТОРА года бумага купленная на падении дала < 5%, что это за ересь? Где реинвестирование купонов в новые выпуски? Где рост СЧА фонда? Похоже на какое-то разводилово. Депозит в банке принес бы уже 7.5% если не больше, да ещё и без налогов.

Авто-репост. Читать в блоге >>>

БПИФ Акции роста России

БПИФ Акции роста России

Картинка отсюда

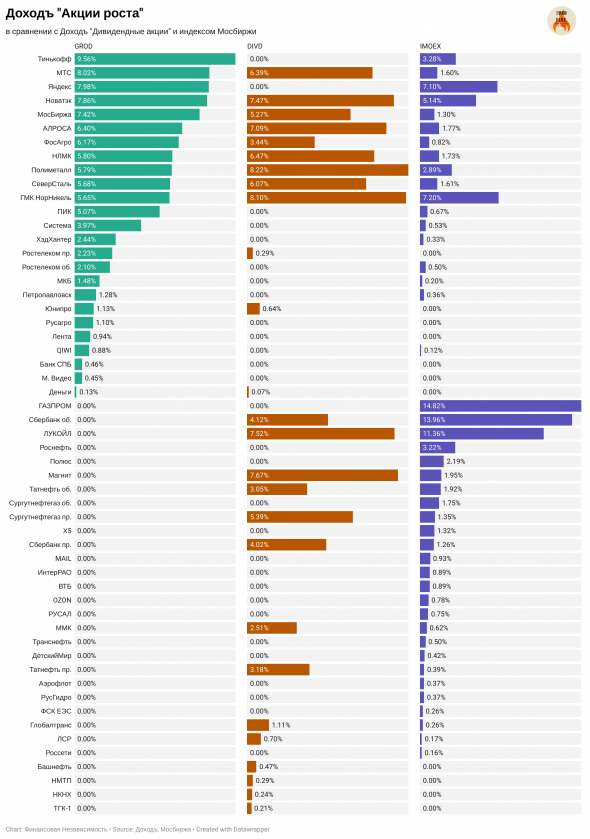

Сравнил новый фонд Дохода www.dohod.ru/individuals/mutual-funds/bpif/grod (торгуется с сегодняшнего дня под тикером GROD во всех брокерских приложениях страны) с индексом Мосбиржи. По сути, это факторный фонд (growth, momentum). Немного тезисов:

Дивиденды — реинвестируются (около 5% див.доходность).

* Акции Тинькофф сейчас имеют вес 9,5%, что в 3 раза выше, чем в индексе широкого рынка. Насколько я понимаю, рассчитываемый Доходом индекс предполагает ребалансировку в октябре, в ходе которой вес будет срезан до 8%, если акции Тинькофф продолжат расти или хотя бы останутся на прежнем уровне;

* Вес МТС = 8%, что в 5 раз больше, чем в индексе Мосбиржи. А вес самой Мосбиржи в новом фонде — в 6 раз выше, чем в индексе широкого рынка;

* Русагро, Лента, Юнипро, Банк СПБ, М.Видео — компаний нет сейчас в индексе широкого рынка (Qiwi, кстати, со следующей недели тоже не будет), но они есть в фонде акций роста GROD;

* Ни Газпрома, ни Сбербанка в новом фонде нет. Обошли стороной Лукойл и прочие ...-нефти;

* Внезапно: Х5, Мэйл и Озон — не компании роста. Оно и понятно: если смотреть с начала года, ростом там не пахнет;

* Полюс — 0, Полиметалл — 5,8%

Общие комиссионные расходы 0,99% от стоимости чистых активов в год.

Налог с дивидендов при реинвестировании — не удерживается.

Покупаете ли вы акции роста в свой долгосрочный инвестиционный портфель? Чем руководствуетесь при покупке? Какой фактор для вас является наиболее важным?

Авто-репост. Читать в блоге >>> Допуск американских ETFна СПБ и Мосбиржу - решение принято?

Допуск американских ETFна СПБ и Мосбиржу - решение принято?Меньше недели назад (9 июня) на конференции НАУФОРа большие дяди из Сбера, Атона, Альфы, Газпрома и прочих солидных контор под присмотром представителя ЦБ обсуждали, как советским отечественным БПИФАМ конкурировать с иностранными ETF за любовь розничного инвестора.

Много говорили о том, что по иностранным компаниям нужно убрать льготы по ИИС, что нашим БПИФам нужно создать комфортный режим налогообложения (освободить от НДФЛ дивы, которые БПИФы будут выплачивать) и т.д.

При этом вся дискуссия свелась к вопросу «как нам выжить, когда они придут», и сложилось устойчивое впечатление, что вопрос о том, что уже в этом году мы увидим западные ETF на наших площадках — совсем не вопрос, а факт, к которому российские брокерские дома, банки и биржи тщательно готовятся.Как думаете, что будет с рынком ETF/БПИФ?

Останутся ли живы FinEX, Тинькофские, Сберовсие, ВТБшные и прочие добрые фонды с TER 1-2% в год или Vanguard и iShares устроят новый ренессанс на рынке коллективных инвестиций?

Авто-репост. Читать в блоге >>> Новые биржевые фонды на Московской бирже

Новые биржевые фонды на Московской биржеПривет, смартлабовцы!

Сегодня добавили:

- 5 новых БПИФ «Сбер Управления Активами»: SBCS, SBRS, SBWS, SBPS, SBDS. В портфелях – ценные бумаги разных компаний и стран.

- 1 ETF компании FinEx: FXIP. Инвестирует в казначейские облигации США с защитой от инфляции (TIPS)+валютный хедж.

Авто-репост. Читать в блоге >>> Новые фонды от Сбера: SBRS, SBPS, SBDS, SBWS, SBCS

Новые фонды от Сбера: SBRS, SBPS, SBDS, SBWS, SBCS

Мосбиржа добавила новые БПИФ от «Сбер Управление Активами»:

1. «Сбер – осторожный смарт фонд», SBRS;

2. «Сбер – прогрессивный смарт фонд», SBPS;

3. «Сбер – динамичный смарт фонд», SBDS;

4. «Сбер – взвешенный смарт фонд», SBWS;

5. «Сбер – консервативный смарт фонд», SBCS.

Полез посмотреть на сайт УК подробности об этих фондах, но там упоминаний о них не нашёл.

Забавно, конечно. Зато описание нашлось на https://investfunds.ru/.

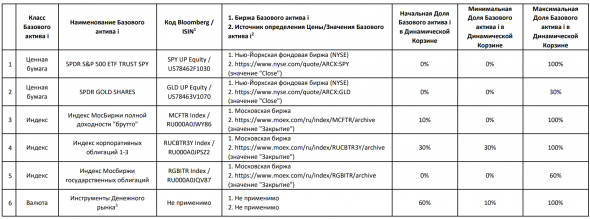

Итак, SBRS:

Следует за индексом «Сбер Осторожный смарт индекс». Правила управления. Вознаграждение УК 0,95%, депозитарию 0.15%, прочее 0.07%.

Базовые активы индекса:

Авто-репост. Читать в блоге >>> Стратегия дивидендного портфеля с использованием БПИФ DIVD.

Стратегия дивидендного портфеля с использованием БПИФ DIVD.Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

Авто-репост. Читать в блоге >>> Докупка фонда ЗПИФ ФПР

Докупка фонда ЗПИФ ФПРЗабыл написать, докупил себе в четверг фонд ЗПИФ ФПР — фонд первичных размещений от Фридом Финанс. (Писал о нем много раз, последний раз тут)

Рыночная премия к стоимости чистых активов на момент моей покупки была около -15%. (отношение серого графика к зеленому). Многие паникуют, и продают фонд, однако стоимость его активов с начала года только растет — серая линия— Ну, и что это значит? Зачем покупал-то?

Короче, в фонде средства инвестированы в 2 вещи:

1. Акции компаний США, которые недавно выходили не биржу — около 1/3 портфеля.

2. Российские ОФЗ — надежные гос. облигации — около 2/3 портфеля.Давайте посчитаем по какой цене продаются активы на самом деле:

ОФЗ — ликвидный и не волатильный инструмент, который всегда легко продать, так что его в расчет не берем. В отличие от акций, которые в фонд обязан держать несколько месяцев после IPO.

А акций у нас 1/3, значит премия, по большому счету, распространяется только на них.

Авто-репост. Читать в блоге >>> Такая непонятная понятная арифметика.

Такая непонятная понятная арифметика.Перед тем как начать инвестировать в акции я очень часто на просторах интернета встречал такую фразу: «Инвестируйте в индексные фонды. Особенно необходимо инвестировать в фонд, повторяющий индекс СП-500».

И вот сегодня я задался вопросом, а так ли это.

Исходные данные:

100 000 рублей

Вариант расчета: начало инвестирования 1 января 2010 года, окончание 31 декабря 2020 года.

Пренебрегаем биржевой и брокерской комиссией, а так же уплатой налога с дивидендов.

Инвестирование в СП-500

Инвестирование в отдельные акции (возьмем что-то среднее на рынке – акции Лукойла).

100 000 рублей / 30,19 (курс доллара) = 3 312,36 $

100 000 / 1 744 (цена акций Лукойл) = 57 акций + 592 рубля.

СП-500 на 01.01.2010 год = 1 116,56

СП-500 на 31.12.2020 год = 3 756,07

Выплаченные и реинвестированные дивиденды:

Авто-репост. Читать в блоге >>> Новый БПИФ на Московской бирже с фокусом на ESG

Новый БПИФ на Московской бирже с фокусом на ESGПривет, смартлабовцы!

Запустили торги новым биржевым фондом «РСХБ – Российские корпоративные еврооблигации, вектор И.Эс.Джи». Торговый код – PRIE.БПИФ инвестирует в наиболее ликвидные еврооблигации компаний, которые в своей работе привержены принципу ESG.

Авто-репост. Читать в блоге >>> 🔥Новые БПИФы на медицину 🔥

🔥Новые БПИФы на медицину 🔥Атон запустил торги следующего транша своих БПИФов. Теперь доступно 2 новых БПИФа на тематику здоровья

AMHC — Медицина и биотех США

Внутренний ETF: iShares U.S. Healthcare ETF (IYH)

Конечный бенчмарк: Dow Jones U.S. Health Care Index от S&P.

Суммарная комиссия фонда AMSC составляет 1,1%. TER внутреннего IYH в размере 0,43%.

Подробнее: rusetfs.com/etf/RU000A102XT2

AMGR — Генетическая революцияВнутренний ETF: ARK Genomic Revolution ETF

Конечный бенчмарк: отсутствует

Суммарная комиссия фонда AMSC составляет 1,1%. TER внутреннего IYH в размере 0,75%.

Подробнее: rusetfs.com/etf/RU000A102XN5

Авто-репост. Читать в блоге >>> Что там с ЗПИФ ФПР?

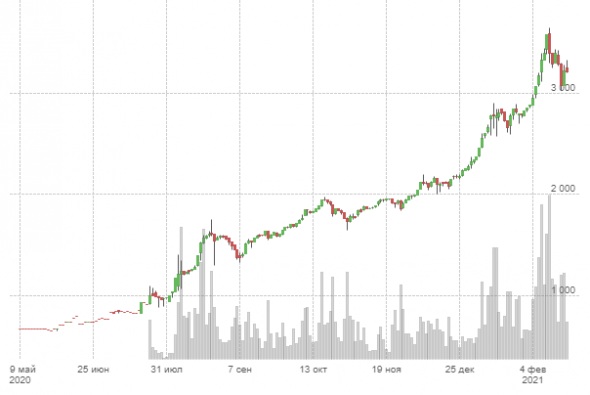

Что там с ЗПИФ ФПР?Кто не в теме, ЗПИФ ФПР — это биржевой фонд от Фридом Финанс, который вкладывается в американские IPO, доходность в прошлом году была больше 200% годовых.

Писал последний раз о нем тут и тут про доп. эмиссию.

Так вот, рыночная стоимость фонда БСИП упала на -25% за пару месяцев. Многие паникуют из-за этого и продают, возможно, в самое невыгодное время.

Если мы посмотрим на график ниже, то стоимость чистых активов фонда РСИП снизилась всего на ±10% за это время, и в текущий момент торгуется со скидкой -5% к его рыночной стоимости.

То есть можно купить акции компаний и облигаций в портфеле с 5% скидкой! Такое было 1 раз перед новым годом на пару дней, и рыночная цена снова ушла вверх, что скорее всего и произойдет. Ну и не забудем, что с начала года фонд все равно находится в плюсе, даже не смотря на падение рыночной стоимости.

Что впереди?

Авто-репост. Читать в блоге >>> 🔥Новые БПИФы на развивающиеся страны, value и отечественные компании 🔥

🔥Новые БПИФы на развивающиеся страны, value и отечественные компании 🔥Первые 3 фонда из новой линейки Атона начали торговаться на МосБирже.

AMEM — развивающиеся страны

Прямой конкурент VTBE на рынке инвестиций в развивающиеся страны. Инвестирует в международный ETF IEMG iShares Core MSCI Emerging Markets ETF. Конечным бенчмарком данной цепочки является MSCI Emerging Markets Investable Market.Суммарная комиссия: 1,1% и 0,11% у IEMG.

Валюта торгов: 1,3 доллара.

Подробнее: https://rusetfs.com/etf/RU000A102XZ9

AMVF — недооцененные компании США

Фонд фондов инвестирует в акции не напрямую, а через международный ETF IWD iShares Russell 1000 Value. Конечным бенчмарком данной цепочки является Russell 1000 Value.Суммарная комиссия: 1,1% и 0,19% у IWD.

Валюта торгов: 1,3 доллара.

Подробнее: https://rusetfs.com/etf/RU000A102XV8

AMRE — российские акции +

Первый БПИФ, который отслеживает ОПИФ той же компании.Суммарная комиссия: 2%.

Валюта торгов: 100 рублей.

Подробнее: https://rusetfs.com/etf/RU000A102XX4

Авто-репост. Читать в блоге >>> Результаты БПИФов с начала 2021 года, %

Результаты БПИФов с начала 2021 года, %

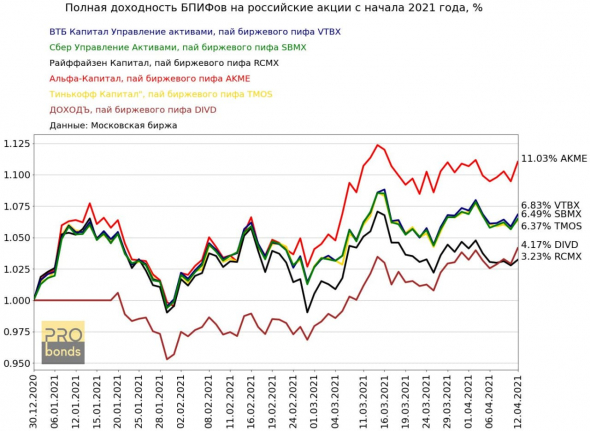

На данный момент на Московской Бирже доступно 6 БПИФов, инвестирующих в российские акции.

Фонды Сбербанка, ВТБ и Тинькова ориентируются на индекс Московской Биржи. Фонд Райффайзена инвестирует в 15 крупнейших российских компаний. Фонд Альфы не ориентируется на какой-либо индекс, а использует стратегию активного управления акциями. С 19 января начались торги новым БПИФом от УК ДОХОДЪ, фонд инвестирует в российские акции качественных эмитентов, которые платят высокие и стабильные дивиденды.

• Альфа-Капитал, пай биржевого пифа AKME Доход: 11.03% Максимальная просадка: -7.61%

Результаты БПИФов с начала года (для DIVD с 18 января):

• ВТБ Капитал Управление активами, пай биржевого пифа VTBX Доход:6.83% Максимальная просадка: -6.32%

• Сбер Управление Активами, пай биржевого пифа SBMX Доход: 6.49% Максимальная просадка: -6.27%

Авто-репост. Читать в блоге >>> "Парковка" денег через VTBM

"Парковка" денег через VTBMС недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

Авто-репост. Читать в блоге >>> Сколько людей инвестирует в ПИФы?

Сколько людей инвестирует в ПИФы?Я тут наткнулся на стату ЦБ по ПИФам (всем включая открытые). Ну то есть там про СЧА или доходность можно спокойно посмотреть самостоятельно на инвестфандс.

А тут статистика количества пайщиков оказывается есть Последние данные за III квартал 2020

Топ-10

1. Загадочный интервальный ПИФ Альфа-Капитал, который существует аж с 1999 года и имеет овер миллион пайщиков

2. Тинькофф вечный портфель в рублях (288 тысяч)

3. Тинькофф вечный портфель в долларах (105 тысяч)

4. Газпромбанк Облигации Плюс (55 тысяч)

5. Тинькофф Насдак Технологии (49 тысяч)

6. Альфа Ликвидные акции (кстати один из успешных фондов, делающих альфу на протяжении своего существования к MCFTR) (47 тысяч)

7. Знаменитый своим СЧА ВТБ Фонд Казначейский. Его СЧА более 75 миллиардов рублей и он в 2 раза обгоняет ближайшего преследователя по этому показателю. И это обеспечивается всего навсего 46 тысячами пайщиков, но на самом деле наверняка там институциональные деньги формируют большую часть СЧА.

8. Тинькофф вечный портфель в евро

Авто-репост. Читать в блоге >>> ИИС Уточнение пиф Арсагеры опередил индекс

ИИС Уточнение пиф Арсагеры опередил индекс

В недавнем своем топике о портфеле ИИС я написал о том, что продал паи ПИФа Арсагеры «акции 6.4», потому что они проиграли индексу Мосбиржи. Сегодня мне позвонил представитель УК Арсагеры и мы выяснили, что я покупал паи двумя платежами в разные сроки, поэтому доходность нужно считать по-другому. Что ж, я честный человек и признаю свою ошибку в расчетах.

Авто-репост. Читать в блоге >>> ИИС. Погасил паи Арсагеры Март 21

ИИС. Погасил паи Арсагеры Март 21

Портфелю 5 лет 9 месяцев. За прошедший месяц простая доходность портфеля существенно возросла и составила 94%. Из заметных событий: я погасил паи Арсагеры «Акции 6.4», которые удерживал 5,7 лет. Далее я расскажу почему.

Погашение паев Арсагеры

Авто-репост. Читать в блоге >>> Что будет с фондом IPO - ЗПИФ ФПР в 21 году?

Что будет с фондом IPO - ЗПИФ ФПР в 21 году?В целом, я думаю, что все будет хорошо, но похуже, чем в предыдущем году.

Почему?Для начала, вспомним то такое ЗПИФ ФПР?

Это фонд, торгующийся на Московской или Санкт-Петербургской бирже. Инвестирует в каждое IPO без разбору равную сумму, которые предлагает брокер Фридом Финанс.

Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР.

Так вот, причины, почему доходность будет ниже при схожих рыночных условиях — мой вариант:

⁃ Фридом безумно нарастил базу клиентов и их портфели.

⁃ Брокер получает основные деньги от комиссий с суммы IPO, на которую поучаствовали клиенты.

⁃ Получается, что клиентов намного больше, а IPO столько же. Что делать?

⁃ Чтобы продолжать получать столько же комиссий на одного клиента — нужно предлагать больше IPO. Как это сделать?

⁃ Вполне логично это можно сделать, немного снизив планку отбора IPO для клиентов: брать не только супер-пупер варианты, а так же средние, и выше среднего варианты. Ведь, в конечном счете, клиент сам принимает решение куда инвестировать, а куда нет.

Авто-репост. Читать в блоге >>> Freedom Finance Фонд IPO пахнет жареным

Freedom Finance Фонд IPO пахнет жареным

У Freedom есть свой Фонд IPO, который торгуется на СПБ.Похоже у этого фонда начались проблемы, т.к. хороших IPO уже не предвидится и топлива для роста этого фонда уже нет.Напомню, что многие компании делают размещение через SPAC и халяву тем кто зарабатывал на IPO неплохие деньги просто перекрыли.Так что делайте выводы.Держать фонды у себя я не вижу смысла.

Авто-репост. Читать в блоге >>> Самопальный бенчмарк ПИФов

Самопальный бенчмарк ПИФов

ПИФы и ETFы удивительная вещь! Когда заходишь к их эмитентам, видишь графики и таблицы, где их продукты рвут в клочья индекс.

Когда заходишь к тем, кто их критикует — там видишь, что они куда хуже индекса, плюс эмитенты дерут свои проценты даже при падении, что вообще некрасиво с их стороны)

Очередной разнос райфа на этот счёт был на смартлабе буквально на днях.

Я в целом понимаю, что имея весь график на руках ты можешь выбрать определённую его часть и получить аргументы в сторону как «за», так и «против». Чтобы как-то самому сориентироваться, я решил сравнить купленный мной в 2018ом FXCN с АТОНовским Столыпиным, индексом МосБиржи и опорным индексом, по которому строился ETF. Комиссиями брокера и биржи можно пренебречь, так как они есть в каждом случае. Хотел ещё взять Тиньковский ETF, но его тогда ещё не было. Вот что получилось:

Авто-репост. Читать в блоге >>> На мосбирже есть чит-код на деньги

На мосбирже есть чит-код на деньги

Здесь описан рабочий способ делания денег.

Хотя нет, деньги же делают только топовые авторы в своих телегах, а тут просто какой-то дилетант без рейтинга пишет о том, как случайно заработал жалкие копейки, немедленно закройте эту страницу.

В биржевом терминале на вашем компьютере есть секретный код, нужно просто нажать Alt+F4 и когда вы его снова откроете, на ваш брокерский счёт добавят миллион рублей. Или не добавят.

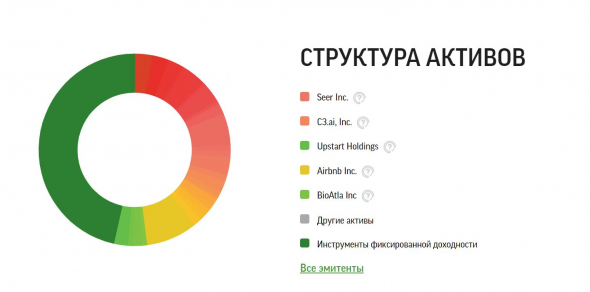

Есть весьма странный читерский фонд, называется «Фонд первичных размещений» с тикером PFPR, недавно у него не было информации о структуре активов, но Фридом Финанс решил исправить это:

Кстати, в этом списке есть и OZON, что намекает на уровень риска таких инвестиций, но суть не в этом. Я называю этот фонд «читерским», потому что уже несколько месяцев подряд любые вложения в него демонстрируют какую-то фантастическую доходность и при этом не было ни одного случая фиксации убытков, т.е. это тупо ленивый генератор денег. Обычно меня отпугивают подобные фонды, поэтому позиции были всегда мелкие, но вчера я решил немного рискнуть и открыл с двух субсчетов позиции на общую сумму около 1.3М рублей.

Авто-репост. Читать в блоге >>> Новый продукт на Мосбирже

Новый продукт на МосбиржеВчера разбирала новый продукт на Мосбирже от Финам БПИФ «Дивидендные Аристократы США». Тикер FMUS.

Я радуюсь, что появляются новые продукты, растёт конкуренция, а значит, по рыночным законам вскоре начнёт снижаться комиссия. Для частных инвесторов это хорошо.

Правда, в реальности что-то пошло не так. Россия, ТУПО копируя Запад, все-таки умудряется идти своим путём. И особенность этого пути в конских комиссиях. Об этом с расчетами чуть позже, а пока про ЦА продукта.

БПИФ «Дивидендные Аристократы США» создан для какого-то дурака инвестора с плохим зрением, который прогуливал математику в школе с 1 по 11 класс. Видимо, по мнению провайдера, слова «американские акции», «дивиденды», «всего по 10₽» (пассивный доход ещё забыли написать) должны очаровать и загипнотизировать неискушённого российского инвестора из глубинки и он купит этот вредный для финансового здоровья продукт. Всего то 10₽!

Рассчитано на толпу, которая ринулась на фондовый рынок, и скупает все без разбору, не читая, не считая.

Авто-репост. Читать в блоге >>>![Аватар Алексей [buythedip]](/uploads/images/02/23/85/2020/12/28/avatar_f13ecc_100x100.webp?5358) ЗПИФ "ФПР" простой и быстрый способ вляпаться в IPO, пока музыка еще играет

ЗПИФ "ФПР" простой и быстрый способ вляпаться в IPO, пока музыка еще играет

Вокруг все зарабатывают миллионы процентов, пока я сижу в своем полупассивном портфеле и получаю 16% среднегодовых в рублях. Разве может это оставить в покое? )) Решил закинуть немного денег в МММ IPO-лихорадку, и по пути рассмотреть самый простой способ это сделать — покупка фонда, инвестирующего в IPO.

Итак, обзор Фонда Первичных Размещений от Фридом Финанс УК Восток-Запад

Баян про пузырь IPO

В 2020г произошел небывалый всплеск первичных размещений, еще бы, всем хочется обкешить свой стартап пока столько горячих денег летит с вертолета.

Авто-репост. Читать в блоге >>>