Василий Баранов

Яндекс: от советского НИИ сквозь бизнес-патриотизм до антиутопии

- 10 мая 2022, 20:36

- |

Скептически отношусь к книгам «про построение бизнеса».

Моё априорное мнение о них — сладкая вата «о закалённом характере, упорстве, через тернии к звёздам и т.д.» с тотальным умалчиванием реалий жизни, применения административного ресурса и прочих атрибутов бытия.

Эту книгу скорее всего не открыл бы, если бы её в руки мне не дал один успешный интернет-предприниматель.

Первые страницы хотелось сжечь поскорее перелистнуть. Стандартное повествование о «детстве Аркаши Воложа».

Перелистнув же, попал на описание взаимодействия коммерсантов и КГБ. И тут меня захватило...

Книгу прочёл взахлёб за 1 день!

Впечатление — самые крутые! Таким должно быть «журналистское расследование» о Яндексе — интересное, структурированное, не отпускающее.

Содержательную часть можно поделить на три большие сюжета:

— как из сотрудников советских НИИ получились первые российские предприниматели

— как кристаллизуется и взрослеет идея, от IT-стартапа до гиганта индустрии

( Читать дальше )

- комментировать

- 6.8К | ★5

- Комментарии ( 19 )

Перевод активов из Альфы

- 25 апреля 2022, 13:45

- |

Альфа сделала перевод активов от себя к сторонним брокерам в лучших традициях...

Почему-то ВТБ с тим смог справиться централизовано, а Альфа нет.

Но и это было бы пол беды, но:

— Сделать перевод можно только через личный кабинет на ПК

— Чтобы провести операцию нужно скачать тысячу каких-то сертификатов безопасности

— После скачивания/установки всё равно ничего не работает...

Чтобы всё получилось, нужно (личный опыт):

— снести в ЛК все выданные ранее сертификаты электронных подписей

— перезайти в личный кабинет.

Тогда с 10 раза заявление на перевод удалось подать...

W8-BEN при переводе иностранных акций из ВТБ перестаёт действовать

- 22 марта 2022, 13:31

- |

При переводе иностранных ценных бумаг из ВТБ к новому брокеру подписанная форма W8-BEN перестаёт действовать!

Обратите на это внимание и не забудьте подписать её у нового брокера.

В основном, клиентов переводят в Альфу. В приложении Альфа-Инвестиции: Главный экран → Ваше имя → Личный кабинет → Подписание W8-BEN.

Всё делается онлайн, нужно только указать ИНН (можно найти на гос услугах, в личном кабинете налогоплательщика).

Физическое золото - надо ли брать на ажиотаже? Где купить?

- 15 марта 2022, 18:39

- |

Текущая обстановка на фондовом рынке возвращает в умы инвесторов вопрос о доверии к институтам — насколько надёжны вложения в акции и облигации, и защищено ли право собственности владельцев ценных бумаг?

Многие на фоне неработающих бирж вспоминают про вечные ценности. В первую очередь — про золото. Спрос вырос настолько, что с сегодня (15 марта) ЦБ решил приостановить покупку золота у банков, чтобы удовлетворить потребности населения.

В данной статье мы не будем рассматривать акции золотодобытчиков, золотые ETF, ОМС, фьючерсы и прочие “неосязаемые” способы владения драгоценным металлом. Поговорим о том, как приобрести физическое золото.

( Читать дальше )

Где держать кэш пока закрыта биржа?

- 11 марта 2022, 13:46

- |

Утро уже привычно начинается сообщениями от Мосбиржи о том, что торги акциями и облигациями проводиться “сегодня” не будут. “Сегодня” затянулось на 2 недели и продлится ещё неопределённо долго. В кулуарах ходят упорные слухи о понедельнике 14 марта, но это не точно. В этих условиях счастливые обладатели кэша вынуждены решать, как спасти его от инфляции.

Самый простой и традиционный способ — отнести деньги в банк.

Собрал для вас самые доходные предложения в надёжных банках (информация актуальна на 11.03.2022):

Вклады в рублях

Ставки по депозитам сейчас высоки, однако, эти предложения краткосрочные, в основном — на 3 месяца. Банки учли опыт 2014 года и не хотят давать высокие проценты надолго, а также убрали возможность пополнения вкладов после открытия.

( Читать дальше )

OR GROUP объявляет о возникновении у держателей облигаций серии 001Р-01 права требовать досрочного погашения принадлежащих им облигаций

- 03 марта 2022, 12:59

- |

Сущфакт:

www.e-disclosure.ru/portal/event.aspx?EventId=ecJsxSKN2ESTrwe3mKOTSg-B-B&attempt=1

⚡️ Все российские компании исключают из MSCI и FTSE Russel

- 03 марта 2022, 10:30

- |

Глава ФРС Джером Пауэлл впервые сказал официально, что регулятор повысит ставку на заседании 16 марта

- 02 марта 2022, 19:11

- |

Шаг повышения составит 25 базисных пунктов.

Отвечая на вопрос о том, как ситуация на Украине и санкции против России повлияют на экономику США, он сказал, что еще рано делать выводы.

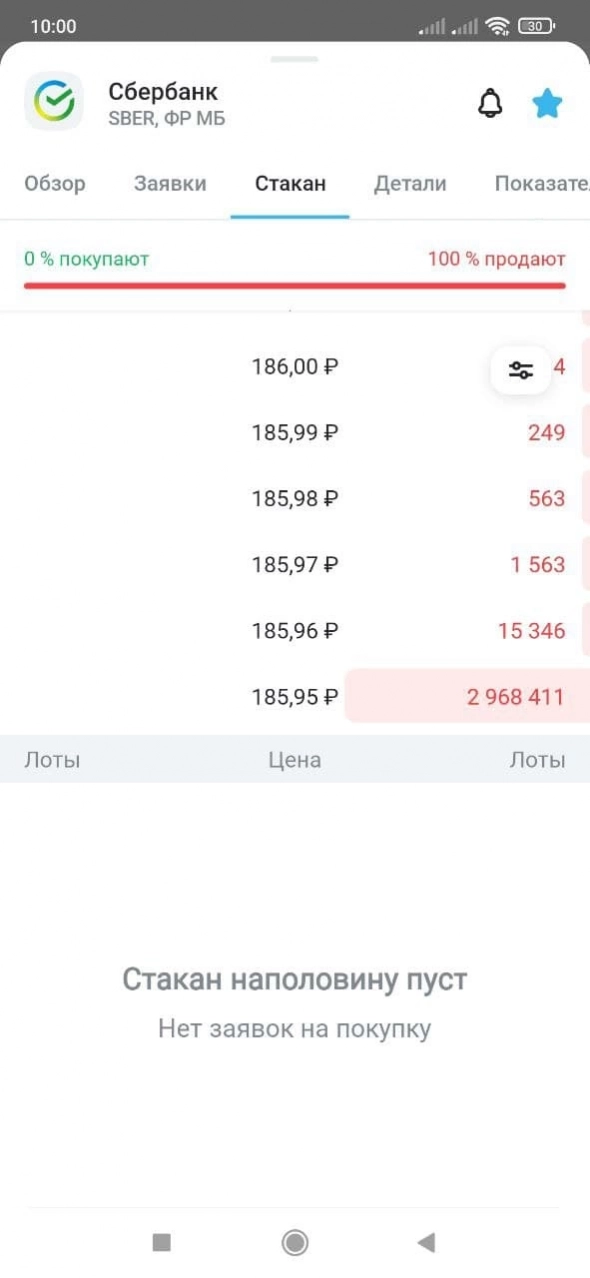

Стакан наполовину пуст

- 24 февраля 2022, 10:53

- |

(скрин аукциона открытия на Мосбирже).

Никто не хотел выкупать Сбера на 5,5 млрд и был прав.

Яндекс.Прибыль Как заработать на потере собственной капитализации?

- 16 февраля 2022, 15:24

- |

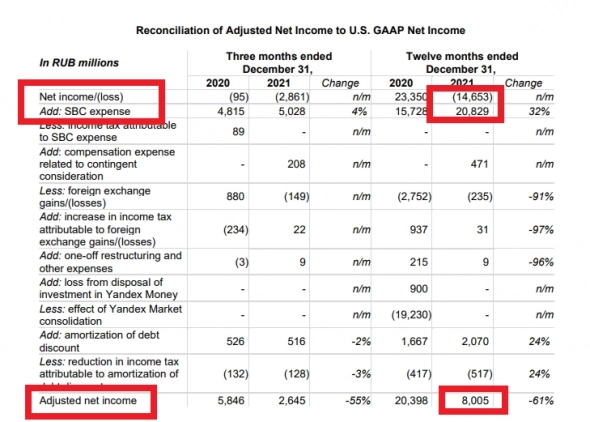

Вчера Яндекс отчитался о финансовых результатах за 2021 год.

Отчётность непростая — всё поделено не сегменты и сдобрено non-GAAP показателями. Разобраться — тяжко.

Как и любая компания, строящая экосистему, Яндекс старается подсветить свой бурный рост и развитие, используя метрики типа GMV, MAU и прочие нефинансовые данные.

Но и по части финансов Яндекс не без изысков:

Чистый убыток в 14,7 млрд рублей с помощью корректировок превращается в 8 млрд. рублей «скорректированной чистой прибыли».

Как же так вышло?

Основной статьёй, на которую был скорректирован убыток, являются SBC expenses.

Stock based compensation — опционы на покупку акций для сотрудников.

Компания очень скупо раскрывает в пояснениях к отчётности, почему в опционах произошла такая переоценка.

Но можно посмотреть на график цены акций и сделать довольно уверенное предположение, что это такое.

( Читать дальше )

теги блога Василий Баранов

- bitcoin

- black rock

- ESG

- ETF

- Evergrande

- IPO

- IPO 2021

- IPO 2022

- IR

- ishares

- M&A

- NASDAQ

- or group (обувь россии)

- QIWI

- S&P500

- SP 500 прогноз

- Vanguard

- veon

- X5

- авито

- акции

- Акции РФ

- афк система

- банки

- банкротсво

- биткоин

- Богадство

- брокеры

- ввп

- ВДО

- ВКонтакте

- вопрос

- втб брокер

- второй эшелон

- вычет НДФЛ

- вычет по ИИС

- госа

- Группа Позитив

- Делимобиль

- день инвестора

- Детский мир

- дефолт

- дивиденды

- ДОДО ПИЦЦА

- иис

- инфляция

- инфляция в России

- инфляция в США

- квалифицированный инвестор

- конференция смартлаба

- криптовалюта

- ЛЧИ 2021

- Магнит

- Миллардеры

- мировая экономика

- ММВБ

- мобильный пост

- московская биржа

- МСФО

- МТС

- облигации

- обувьрус

- овк

- овк финанс

- опрос

- офз

- павел дуров

- памп н дамп

- первичное размещение облигаций

- пифы

- Подорожник

- почта россии

- причина падения акций

- прогноз по акциям

- прямой листинг

- размещение облигаций

- рецензия на книгу

- роснано

- Российская империя

- Санкт-Петербургская биржа (SPB)

- сбербанк

- Сегежа групп

- смартлаб

- собрание акционеров

- совкомбанк

- СПБ биржа

- ставки на спорт

- сша

- Тинькофф

- Тинькофф Банк

- топ-менеджмент

- трейдинг

- фонды

- фьючерс

- циан

- экономика

- экономика России

- ЭсЭфАй

- Яндекс