unhedged

Иностранные акции, ETF, OTC: надейся и жди

- 10 апреля 2022, 09:42

- |

Приглашение Euroclear прислать форму 599 (просто текстовое сообщение с описанием цепочки сделки) — это для участников OTC на той стороне, причём таких, которые по каким-то причинам захотят заявить, что провели полную проверку цепочки и всё чисто. Понятно, что таких немного, а Euroclear не торопится с обработкой анкет: нет ни ресурсов, ни стимулов — одни риски.

Euroclear должен одновременно соблюдать санкции США, Великобритании и ЕС, а подчиняется регулятору в Бельгии. Это создает проблемы не только из-за беспрецедентного количества санкций. Если в Штатах OFAC в принципе понимает проблемы рынков, старается их учитывать и оперативно решать через выдачу лицензий на урегулирование сделок, то в ЕС аналогичного органа нет, запросы банков и депозитариев тонут в бюрократии, для которой лучшее решение — до бесконечности его откладывать.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 17 )

Смерть 20-летнего трейдера на карантине

- 02 июля 2020, 09:35

- |

Алекс Кернс был обычным двадцатилетним парнем. Он играл на тромбоне, учился в Университете Небраски и, как и миллионы других американцев, торговал акциями, чтобы скоротать время или заработать немного денег, когда коронавирус закрыл школы и рабочие места. К несчастью, его юношеские увлечения закончились трагедией.

12 июня, вернувшись к себе домой в Нейпервилле, штат Иллинойс, Кернс покончил с собой, полагая, что потерял почти 750 000 долларов в неудачной ставке на опционы, сделанной на платформе Robinhood, которая стала символом новой эры в розничном инвестировании.

В записке, оставленной для семьи, Кернс написал, что он “понятия не имел о том, что делает” и никогда не собирался “так сильно рисковать”. Как это ни ужасно, похоже, что Кернс ошибочно принял потенциальный убыток от одной ноги опционной сделки за результат суммарной позиции — он решил, что получил убыток в размере 730 165 долларов, тогда как на самом деле на его счету оставалось 16 000 долларов.

( Читать дальше )

За что мы (не) любим золото

- 02 июня 2020, 13:39

- |

- Финансовая стоимость золота косвенно учитывается в индексах рынка акций через акции золотодобывающих компаний. Иными словами, покупка бумажного золота по сути имеет тот же смысл, что и overweight в акциях золотодобытчиков — например, через покупку ETF GDX или, скажем, Полюса/Полиметалла против индекса. Возможно, покупку GDX правильнее сравнить с покупкой металла с плечом, так как золотодобывающие компании инвестируют привлеченный капитал в разработку месторождений. Однако смысл тот же: exposure на актив, который воспринимается большим количеством инвесторов как «защитный». Эта коллективная иллюзия, собственно, и наделяет золото «защитными свойствами» с момента начала свободной торговли золотом за фиатные валюты в августе 1971 года.

- Факт существования и огромной популярности ETF на физическое золото (как GLD или IAU) с многомиллиардными AUM — ответ индустрии управления активами на суеверия частных инвесторов, которым психологически важно обладать и иметь возможность передать по наследству право собственности на слиток в лондонском или цюрихском хранилище, а не просто права требования по биржевому контракту. Вероятно, это напоминает людям хранение слитков в бункере, и от этой мысли они лучше спят.

- По этой же причине драгметаллы — единственный товарный актив, который инвесторы предпочитают иметь в «физической» форме, даже если речь идёт о трастовых расписках на золото в хранилищах банка HSBC в Лондоне (сам механизм массового обмена акций фонда на физический металл не протестирован); ETF на остальные commodities успешно создаются в синтетической форме, т.е. через фьючерсы или свопы (как, впрочем, и FXGD).

( Читать дальше )

Аналитики Дойче Банка: к 150-летию цен на нефть

- 23 апреля 2020, 18:44

- |

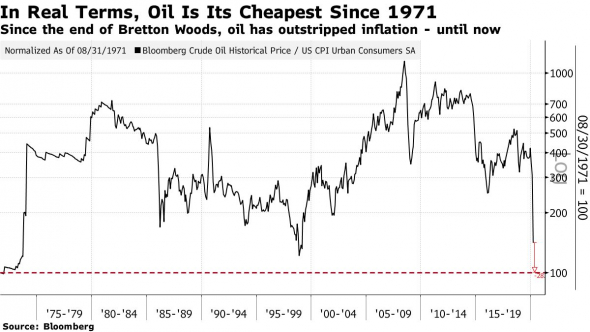

Мы также построили график цены на нефть в реальном выражении за тот же период. Ранее в отчетах мы уже использовали график нефти с поправкой на инфляцию, чтобы показать, что в долгосрочной перспективе рост цен на нефть имеет тенденцию возврата к средней по инфляции. То есть у нефти — в отличие от акций — на самом деле нет долгосрочного компонента доходности „инфляция плюс“. В этом контексте, всплески, наблюдавшиеся в 70-х годах, а также до и сразу после кризиса 2008 года, были исключениями из долгосрочного тренда следования за инфляцией. Интересно, что за 150 лет средняя реальная цена нефти составляет $46 — как раз уровень, с которого нефть начала текущий цикл снижения в начале марта в этом году.»

( Читать дальше )

$USO: фонд, сожравший нефтяной рынок

- 22 апреля 2020, 10:12

- |

WSJ 210420 -ETF USO держит почти треть объема основного контракта на WTI; трейдеры пытаются понять, что будет с USO, если цена июньского фьючерса уйдет в минус вслед за майским.

Розничные инвесторы, привыкшие за последние годы к тому, что выкуп просадок как правило оказывается выигрышной стратегией, могут поплатиться за поверхностное понимание деривативов. Прямо сейчас они могут принять основной удар по акциям USO — популярного биржевого фонда, который даёт возможность всем желающим вставать в лонг по виртуальным баррелям сырой нефти.

Проблемы USO в каком-то смысле напоминают крах структурной ноты на шорт волатильности (XIV) два года назад, но с двумя ключевыми различиями: последствия краха XIV были ограничены узким сегментом рынка, а трейдеры, успевшие вовремя выйти, всё-таки имели возможность заработать на длинном периоде низкой волатильности. USO же годами движется вниз, при этом контролируя около 30% следующего контракта на WTI в силу объема фонда: в последние недели USO привлек миллиарды долларов от инвесторов, пытающихся поймать падающий нож.

( Читать дальше )

На дне, или Еще четыре исторических графика по нефти

- 21 апреля 2020, 12:00

- |

От Блумберга:

1) На первом графике — оценка реальной цены сырой нефти, т.е. с поправкой на инфляцию в США. Индекс потребительских цен сам по себе включает бензин, так что это не идеальный способ оценки «реального роста». Но обратите внимание, что с августа 1971 года, когда президент Никсон отменил привязку доллара к золоту в соответствии с Бреттон-Вудским соглашением, нефть всегда опережала инфляцию. То есть сейчас нефть является самой дешевой в реальном выражении за два десятилетия, и ей нужно упасть еще всего на 28%, чтобы опуститься до уровня, который был до Бреттон-Вудса (в нынешних долларах). При форвардной цене на сегодня ($1,84 за баррель) цена на нефть уже там. Все это свидетельствует о том, что пост-Бреттон-Вудский порядок, основанный на глобальной торговле нефтью в долларах и монетарных интервенциях ФРС, подошел к финалу и нуждается в замене.

2) Следующий график показывает, что основные нефтяные валюты уже понесли серьезные потери, особенно мексиканский песо и норвежская крона. События понедельника пока не вызвали нового шока на этих рынках — отчасти из-за относительной устойчивости июньских цен, отчасти потому что рынок закладывает в котировки как негативные последствия для нефтезависимых стран, так и вероятность постепенного восстановления котировок на фоне сглаживания коронавирусных кривых сразу в нескольких странах.

( Читать дальше )

USO и суперконтанго - специфика нефтяных ETF

- 21 апреля 2020, 09:56

- |

FT 210420

Инвесторы, хлынувшие на нефтяные рынки в ожидании отскока цен, сильно рискуют, поскольку биржевые фонды, которые они используют, оказались в эпицентре потрясений. Нефтяной фонд США, крупнейший нефтяной ETF известный как USO, получил около $ 1,5 млрд новых денег на прошлой неделе, когда цены на сырую нефть в США достигли самых низких уровней с начала 2000-х годов на фоне падения спроса. Профессиональные трейдеры указывают, что розничные инвесторы пытались выбрать переломный момент для нефти, делая ставку на то, что рынок быстро восстановится, как только будут ослаблены меры по борьбе с коронавирусом. Но цены пошли ещё ниже.

В понедельник West Texas Intermediate, американский бенчмарк, рухнул ниже нуля впервые в истории, опустившись до минус $40 по майскому контракту. Июньский контракт, в котором в настоящее время находится большая часть инвестиций USO, потерял 15% примерно до $21 за баррель. Нефтяные контракты истекают ежемесячно, причем нефть как базовый актив может быть поставлена покупателям физически — этот риск существует и для ETF, что не всегда понимают розничные инвесторы. Потери могут возникнуть тогда, когда отслеживающий цену на товарный актив фонд должен “роллить” позиции по мере экспирации контрактов.

( Читать дальше )

Мир после Уханя

- 19 апреля 2020, 09:42

- |

В январе 2020 года у нас на глазах произошла, возможно, крупнейшая в истории техногенная катастрофа. В результате ошибки или случайности сотрудник китайской биолаборатории стал нулевым носителем токсичной разновидности коронавируса. В результате цепи ошибок или случайностей, а также из-за скрытности функционеров КПК, утечка вылилась в пандемию. В ожидании вакцины или «благоприятной мутации» вируса правительства всех стран реагируют тотальным карантином — главным способом борьбы с эпидемиями со времён средневековой чумы. Рынки реагируют адекватно, хотя и с временным лагом, вполне объяснимым в шоковой ситуации — и, рано или поздно, это закончится. Что дальше?

Для сравнения представим альтернативный Чернобыль 1985 года. В отличие от реального, советским властям удаётся быстро локализовать очаг поражения в Припяти. Однако радиоактивное облако уносит в сторону Европы, о чем СССР сначала умалчивает, а европейские страны узнают с опозданием и не успевают принять меры (например, по изоляции населения в убежищах). В результате, в течение нескольких месяцев (а может быть, и нескольких лет) в нескольких странах гибнут десятки тысяч людей по причинам, которые учёные прямо или косвенно связывают с Чернобылем. Против СССР инициируют международное расследование, которое длится десятилетиями и заканчивается ничем, поскольку: а) советские власти упорно отказываются сотрудничать, б) репарации невозможны, так как все исторические прецеденты подразумевали военное поражение одной из сторон, в) экономические санкции не имеют смысла по причине изолированности советского блока, а срыв поставок газа нанес бы ущерб Европе, но не факт, что подорвал бы СССР политически.

( Читать дальше )

Это не 2008-й, это 9/11: биржи должны быть закрыты

- 12 марта 2020, 20:45

- |

Что мешает остановить торги до прояснения ситуации с пандемией сейчас? Если потребуется, на месяц и более. Кому легче от того, что трейдеры Уолл-Стрита, «работая из дома», в трусах и в тапках пытаются поддерживать ликвидность основных бумаг? Почему Европа не может остановить Миланскую и прочие биржи в ситуации, когда вся Италия сидит дома, а правительства лихорадочно придумывают планы будущих бэйл-инов? Конечно, маньякам дневного трейдинга будет скучновато в самоизоляции — ну пусть пока поторгуют бинарными опционами. А лучше, займутся на время чем-нибудь более полезным.

О пузыре глобального туризма

- 12 марта 2020, 10:58

- |

Стартапы типа AirBnB, объединившие путешественников и рантье по всему миру, оценивались в десятки миллиардов — и это отражение беспрецедентной в истории свободы передвижения. Сотни тысяч людей ежедневно вселяются в чужие дома и квартиры в странах другой культуры и другого климата. Колоссальные деньги вкладываются в гостиничные и ресторанные бизнесы, рассчитанные исключительно на иностранных туристов и командировочных. Профессиональная деятельность последних нередко сводится к бесконечным бизнес-трипам, участию в офлайн-конференциях, многие из которых фактически не имеют смысла, но ездить и общаться

( Читать дальше )

теги блога unhedged

- ETF

- Financial Times

- hedge funds

- USO

- WTI

- аллокация капитала

- аналитика

- глобальный рынок

- дно где то рядом

- дэй-трейдинг

- золото

- Китай

- коронавирус

- кризис 2020

- машинное обучение и анализ данных

- медиа

- мобильный пост

- Нефть

- остановка торгов

- паника на биржах

- поведение толпы

- размышления вслух

- туризм

- Ухань